※このレポートは、YouTube動画で視聴いただくこともできます。

著者の今中 能夫が解説しています。以下のリンクよりご視聴ください。

「決算レポート:東京エレクトロン(今期はDRAM投資が増加)、アルファベット(グーグル・クラウドが好調。AI検索に期待)」

毎週金曜日午後掲載

本レポートに掲載した銘柄:東京エレクトロン(8035、東証プライム)、アルファベット(GOOGL、GOOG、NASDAQ)

東京エレクトロン

1.2024年3月期4Qは、2.0%減収、4.9%営業減益

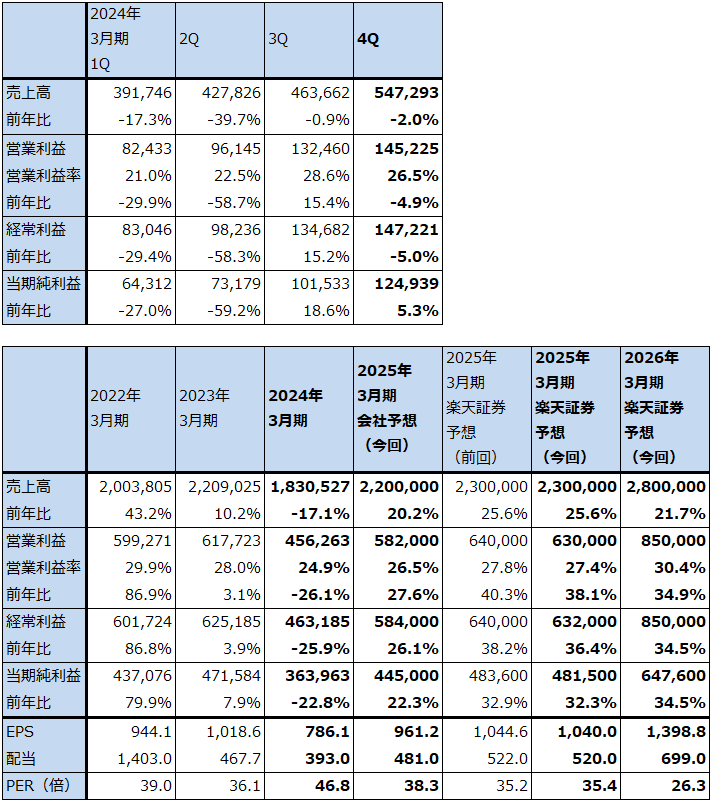

東京エレクトロンの2024年3月期4Q(2024年1-3月期、以下前4Q)は、売上高5,472.93億円(前年比2.0%減)、営業利益1,452.25億円(同4.9%減)と、一桁ながら減収減益となりました。

この結果2024年3月期通期は、売上高1兆8,305.27億円(同17.1%減)、営業利益4,562.63億円(同26.1%減)となりました。

2024年3月期は、中国の成熟ロジック向けとDRAM向け、AI半導体に必ず使うHBM向けの寄与がありましたが、NAND型フラッシュメモリ向けが大幅に減少し、先端ロジック向けも低調だったため、通期では二桁減収減益となりました。特に、前1Q、前2Qに業績が大きく落ち込みました。ただし、前3Qからは中国向けの続伸にHBM向けの伸びが加わって業績は回復に向かいました。

表1 東京エレクトロンの業績

発行済み株数 462,969千株

時価総額 17,046,519百万円(2024/5/16)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

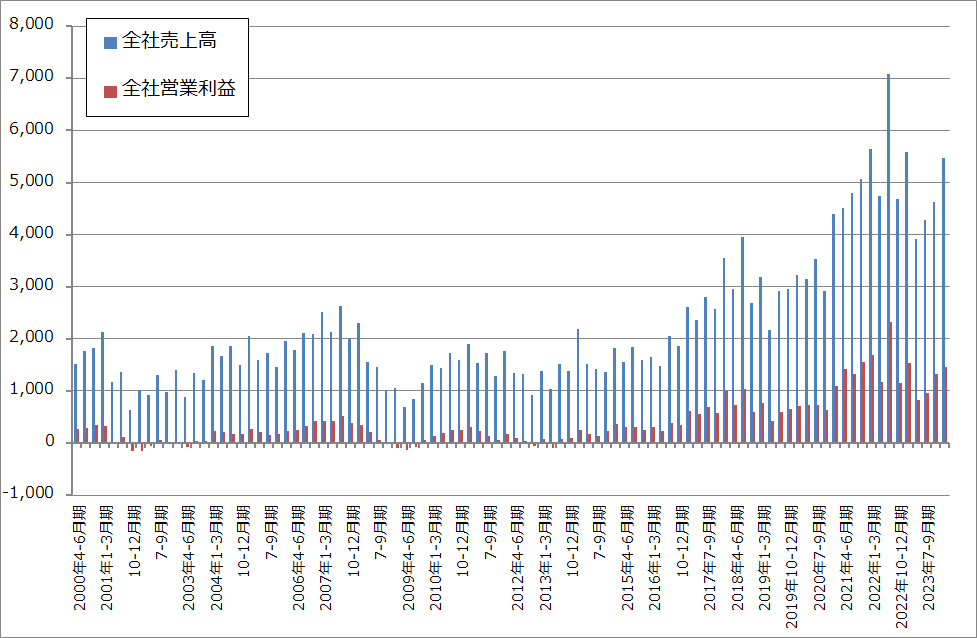

グラフ1 東京エレクトロンの売上高と営業利益

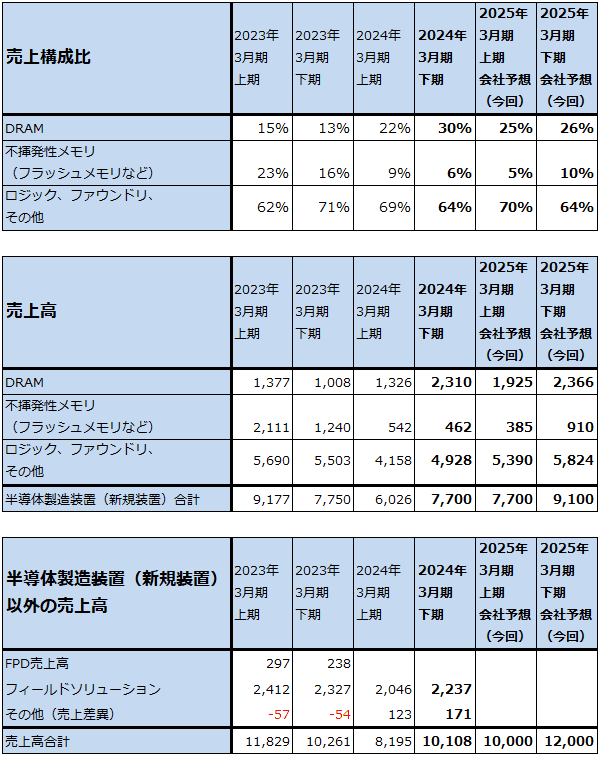

2.2024年3月期4Qのアプリケーション別、地域別の動き

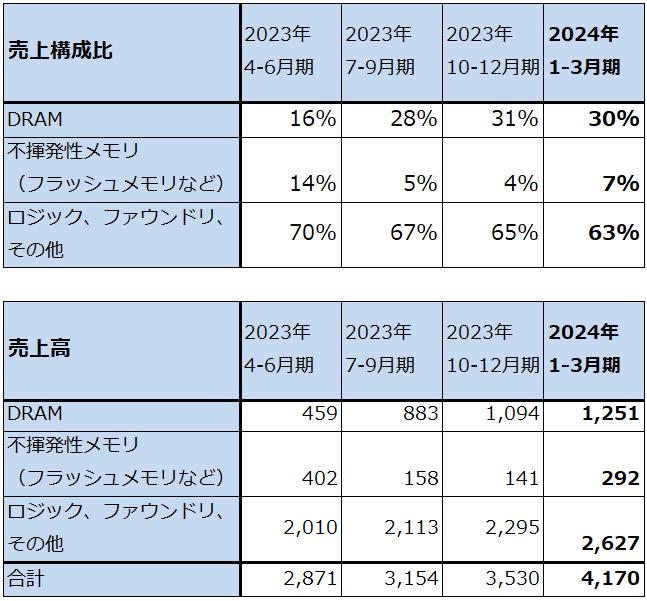

前3Qから前4Qにかけての半導体製造装置新規装置のアプリケーション別売上高を見ると、HBM向けを含むDRAM向けが前3Q1,094億円→前4Q1,251億円、ロジック・ファウンドリ・その他向けは中国向けの寄与で同2,295億円→2,627億円へ増加しました。

2024年3月期は、極低温エッチング、コンダクターエッチング、超臨界乾燥、HBM向けボンディングなど、幅広い製造装置で数多くの量産POR、開発PORを獲得しました(PORはProcess of Recordの略。顧客の半導体製造プロセスにおける装置採用の認定)。2025年3月期以降の事業拡大に向けた布石を打ちました。特に先端ロジック向け、DRAM向け、NAND向けエッチングと超臨界洗浄は東京エレクトロンの重点開発分野であり、シェア拡大等の成果が出ています。

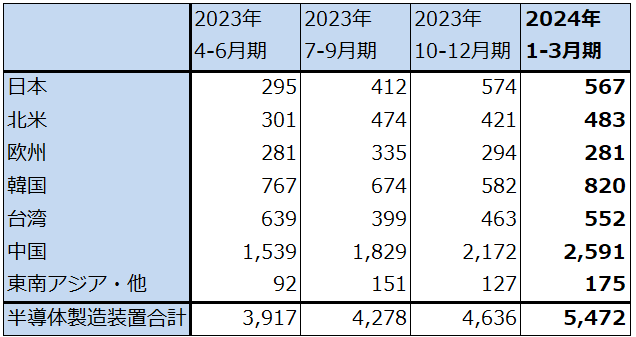

前3Qから前4Qにかけての地域別売上高を見ると、中国向けは前3Q2,172億円→前4Q2,591億円へ増加しました。前述のように成熟ロジック向け、DRAM向けの寄与です。韓国向けは同582億円→820億円へ大きく伸びましたが、これはHBM向けを含むDRAM向けの寄与と思われます。台湾向け、北米向けも回復しましたが、先端ロジック向けが回復したためと思われます。また、日本向けが同574億円→567億円と高水準横ばいでしたが、これはTSMC向けの寄与と思われます。

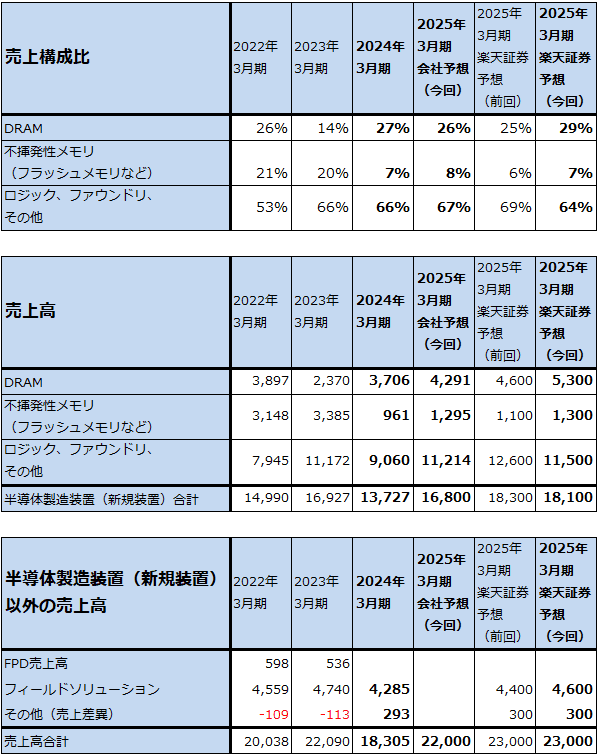

表2 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

表3 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注1:端数処理の関係で合計が合わない場合がある。

注2:2021年4-6月期からは新収益認識基準。

注3:2023年4-6月期よりFPD売上高を含む。

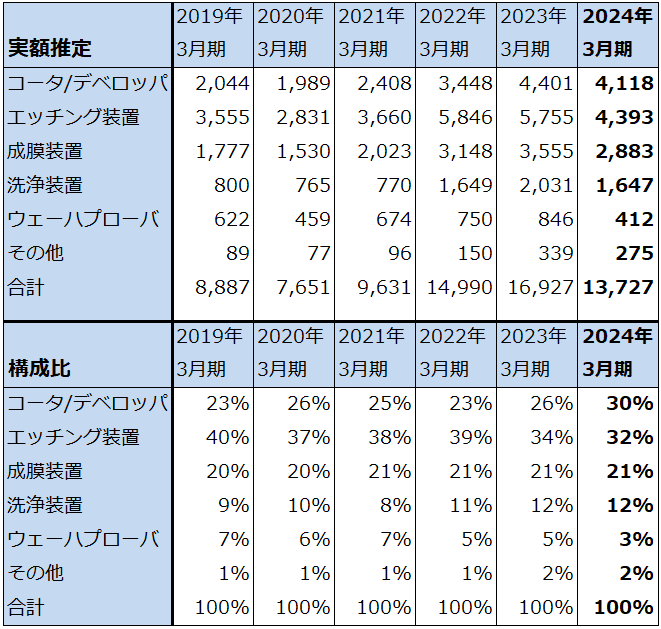

表4 東京エレクトロン:半導体製造装置(新規装置)の製品別売上高

出所:2020年3月期決算説明会資料記載の構成比より楽天証券試算。

3.今期会社予想は上方修正の余地があると思われる

今期2025年3月期通期の会社予想は、売上高2兆2,000億円(前年比20.2%増)、営業利益5,820億円(同27.6%増)です。HBM向けを含むDRAM向けと2024年暦年後半からと予想される2ナノ投資の開始が業績を牽引すると予想されます。3ナノ増強と、AI半導体に使われる5/4ナノ増強も2024年暦年後半か2025年に入ってから実現すると予想されます。

特に、HBM向けを含むDRAM向けは、AI半導体を増産するときにHBMを先行して増産する必要があること、AI用GPU本体の性能向上がなくとも、HBMのスペックと容量を拡大すればAI半導体全体の性能が向上するため、HBM増産には大きな期待がかかっており、製造装置にとっても大きなビジネスになると思われます。

また、DRAMの最新規格「DDR5」も、同じ容量の「HBM3e」を生産する場合、DDR5の約3倍のウェハが必要になること、AIサーバー、AIスマートフォン、AIパソコンともに従来機種に比べメインメモリの容量が大きいことから、今後増産投資が増えると予想されます。会社側では、今年後半から2025年にかけて過去最大規模のDRAM投資が始まると予想しています。2025年はそれに加え、先端ロジックとNAND向け投資も回復すると予想しています。

一方で、今期は研究開発費を大幅に増やす計画です。研究開発費は、2024年3月期2,028億円から2025年3月期2,500億円へ増加する計画です。これが今期の利益圧迫要因となります。

楽天証券では、2025年3月期を売上高2兆3,000億円(同25.6%増)、営業利益6,300億円(同38.1%増)と予想します。会社予想売上高には上乗せの余地があると思われますが、これは特にHBM向けのDDR5ウェハ増産投資が活発になると予想されるためです。売上高の上乗せに伴い営業利益も会社予想に対して上乗せしましたが、研究開発費増加を考慮して、前回の楽天証券予想よりも少ない6300億円と予想しました。

また2026年3月期は売上高2兆8,000億円(同21.7%増)、営業利益8,500億円(同34.9%増)と予想します。HBM向け、DRAM向け、NAND向け、2ナノ向け、3ナノと5/4ナノ向けの投資が幅広く期待されます。

表5 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)(年度ベース)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

表6 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注1:売上高は会社公表の売上構成比から楽天証券計算。

注2:2021年4-6月期からは新収益認識基準。

注3:端数処理のため合計が合わない場合がある。

4.今後6~12カ月間の目標株価は前回の4万6,000円を4万9,000円に引き上げる

今後6~12カ月間の東京エレクトロンの目標株価は、前回の4万6,000円を4万9,000円に引き上げます。

楽天証券の2025年3月期予想EPS(1株当たり利益)1,040.0円に対して、2025年3月期楽天証券予想営業増益率38.1%に対して、先端メモリ、先端ロジック両方がバランスのとれた長期成長を期待して、想定PEG=1.2倍以上、想定PER(株価収益率)45~50倍を当てはめました。

引き続き中長期で投資妙味を感じます。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)