米利上げ時ドル建て金(ゴールド)下げず

しばしば、「金利上昇時、金(ゴールド)価格は下がる」という話を耳にすることがあります。この話が日本で起きた場合、というのが前段の「日銀マイナス金利解除・利上げ検討→円建て金(ゴールド)価格下落」という連想の元になっています。

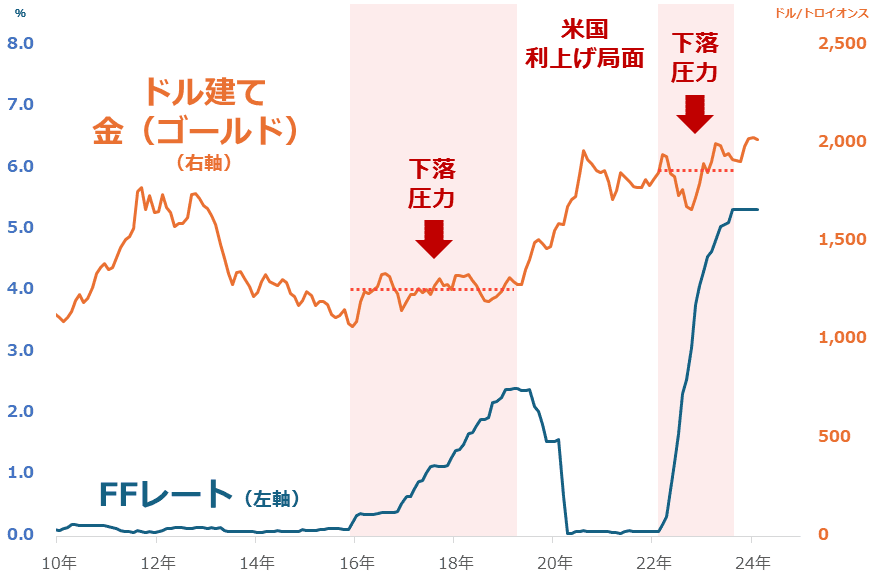

以下は、FRB(米連邦準備制度理事会)が決定するFFレート(日本の無担保コール翌日物金利に相当)と、ドル建て金(ゴールド)の推移です。

図:FFレートとドル建て金(ゴールド)価格の推移

2015年末から2019年春にかけて、2022年初旬から2023年秋にかけて、FRBは大規模な利上げを実施しました。金融緩和によって過熱感を帯びた景気を一定程度冷やすことや、インフレ退治(景気を冷やして需要を落とし、インフレを沈静化させること)などが目的でした。

こうした「利上げ時」に、ドル建てはどのように動いたのでしょうか。図の通り、目立った下落は起きず、横ばいで推移しましました。「利上げ」でもドル建ては下がらなかったのです。この状況は以下の資料で説明できます。

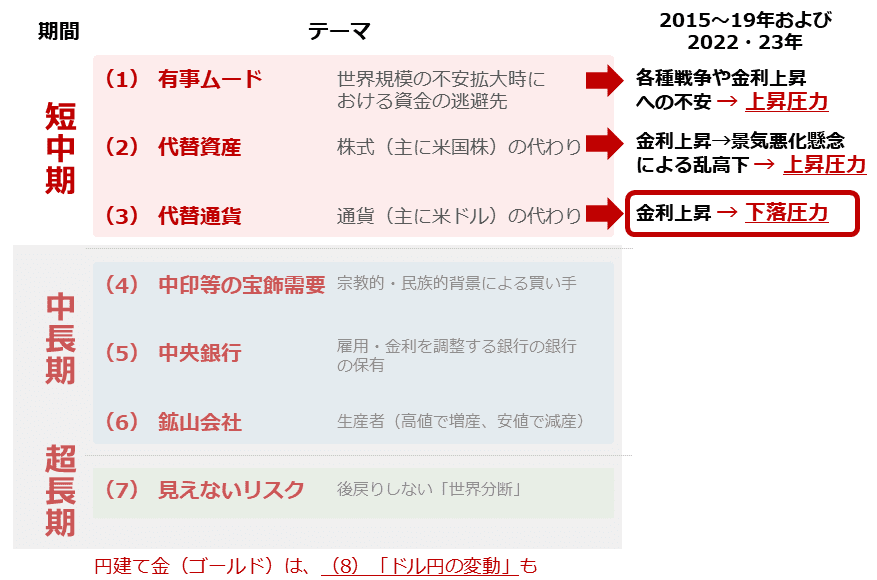

短中期のテーマである「有事ムード(危機時の不安心理)」「代替資産(株の代わり)」「代替通貨(ドルの代わり)」がもたらした圧力が、有事ムードからは上昇方向、代替資産からは上昇方向、代替通貨からは下落方向で、それらが相殺されて(下落せず)横ばいとなった、となります。

図:金(ゴールド)に関わる七つのテーマ(筆者イメージ)

材料を点で見ず、複数のテーマを俯瞰(ふかん)することは現代の金(ゴールド)相場を分析する上で欠かせません。俯瞰することで金利上昇局面でも金(ゴールド)価格が下がらなかったことを説明できます。

先述の通り、日銀のマイナス金利解除・利上げ検討が、国内小売などへの投資妙味を大幅に低下させる要因にはならないと筆者は考えています。

また、米国で仮に利上げが実施されたとしても(今は利下げの議論が進んでいる)、有事ムードや代替資産起因の上昇圧力があればドル建てが上昇し得ることを考えても、利上げが金(ゴールド)投資を諦めるきっかけにはならないといえるでしょう。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)