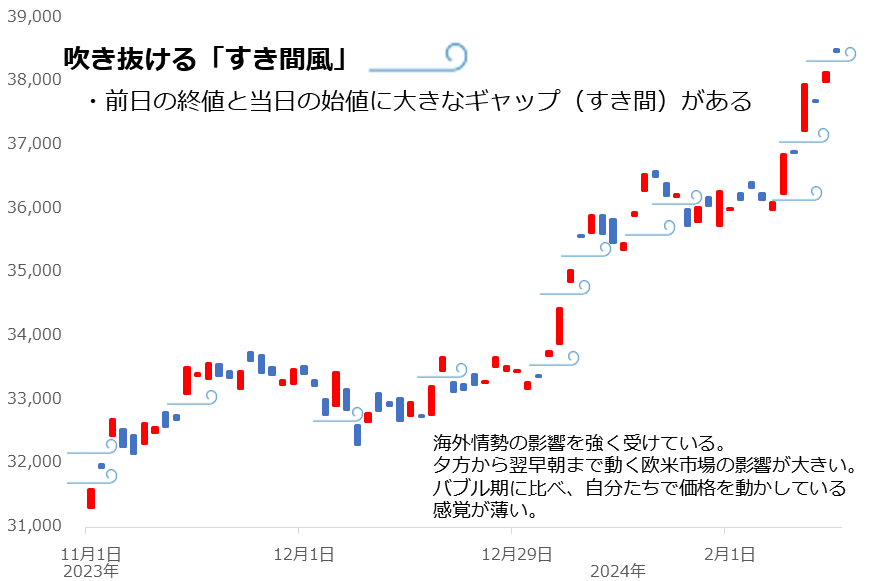

「すき間」を海外風が吹き抜ける足元

以下は、足元の日経平均の推移です。バブル絶頂期と異なり、前日の終値と当日の始値の間隔が大きいことが分かります。このような「すき間」が大きいことは、日経平均が日本で取引(現物株の取引)が行われていない時間帯の事象、つまり欧米市場の影響を強く受けていることを意味します。

図:足元の日経平均(2023年11月1日~2024年2月16日まで 日々の始値と終値)単位:円

価格水準がバブル絶頂期と同様でも、それを支える材料の構造が大きく変化している点に留意しなければなりません。今の日経平均をバブル絶頂期と同じ手法で分析することは適当ではない、ということです。

参考までに、バブル絶頂期のすき間を0.04%(先述のグラフ内の期間の平均)として足元の日経平均のすき間を埋めてみると、以下のグラフのようになります。試算した調整後の足元の日経平均はおよそ3万4,000円です。実際の価格水準と4,500円程度の開きがあります。この開きは、海外起因の影響によってもたらされたものだといえます。

足元の価格上昇については、総合商社や大手メーカーなどの海外で稼ぐ会社の株価が上昇していること、電子機器や自動車などに使われる半導体に関連する会社の株価が上昇していることなどと報じられています。日本企業の動向が日経平均を押し上げている、あくまでも上昇は日本主導という趣旨で説明されることが多いと感じます。

図:足元の日経平均と調整後の日経平均(2023年11月1日~2024年2月16日まで 日々の終値)単位:円

ですが、昨年11月以降だけで4,500円もの上乗せ分をもたらした可能性がある海外の動向を無視することはできません。近年、日経平均の分析の際は、基本的には国内起因の材料と海外起因の材料を同じくらい重視するのがよいように感じます。ただし、足元のすき間が大きいことを考えれば、しばらくはどちらかといえば海外を重視する展開かもしれません。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)