S&P500とオルカン(世界株式)の長期総収益を振り返る

新NISA(少額投資非課税制度)に向け、外国株式への分散投資を目指すインデックスファンド(株価指数など指数に連動した運用を目指す投資信託)が注目されています。こうした中、オールカントリーと呼ばれる世界株式に分散投資するファンドかS&P500に連動を目指すファンドのどちらがいいかとの議論も盛んです。

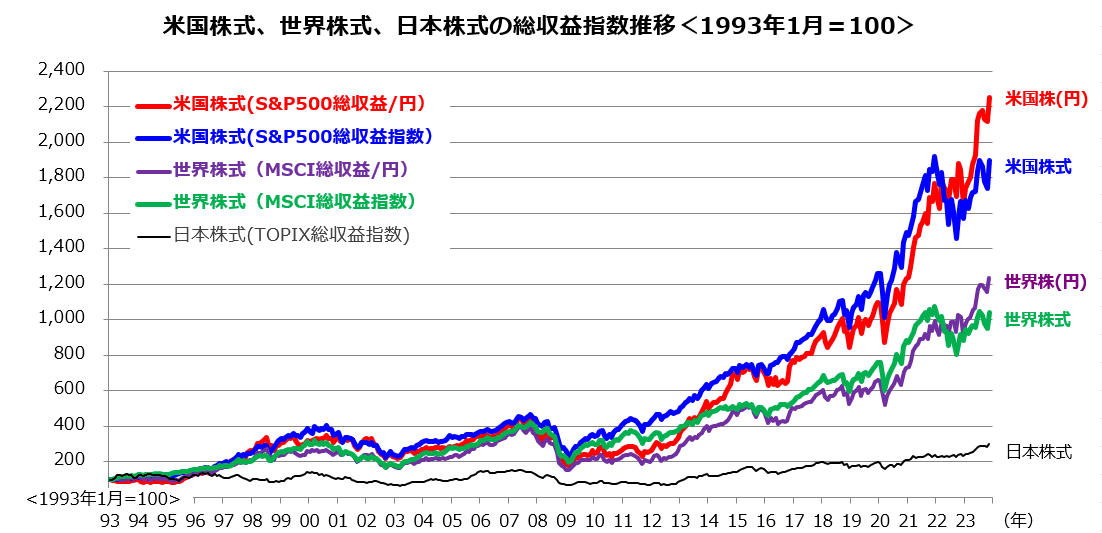

ご参考までに、図表2は米国株式(S&P500指数)、世界株式(MSCI世界株価指数)、日本株式(TOPIX)それぞれの総収益指数(配当込みトータルリターン指数)の推移について、約30年前(1993年1月)を100としたパフォーマンスを比較したものです。米国株式(円建て)のトータルリターンは約30年で22.6倍に膨らんできたことが分かります。

これは、同じ期間の世界株式(円)の約12.4倍、日本株式の約3.0倍を大きく上回る市場実績です。時期によって一時的に優劣が入れ替わっても、S&P500がリスク(リターンのブレ)を加味した長期リターンで優勢だったことが分かります。

ただ、これらは過去の市場実績であり、S&P500や世界株式のこれからの長期リターンがどの程度になるかを正確に予測することは困難です。米国株が下落した場面で他国の株式が相対的に堅調である場合はオールカントリー(世界株式)に投資している場合の「リスク分散効果」が期待できる可能性があります。

楽天投信投資顧問は、S&P500指数に連動を目指す公募投信「楽天・S&P500インデックスファンド」の信託報酬率を0.077%に、世界株式への分散投資を目指す「楽天・オールカントリー株式インデックスファンド」の信託報酬率を0.0561%とし、国内投信業界で最安水準に引き下げました(12月1日)。

リスク許容度、相場観、お好みに応じて上記インデックスファンドを選んで購入していくことで「低コストを重視した国際分散投資」を構築することが可能となります。

<図表2>S&P500の総収益(円)は約30年で22倍超となってきた

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)