金融環境の改善傾向が米国株復調の支え

米国市場では12月1日にS&P500種指数やダウ工業株30種平均が終値で年初来高値を更新しました。ただ、10月下旬をボトム(底)に復調を鮮明にしてきたS&P500のRSI(相対力指数/14日)が前週に「買われ過ぎ」とされる70%を超えたことで、今週は戻り待ちの売りが上値を押さえました(6日)。

一方、10月のインフレ指標の伸びは総じて市場予想を下回り、雇用関連指標(ADP雇用報告、雇用統計、雇用動態調査の求人件数)も労働市場の緩和を示したことで、10月19日に5.0%を付けピークアウトした長期金利(10年国債利回り)は4.1%台に低下しました(6日)。

先物市場では、12月12~13日のFOMC(米連邦公開市場委員会)で政策金利が据え置かれることをほぼ織り込み、2024年は年央までに利下げが開始されることを予想しています。

図表1は、シカゴ連邦準備銀行が算出している「金融環境指数」(Financial Conditions Index)とS&P500の推移を示したものです。金融環境指数は、米国市場を取り巻く金融環境の引き締まり度合いや市場が抱える金融ストレスを示します。

同指数は、政策金利の引き上げがスタートした2022年3月以来の水準に低下(金融環境は改善=金融ストレスは低下)し、米国株の復調傾向を下支えしているようにみえます。金利低下を見込んだ金融環境改善に伴う「ミニ金融相場」期待が米国株式の下支えになっていると言えそうです。

<図表1>金融環境の改善が米国株復調の追い風に

S&P500とオルカン(世界株式)の長期総収益を振り返る

新NISA(少額投資非課税制度)に向け、外国株式への分散投資を目指すインデックスファンド(株価指数など指数に連動した運用を目指す投資信託)が注目されています。こうした中、オールカントリーと呼ばれる世界株式に分散投資するファンドかS&P500に連動を目指すファンドのどちらがいいかとの議論も盛んです。

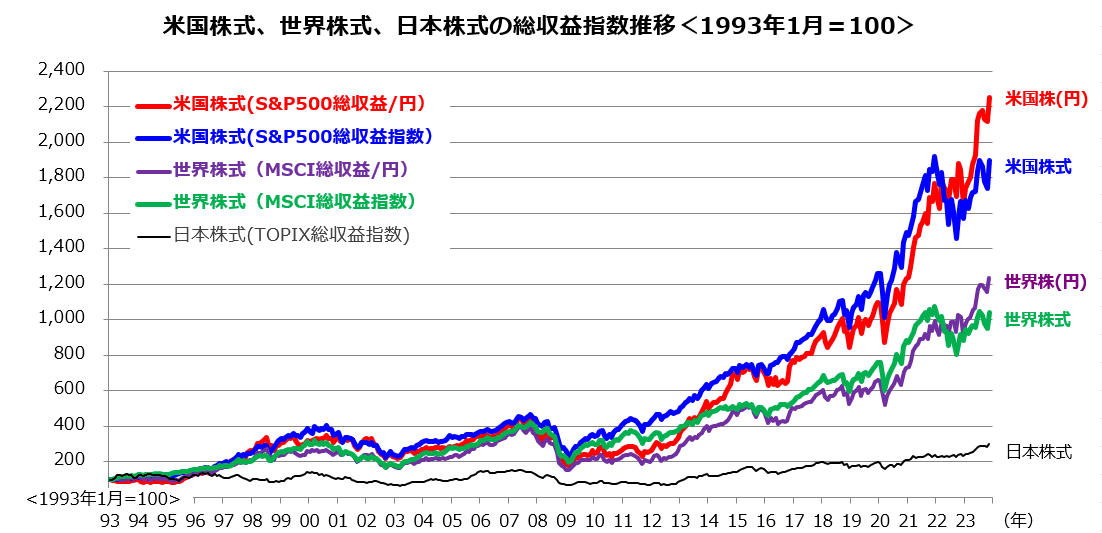

ご参考までに、図表2は米国株式(S&P500指数)、世界株式(MSCI世界株価指数)、日本株式(TOPIX)それぞれの総収益指数(配当込みトータルリターン指数)の推移について、約30年前(1993年1月)を100としたパフォーマンスを比較したものです。米国株式(円建て)のトータルリターンは約30年で22.6倍に膨らんできたことが分かります。

これは、同じ期間の世界株式(円)の約12.4倍、日本株式の約3.0倍を大きく上回る市場実績です。時期によって一時的に優劣が入れ替わっても、S&P500がリスク(リターンのブレ)を加味した長期リターンで優勢だったことが分かります。

ただ、これらは過去の市場実績であり、S&P500や世界株式のこれからの長期リターンがどの程度になるかを正確に予測することは困難です。米国株が下落した場面で他国の株式が相対的に堅調である場合はオールカントリー(世界株式)に投資している場合の「リスク分散効果」が期待できる可能性があります。

楽天投信投資顧問は、S&P500指数に連動を目指す公募投信「楽天・S&P500インデックスファンド」の信託報酬率を0.077%に、世界株式への分散投資を目指す「楽天・オールカントリー株式インデックスファンド」の信託報酬率を0.0561%とし、国内投信業界で最安水準に引き下げました(12月1日)。

リスク許容度、相場観、お好みに応じて上記インデックスファンドを選んで購入していくことで「低コストを重視した国際分散投資」を構築することが可能となります。

<図表2>S&P500の総収益(円)は約30年で22倍超となってきた

長期分散積立投資では「一喜一憂せず」が大切

インデックスファンドを活用した国際分散投資で積立投資(定時定額投資)を実践する場合に大切なのは、株価が乱高下しても一喜一憂しないことです。インデックスファンドが連動を目指す株価指数は常に上昇するわけではなく、大きく下落する場面もあります。重要なのは「ドルコスト平均法」を意識することだと思います。

株価が大きく下がる時でも、毎月一定額を同じインデックスファンドに投資し続ければ、基準価額が下がった時は多くの口数が買えます。積立投資を長く続ければ、「複利効果」(雪だるま効果)で資産が増える可能性が高くなります。前週に11月を終えた時点で、長期視点に立った「米国株への積立投資の効果」を長期市場実績で検証したいと思います。

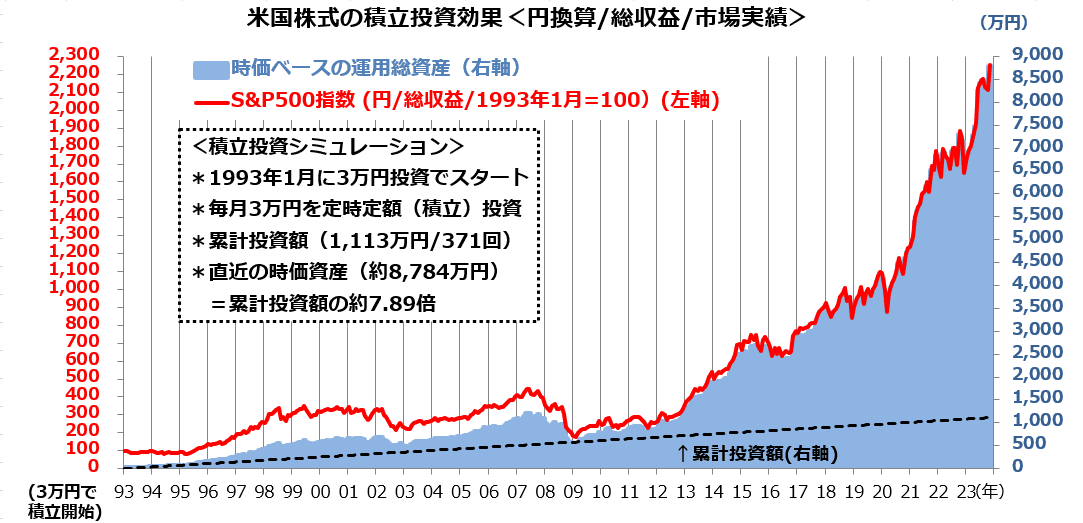

図表3は、約30年前の1993年1月に3万円をS&P500総収益指数(円換算)に投資し、その後も毎月末に3万円ずつ継続的に投資してきた場合をシミュレーションしたものです。1993年1月から371回の定時定額投資を実践すると、累計投資額は簿価ベースで1,113万円(=3万円×371回)となりました。

この間のドルコスト平均法と複利運用の効果で、投資元本の時価評価額は約8,784万円に膨らんできました(11月末時点)。これは、資産の時価評価額が累計投資額(累計投資元本)の7.89倍に成長してきたことを示します。

過去30年には、ITバブル崩壊(2000年)、リーマン・ショック(2008年)、コロナショック(2020年)、インフレショック(2022年)などの株価下落を経てきました。

そうした中でも、長期で振り返ると円換算したS&P500の総収益が預貯金はもちろん確定利回り証券(例:債券)や日本株を大きく上回り、資産を増やすことができたと検証できます。米国株に定時定額投資を続けた場合の資産形成効果として参考にしたいと思います。

<図表3>円換算したS&P500への長期積立投資を検証

出所: Bloombergより楽天証券経済研究所作成(1993年1月~2023年11月)

▼著者おすすめのバックナンバー

2023年12月1日:「2024年の米国株式見通し:リスクシナリオは?(香川睦)」

2023年11月24日:「驚きの米国株指数!?「FANG+指数」に分散投資する方法(香川睦)」

2023年11月17日:「ナスダックの復調に注目!ETF投資で日経平均を上回るリターンを目指す(香川睦)」

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。