2024年にスタートした「新NISA(ニーサ:少額投資非課税制度)」で、非課税投資枠が360万円に拡大しました。全部使い切れる人は少ないと思いますが、使い切るにはどうしたらよいか、アイデアをお伝えします。

年間の非課税投資枠が360万円に拡大

新NISA制度になって、一番大きな変更点は、年間の非課税投資枠が大幅に拡大したことです。

2023年で終了した旧NISA【注】では、1年間に一般NISAで120万円、つみたてNISAでは40万円しか非課税枠が付与されませんでした。しかも、1年間にどちらか一つしか利用できませんでした。

【注】2023年で終了した旧NISA

旧NISA制度で、新規に非課税枠が付与されることはありません。ただし、2023年までに旧NISA口座で投資した金融商品については、その非課税期間が終了するまで非課税運用を継続できます。旧NISAの非課税期間は、一般NISAで設定から5年、つみたてNISAで20年です。

ところが、今年から始まった新NISAでは、年間の非課税投資枠が360万円に拡大しました。

<新NISA:年間の拠出可能額>

新NISA「成長投資枠」の年間拠出可能額は240万円です。「つみたて投資枠」は120万円です。両方とも上限まで投資すると、合わせて1年間に360万円の非課税投資ができます。

非課税となる期間は、「無期限」です。売却しない限り、非課税の運用が続きます。

360万円の非課税投資枠を使い切れる人は少ない

非課税投資枠が年360万円に拡大したのは、とてもうれしいことです。とはいえ1年間に360万円も貯蓄できる人はそんなにたくさんいません。多くの人が非課税枠を使い切れずに残すことになりそうです。それが、昨年8月28~30日に実施した楽天DI(読者の皆さまへのアンケート調査、3,300人超が回答)から、分かりました。以下、アンケート結果をご覧ください。

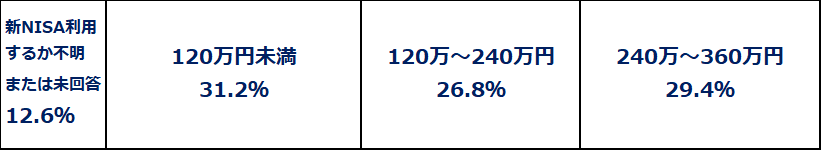

<新NISA、どれくらいの資金で投資をしますか(年間)>

360万円使い切る予定の方は3割以下しかいないことが分かります。確かに給与収入だけから投資するならば、年間360万円も投資できる人は少ないと思います。

特定口座からの乗り換えや預貯金を使う方法も

給与収入以外にも、新NISA投資に使うことができる資金はあります。皆さまからいただいた回答は以下の通りです。

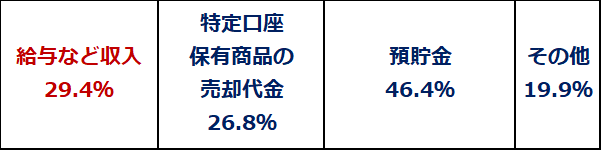

<新NISA、どのような資金で投資しますか(複数回答可)>

給与などの収入から投資すると回答した方が29.4%いました。他に、特定口座で保有する投資商品を売却した代金で投資すると回答した方が26.8%、預貯金から投資すると回答した方が46.4%でした。さまざまな原資を使って投資を考えていることが分かります。

すでにお持ちの投資商品や貯蓄を活用すれば、年360万円の新NISA投資が可能になる方もいます。

特定口座からの乗り換え、メリットとデメリット

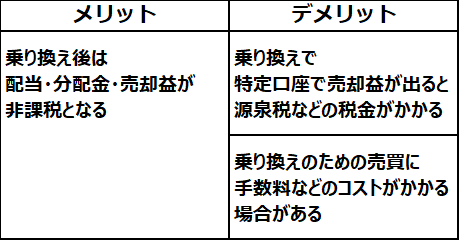

課税口座(特定口座など)での株式や投資信託などへの投資額が240万円以下の人で、保有証券が新NISAでの投資可能証券に含まれていれば、保有証券を全て売却してから新NISA口座「成長投資枠」で買い直しを検討することができます。課税口座での投資が非課税口座に移るメリットがあります。

ただし、乗り換えをすることには、デメリットもあります。メリットとデメリットを比較した上で、メリットが大きいと判断する場合だけ、やったらよいと思います。

<特定口座から新NISAへ乗り換えるメリットとデメリット>

特定口座で保有している間の値上がりがとても大きく、大きな評価益を抱えている銘柄は、新NISAへ乗り換える際に、売却益に源泉税などの税金がかかるデメリットがあります。評価益が大きい銘柄は、乗り換えない方がいい場合があります。

特定口座での評価益は、遅かれ早かれ、利益確定売りするときに税金がかかります。ただし、課税される時期をなるべく遅くして、複利での投資効果を高めることを考えた方がよい場合もあります。

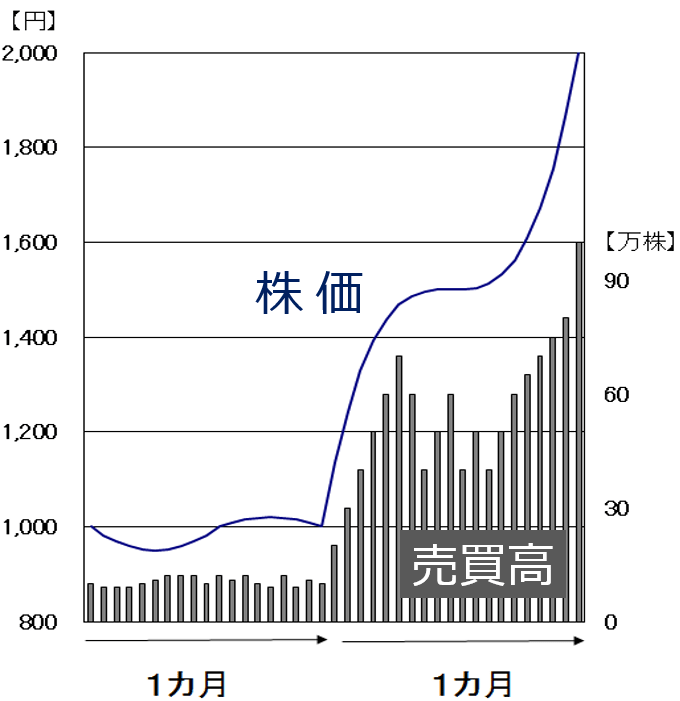

以下のように、短期的に株価が急騰している銘柄は、特定口座から新NISAに乗り換えない方がよいと思います。

<短期急騰する株価・イメージ図>

こういう短期急騰銘柄は、新NISAへ乗り換えるのではなく、利益確定で少しずつ売るだけでよいと思います。

▼著者おすすめのバックナンバー

クイズでわかる!資産形成 2024年8月24日:NISAとiDeCo、節税メリットが大きいのはどっち?

3分でわかる!今日の投資戦略 2024年2月29日:新NISA「成長投資枠」で利回り4%、手作り高配当株ファンドに長期投資(窪田真之)

クイズでわかる!資産形成 2023年12月23日:新NISAクイズ10問:大切なこと、きちんと理解しているか確認しよう

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]アメリカ大統領選挙はトリプルレッドで終結か。次の注目点は「トランプ人事」](https://m-rakuten.ismcdn.jp/mwimgs/0/6/498m/img_0612786da41c7aab2edd01747220e8e748827.jpg)

![[動画で解説]みずほ証券コラボ┃【日本株、チャートの分岐点は?】みずほマンスリーVIEW 11月 <テクニカル>](https://m-rakuten.ismcdn.jp/mwimgs/5/8/498m/img_58707d62cb08acd8e6ab8c2cf0ce6a3778101.jpg)

![[動画で解説]みずほ証券コラボ┃【新政権下における日米株の展望は?】みずほマンスリーVIEW 11月 <株式>](https://m-rakuten.ismcdn.jp/mwimgs/7/c/498m/img_7c4da6bb67670aa488b1783e9fd491ec84551.jpg)