積み立て投資、三つのメリット

資産形成のために、日本株や米国株のインデックスファンドに投資するとして、どのように買うのが良いでしょうか? 資産形成の王道は「積み立て投資」です。毎月1万円など一定額をコツコツと買い続ける方法が良いと思います。

積み立て投資には三つのメリットがあります。

【1】着実に投資を増やすことができる

「お金に余裕ができた時に投資しよう」と考えた結果、「いつになっても投資に回す余裕資金をつくれない」人がたくさんいます。

毎年、着実に投資を増やすのに最も効果的な方法が、積み立て投資です。給与天引きが一番確実ですが、それ以外の方法でもかまいません。月々2万円でも、1万円でも、もっと小さな金額でもいいのです。無理なく続けられる金額を決めて毎月積み立てていくことが着実に投資を増やす近道です。

【2】比較的ストレス少なく投資が続けられる

いいタイミングで売ったり買ったりしようとすると、激動する株式相場を見て毎日ハラハラします。最悪、日中仕事が手につかなくなったり、家族とレジャーに出かけても心配で楽しめなくなったりします。積み立て投資だと、比較的ストレス少なく投資が続けられます(感じ方は人それぞれで個人差が大きい)。

株が下がる時は、これまでに投資した分が値下がりして残念ですが、これから買う分は安くなったところで買えるのがうれしいです。逆に、株が上がる時は、これまでに買った分が値上がりしてうれしいですが、これから買う分は高くなったところで買うことになるのが残念です。

上がっても下がっても一長一短あるので、あまり短期的な値上がりや値下がりが気にならなくなります。

【3】ドルコスト平均法で投資成果を高められる

三つ目のメリットが、ドルコスト平均法の効果です。毎月、一定金額投資していくと、株が下がった時は買える株数が多くなり、株が上がった時は買える株数が少なくなります。その効果で、長期的な投資成果が高まります。

インデックスファンドに投資するなら、投資信託とETF、どちらが良い?

日本株の株価指数(日経平均株価やTOPIX[東証株価指数])に連動することを目指すインデックスファンドに投資する際、「投資信託とETF(上場投資信託)、どちらが良いですか」という質問をよく受けます。今日はその質問に回答します。

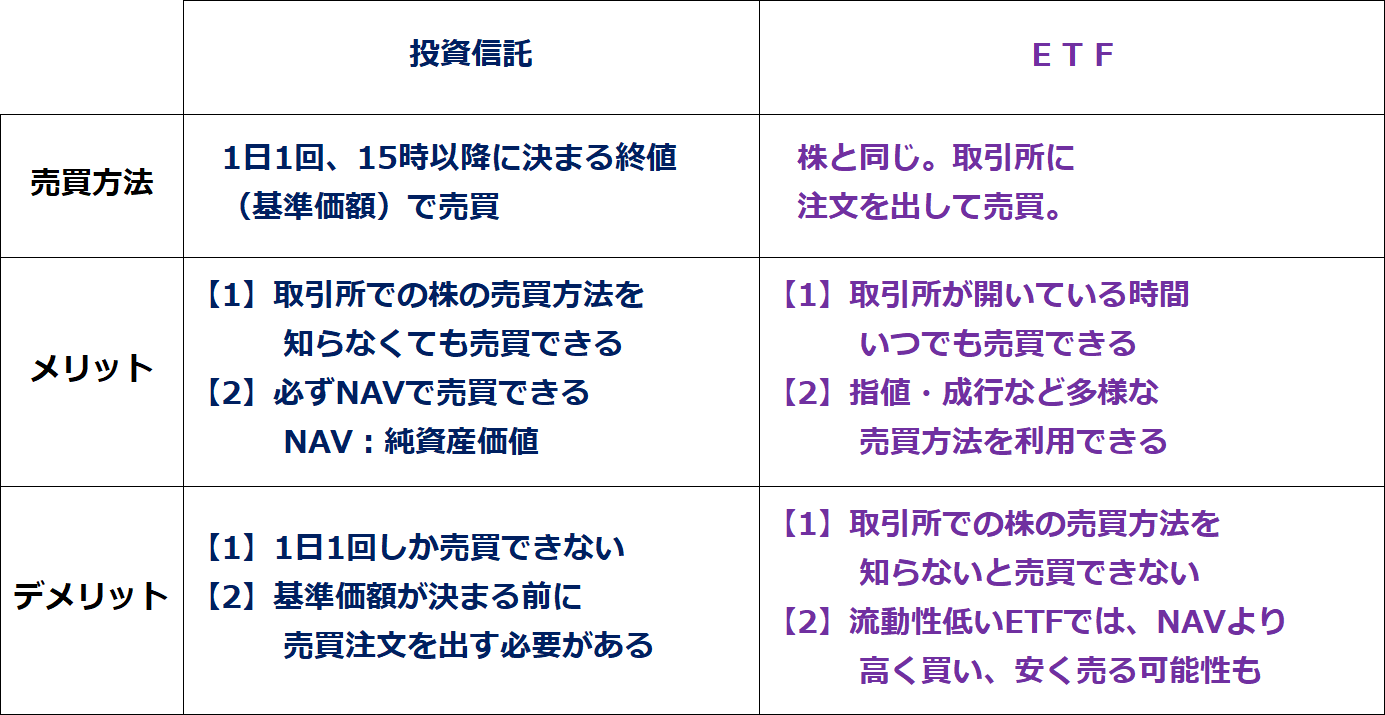

投資信託とETFのメリット・デメリットを比較すると、1冊の本が書けるくらいたくさんあります。全て書くことはできないので、今日は特に重要なこと、インデックス投資を始めるに当たって知らなければならない、売買方法の違いと、売買に関するメリット・デメリットを解説します。

結論からいうと、投資信託もETFも一長一短で、一概にどちらが良いとは言えません。誰でもかんたんに始められる点で投資信託は優れていますが、使い方(売買の仕方など)に習熟すればETFの方が使い勝手が良い面もあります。

日経平均インデックスファンドを例に、投信とETFを比較します。

日経平均連動型の投資信託とETF:売買方法の違い、売買に関するメリット・デメリット比較

日中、忙しくて場(取引所での価格変化や売買注文の入り方)を見ていられない人には、投資信託が便利かもしれません。価格変化を見ながら、指値を考えたりすることのできる人には、ETFが良いとも言えます。

なお、ETFを選ぶ際、時価総額や流動性は大切です。なるべく時価総額が大きく、流動性が大きいものを選びましょう。

ETFには、もう1つ、投資信託にはない別のメリットがあります。「貸株サービスに出して貸株料を得る」ことです。ETFは、一般の上場株式と同様に、貸株に出せることがあります。ETFに長期投資するならば、同時に貸株に出すことで、貸株料を稼ぎながら投資することを考えて良いと思います。

以下、「貸株サービス」【注】について詳しく解説します。

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]アメリカ大統領選挙はトリプルレッドで終結か。次の注目点は「トランプ人事」](https://m-rakuten.ismcdn.jp/mwimgs/0/6/498m/img_0612786da41c7aab2edd01747220e8e748827.jpg)

![[動画で解説]みずほ証券コラボ┃【日本株、チャートの分岐点は?】みずほマンスリーVIEW 11月 <テクニカル>](https://m-rakuten.ismcdn.jp/mwimgs/5/8/498m/img_58707d62cb08acd8e6ab8c2cf0ce6a3778101.jpg)

![[動画で解説]みずほ証券コラボ┃【新政権下における日米株の展望は?】みずほマンスリーVIEW 11月 <株式>](https://m-rakuten.ismcdn.jp/mwimgs/7/c/498m/img_7c4da6bb67670aa488b1783e9fd491ec84551.jpg)