貸株サービスを利用するメリットとデメリット

以下にメリットとデメリットをまとめました。

【注】楽天証券の貸株には、「貸株サービス」と「信用貸株」がありますが、今日のレポートでは「貸株サービス」に絞って、説明します。

<貸株(かしかぶ)のメリット>

●お持ちの株式を、貸株に出すと、貸株金利が得られます。

●貸株中の銘柄もいつでも売却可能です。普通に売り注文を入れるだけです。

●ETFにも貸株サービスに出すことができる銘柄があります(ETFS/ETNは対象外)。

<貸株のデメリット>

●貸株をしたままだと、配当金や株主優待が得られません。

→「株主優待・予想有配優先」を選択して貸株を行えば、権利確定日だけ、自動的に貸株が皆さまに返却されますので、優待・配当金を得られます。

●継続保有特典つきの株主優待銘柄を長期保有している場合、その銘柄は貸株をしない方が無難です。「株主優待・予想有配優先」で貸株をしていても、継続保有特典が失われる可能性があるからです。

●楽天証券の信用リスク

貸付いただいた株券等は、投資者保護基金による保護の対象とはなりません。

長期保有銘柄は、貸株(かしかぶ)に出して、貸株金利を得た方がいいと思います

貸株サービスとは、お客さまが保有している株を楽天証券に貸し出すことで、期間に応じた金利が受け取れるサービスです。簡単に言うと、株のレンタル料がもらえると言うことです。

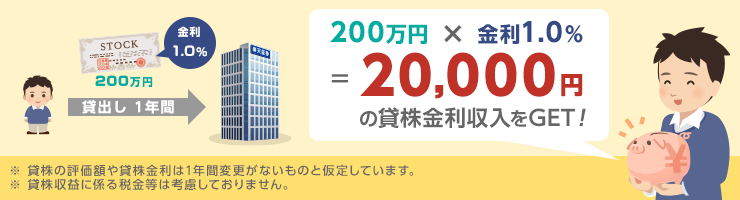

例えば、貸株金利が年率1.0%の銘柄を200万円貸し出した場合、1年間で2万円の金利が得られます。

楽天証券は、皆さまから借り受けた株式を、機関投資家などに貸すことで、貸株金利を得ています。その中から、皆さまに、金利をお支払いしています。

2023年10月11日現在、楽天証券が貸株サービスの対象としている銘柄は、全部で4,329銘柄あります。うち、貸出金利が年率1%を超えている銘柄が703銘柄あります。貸株サービスの貸出金利の下限は年率0.1%です(信用貸株では0.05%)。貸出金利は、毎週見直しています。最新の貸株金利は、以下からご覧いただけます。

日経平均株価やTOPIX(東証株価指数)に連動するように設計されているETFや、米国の株価指数であるS&P500種指数に連動するように設計されているETFなどにも、貸株サービスに出せるものがあります。資産形成のために、日本や米国の株価指数に連動するETFに長期投資するならば、貸株サービスに出して貸株金利を得ながら長期投資するのも良いと思います。

貸株サービスについての誤解

長年にわたり、日本株投資をやってこられた読者の中には、10年以上継続保有している銘柄をお持ちの方もいらっしゃると思います。長期保有銘柄は、ただ、持っているだけではもったいないと思います。楽天証券の貸株サービスを使って、貸し出しを行い、貸株金利を得ていくことを考えた方が良いと思います。

お子さまや孫、親類の方が上場企業に就職した時、記念に、その会社の株を買う方もいらっしゃると聞いています。長期保有する予定ならば、株を買うと同時に、貸株サービスに出しても良いと思います。

「とにかく貸株はやりたくない」と言う方の中には、誤解に基づいて、貸株をしない方もいます。よく聞く誤解は、以下3点です。

【誤解1】貸株をしていると、売りたい時に、売れなくなる。

これは、完全に誤解です。楽天証券の貸株サービスでは、貸株をしていても、売りたい時は、いつでも売ることができます。貸株をしていたために、売りチャンスを逃すということは、ありません。

【誤解2】信用取引口座を開設しないと、貸株ができない。

これも、完全な誤解です。楽天証券では、信用取引口座がなくても、貸株サービスは利用可能です。

【誤解3】貸株をしていると、配当金や株主優待を得ることができない。

これは、半分正しいですが、半分、間違っています。確かに、貸株をしたまま、配当金や株主優待を受け取る権利が確定する日を過ぎてしまうと、配当金(配当所得)も株主優待も得られません。代わりに「配当金相当額(雑所得または事業所得)」が得られます。配当金相当額は、給与所得が主体の方は、雑所得となります。

配当金を配当所得として受け取り、株主優待も得たいならば、権利確定日には、貸株を返却してもらう必要があります。

楽天証券では、権利確定日だけ、貸株を返却するサービスを行っています。「株主優待優先」または「株主優待・予想有配優先」を選択して、貸株を行えば、権利確定日だけ、自動的に貸株が皆さまに返却されます。それについて、以下、詳しく説明します。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)