米国株式はFOMCを消化するまで神経質な動きか

米国市場では、S&P500種指数の9月騰落率(終値ベース)が▲0.9%となっており、8月に続き上値の重い動きとなっています(13日)。

堅調な原油相場(例:WTI先物)の影響を受けたインフレ率の行方や来週開催されるFOMC(米連邦公開市場委員会:19~20日)結果を巡る思惑で、債券市場で長期金利(10年国債利回り)が反転上昇する気配をみせました。

前週は、中国政府がiPhoneの使用禁止措置を政府系機関や国有企業に適用するとの報道を受けアップルの株価が急落しました。

同社の時価総額は6日から6営業日で約2,422億ドル(約36兆円)失われ、世界第2位の経済大国である中国でのアップルの事業遂行能力を不安視する見方も一時浮上しました。

米中デカップリング(米国と中国の外交や経済面の対立)の余波とも言えるこのような「中国リスク」の影響は今後も折に触れて市場の波乱要因となりそうです。

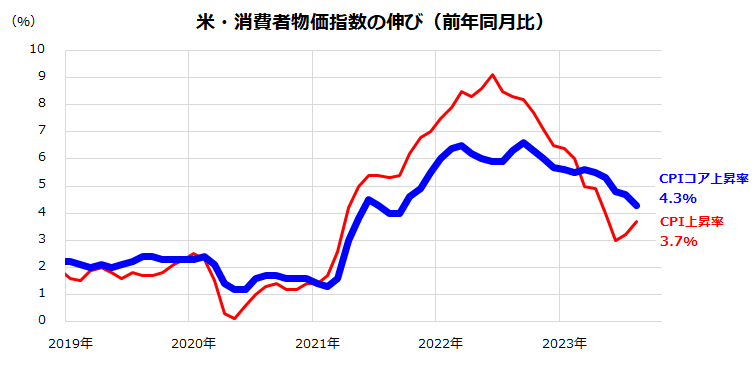

こうした中、注目されていた8月のCPI(消費者物価指数)が13日に発表されました。米労働省によると、CPI全体の前年同月比は+3.7%と市場予想(+3.6%)をやや上回りましたが、コアCPI(エネルギーと食品を除くCPI)の前年同月比は市場予想に沿い+4.3%(前月実績は+4.7%)とコアインフレの減速を示しました(図表1)。

これにより、「FEDウオッチ」(先物市場での試算)による来週のFOMCでの「政策金利据え置き予想」は97%に上昇。いったんの安堵(あんど)感が市場で広まり株価は底堅く反応しました(13日)。

<図表1>8月の米CPIはコアインフレの減速を示した

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/160m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)