※この記事は2022年10月22日に掲載されたものです。

「安全性/流動性/収益性」とは?

金融商品にはそれぞれ特徴があり、資産形成をする際はその特徴を理解した上で、目的に合った商品を選ぶことが重要です。

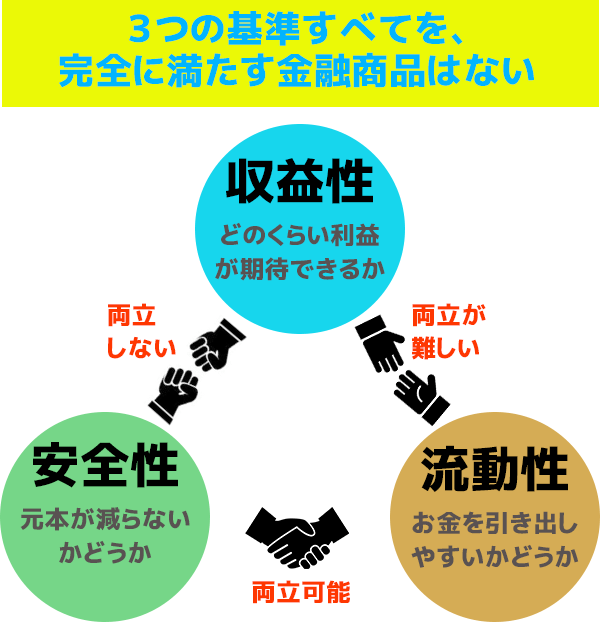

金融商品を選ぶときの基準としては、「安全性」「流動性」「収益性」という三つの要素があります。ですが、これら全てが優れている金融商品はありません。

マネープランに応じてこの三つの要素を使い分けたり、組み合わせたりすることが必要となります。

安全性…元本が減らないかどうか

安全性とは、元本(金融商品を購入したり投資する際に用意した元手のお金)が減らないか、予想外の損をしないかどうかです。

例えば、銀行にお金を預けていた場合、預け先の銀行がもし経営破たんしても、預金保険の対象となっていれば普通預金は1,000万円までの元本とその利息が保護されますので、銀行に預けているお金は安全性が高いといえます。

「元本は保証されているか?」「預金保険制度の対象か?」など、よく確認した方がよいでしょう。

流動性…お金を引き出しやすいかどうか

流動性とは、必要なときにお金がすぐ引き出せるかどうか、換金や中途解約ができるかどうかです。

金融商品によってこれらの条件は異なります。あらかじめ決められた期限までは、自由にお金を引き出すことができなかったり、換金に数日かかったりなどとさまざまに異なるため、条件や特性をしっかり理解しておくことが必要です。

収益性…どのくらい利益が期待できるか

収益性とは、どのくらい利益・リターンが期待できるかどうかです。

銀行にお金を預けるよりも、株式や投資信託の方が大きな収益を期待できます。しかし、株式や投資信託は、市場の動きによって収益が左右されるため、リスクも大きくなります。

収益性に期待する金融商品にお金を投じる場合は、損をしても生活が困窮しない余裕資金で、リスク管理をしながら運用することが重要です。

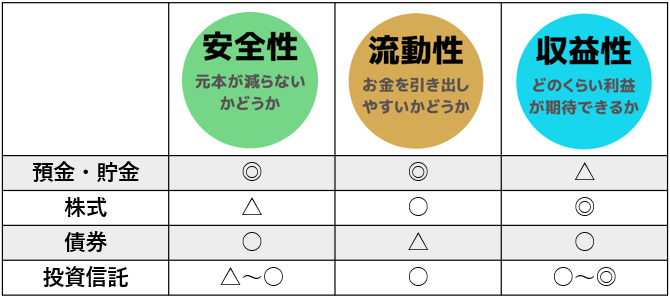

主な金融商品の特徴

上述で説明した「安全性」「流動性」「収益性」という三つの要素ですが、冒頭で述べた通り、これらを全て満たす金融商品はありません。

安全性と流動性を両立することは可能ですが、安全性や流動性が高いものは収益性が低くなり、一方で収益性が高いものは安全性や流動性が低くなります。

この三つの要素のうち、今または将来、どれを重視するのか、ライフプランやマネープランを考えた上でそれぞれの長所と短所を理解し、自分に合った金融商品を選ぶようにしましょう。

![[動画で解説]日銀、12月利上げへの準備進める~10月「主な意見」でここまで分かる~](https://m-rakuten.ismcdn.jp/mwimgs/8/6/498m/img_86a553b9b7b1414e097c04666bbf745b97077.jpg)

![[動画で解説]トランプ2.0で退場を迫られそうな人の特徴(吉田 哲)](https://m-rakuten.ismcdn.jp/mwimgs/1/8/498m/img_187bb160d07a9e42a994f631d324e5f856871.jpg)

![[動画で解説]米国株最高値の裏に、5つのトランプ・リスク(窪田 真之)](https://m-rakuten.ismcdn.jp/mwimgs/8/7/498m/img_87e1489c5344018fcc304b5d65fe09da43349.jpg)

![[動画で解説]銘柄レポート:スーパー・マイクロ・コンピューター(NASDAQから10K提出期限延長の承認を得る必要がある)](https://m-rakuten.ismcdn.jp/mwimgs/3/9/498m/img_39f7e5c7ac86401ea69f3be820f888f797328.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/160m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]アメリカ大統領選挙はトリプルレッドで終結か。次の注目点は「トランプ人事」](https://m-rakuten.ismcdn.jp/mwimgs/0/6/160m/img_0612786da41c7aab2edd01747220e8e748827.jpg)

![[動画で解説]みずほ証券コラボ┃【日本株、チャートの分岐点は?】みずほマンスリーVIEW 11月 <テクニカル>](https://m-rakuten.ismcdn.jp/mwimgs/5/8/160m/img_58707d62cb08acd8e6ab8c2cf0ce6a3778101.jpg)

![[動画で解説]みずほ証券コラボ┃【新政権下における日米株の展望は?】みずほマンスリーVIEW 11月 <株式>](https://m-rakuten.ismcdn.jp/mwimgs/7/c/160m/img_7c4da6bb67670aa488b1783e9fd491ec84551.jpg)

![[動画で解説]トランプ勝利で確変モード入り?~11月のビットコイン見通し~](https://m-rakuten.ismcdn.jp/mwimgs/9/1/160m/img_9159ab0e61cbf91a144d5b4f2104f48a61995.jpg)