そもそも、どういう理屈で株価は動くわけ?

会社がいわゆる上場企業なら、その株式は毎日証券取引所で取引され、株価が上がったり下がったりしているはずだ。東京証券取引所は朝9時から午後3時までオープンしていて、買う人と売る人の希望する株価がマッチすれば株価が動く。

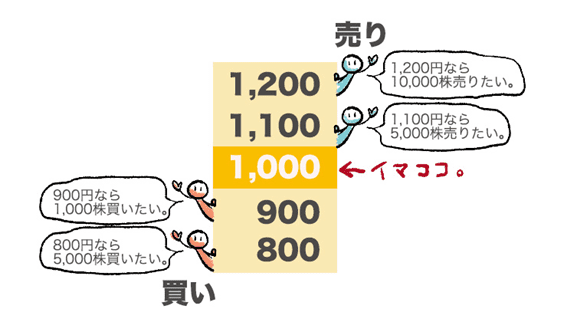

例えばこの絵。株価は今1,000円だ。売りたい人は少しでも高く売りたいから、1,100円のところに5,000株、1,200円のところに10,000株の売り注文が出ている。逆に、買いたい人は少しでも安く買いたいから、900円で1,000株、800円で5,000株の買い注文がある。

この状態から、もし売りたい人も買いたい人も一歩も譲らなかったら、その日は15時まで株価は不成立で1,000円のまま終わってしまう。終値(おわりね)って言うんだけど、今日の「終値は1,000円です」となる。

でも、1,100円で5,000株の注文を入れている人が、どうしても今日中に売らないといけない人で、「売買不成立じゃ困るから、もう900円でもいいや!」って注文を変更したら、その瞬間に株価は900円に動く。買いたい注文の900円とマッチするからだ。

でも5,000株の売り注文の人は1,000株分しか売れないよね。900円の買い注文は1,000株分しかないんだから。するとこの人は、「くそ!あと4,000株はもう800円でもいいや!」とまた注文を変更する。すると株価は800円にカチっと動く。

どうだろう。かなりラフな説明だけど分かったかな。株価って、こんな感じで売りたい人と買いたい人のせめぎ合いで動いてるわけ。この絵では900円と800円に買いたい人の注文が入ってたからいいけど、もし買いたい人がいなくて、「ダメ元」で500円のところに注文入れてる人しかいなかったら、どうなる?

この売りたい人がシビレを切らして「売れるならいくらでもいいわ!」って注文に変更したら、1,000円の株価はいきなり500円になっちゃうんだ。それは怖い。でもそういうことが起こるのが「なんとかショック」の時なんだ。何としてもすぐに売り切りたい人ばかりになり、買いたい人が消滅してしまう時、株価は普段では見られないような下がり方をする。

逆もそう。誰も売りたがらなくて、買いたい人が多少高くても買いたいとなった時、株価は真空地帯を駆け上がるように上がってしまう。つまり株価は買いたい人と売りたい人の「需給」で動いていると言える。

自分の仕事の世界をこんな風に言うのは少し嫌だけど、あえて言うと株式市場なんてしょせんはセリの市場みたいなもので、その時々で買いと売りのどちらが多いかだけで上がったり下がったりするものでしかない。

もうひとつの株価

でも僕らはそうしたセリのオークションゲームをしているわけではない、ということはもう「耳タコ」だよね。僕らのゲームのルールはまったく違うんだけど、ただそれが行なわれている場所自体は、ミクロの目で見る限り需給のみで動くセリの市場だってことだ。

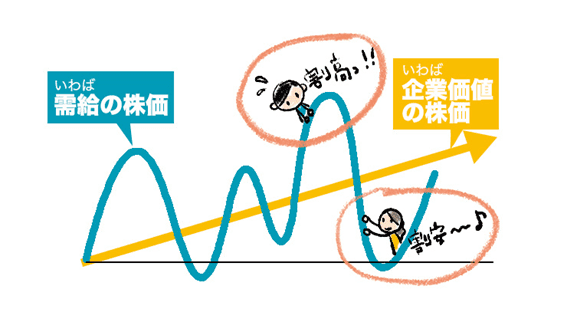

上がったり下がったりとクネクネしてる青い線が実際に目に見える株価。僕らにはこれしか見えない。さっき言ったように「需給の株価」とでも呼べるものだよね。でもこれとは別に、目に見えないオレンジの「企業価値の株価」があると思ってほしい。

ちなみに、この「需給の株価」も「企業価値の株価」も日興アセットのオリジナルワードで、一般的じゃないので悪しからずなんだけど、もう僕は長いことこの話をしている。

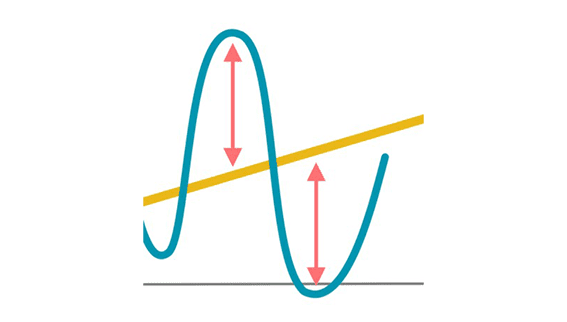

オレンジの「企業価値の株価」は着実に右肩上がりをしているが、青の「需給の株価」はその上を行ったり下に落ち込んだりしているね。株価は本来、企業価値を反映してオレンジのようであるべきなんだが、実際は売りたい人と買いたい人のその時々の「勢力」によって、上に行ったり下に行ったりが起こっている。

いやいや、企業価値通りの株価通りであることなんて滅多になく、必ず上だったり下だったりしていると言った方が正確かもしれないな。本来あるべきオレンジの線が目に見えないんだから仕方ないよね。投資家が皆でオレンジの線、その企業の「あるべき企業価値通りの株価」をそれぞれに推し量って値段を付けにいっているのが、現実の株式市場ってことだ。

オレンジより株価が上の時は「割高」な株価なので、できればそういう時には買いたくないし、オレンジより下に落ち込んでいる時は「割安」なので是非買っておきたい。それを考えるためのモノサシ、つまり今の株価が果たしてオレンジのどの程度上なのか下なのかを測る概念のことを総称して「バリュエーション」と言うんだけど、用語を覚える必要はないからね。割高割安を測る指標、みたいな意味かな。今日は覚えておいて損はないのをひとつ、紹介しておこうと思う。

その前に、「企業価値の株価」って言葉を説明もなく使ってきたが、そもそも何だって話だ。企業が持っているビルとか工場とかの資産も企業の価値だろうし、そこで働く社員とかブランドみたいな目に見えない価値もすごく大事そうだ。

でも株式投資においては、企業の価値はその企業が稼ぎ出した「利益」にひとまず集約されていると考えるんだ。つまり、企業が稼ぎだした利益に対して今の株価は上なのか下なのか、どれくらい上なのか下なのか。確かにこれが一番分かりやすそうだ。

株価は「利益×ムード(PER)」

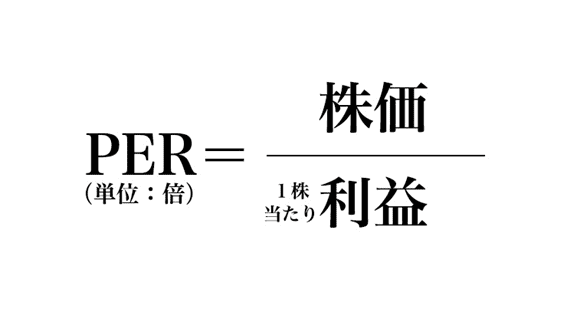

PER、ピーイーアールというのを覚えておくといいと思う。Price Earnings Ratioの頭文字なんだけど、Priceは株価、Earningsは利益、Ratioは倍率っていう意味だ。つまり、その企業の今の「株価」を、その企業が稼ぎ出している、あるいは今後1年間で稼ぐと予想される「利益」で割った数字がPERなんだ。

株価は元々1株当たりの値段だからいいとして、利益の方は企業が売上から経費とか社員の給料とか税金とかを全部引いて残った最終の利益を、世の中に出回っている株式の数で割った「1株当たり利益」というやつにしてから割り算をしたのがPERだ。

急に専門的な話になって申し訳ないが、これを深く説明したいわけじゃなくて、株価っていうのが、利益で代表される「企業価値」に対して何倍かの倍率をもって取引されているんだなってことが分かってもらえるといいかなと思う。

このPERは歴史的に見て15倍くらいなのが普通。ある企業の1株当たり利益の15倍くらいの値段が株価に与えられてるのが妥当、さっきの絵で言うと15倍のラインがオレンジだと考えるわけだ。この時に、もし20倍とか30倍という株価で取引されている瞬間があったら、「オレンジよりずいぶん上に行っちゃってるんじゃないか?」と思い、10倍の株価の時は「今はオレンジより下で割安かも?」となる。

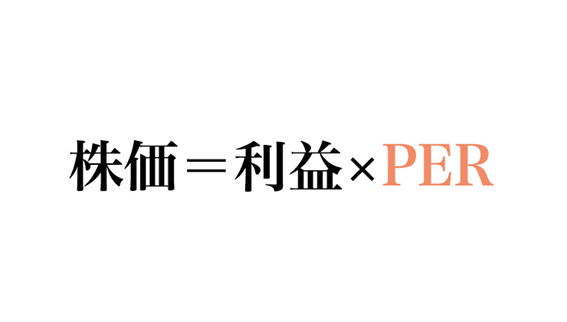

さて、この式を展開するとこうなるよね。はい、昔の算数を思い出して。

株価とは、その企業の利益にPERをかけたものだ、という意味だよね。もっと「意訳」するとこうなる。

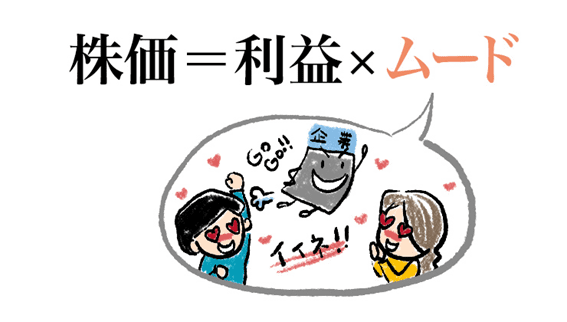

そう、PERって市場のムードなんだ。セリに参加している色んな人が作り上げるその時々のムード。皆がイケイケの時はムードがいいからPERは高まる。何かあって皆がショボーンとする時はPERが萎んでしまう。

PERが萎むとどうなるだろう。この式で明らかなように株価は下がるよね。そう、利益は何にも変わってなくても!――これが今日一番言いたかった原理原則なんです。

市場では毎日「セリ」が行なわれてるんだけど、それはムードの伸び縮みでしかないことがほとんど。だって君らの会社の業績って昨日と今日で変わらんでしょ。1時間前と今とで変わらないよね。でも株価は今もカチッと動くよね。これは投資家が作るムードの伸び縮み、PERの伸び縮みだ。僕らが過度に気にすべきものではない。

逆にムードは一定の時に、その企業の利益の見通しが下がった場合にも株価は下がる。これはマズイ株価下落だよね。今日も日経平均株価が上がった、米国のニューヨークダウ平均が下がった、などとニュースは教えてくれる。でもそれが単なるセリ市場におけるムードの伸び縮みなのか、はたまた利益見通しの変化なのか――。

その見極めは簡単じゃない。でもこの違いの認識があるかどうかは、今後長きにわたって株式ファンドと付き合っていく上ではとっても大事なことなんだ。

今回は今までの連載で一番難しかったかも。

疲れたよね。うん、ムードが暗い。お茶でも飲もう。また次回。

<父から娘への黄金ルール、「フルバージョン」はこちら>

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)