インデックスファンドの盲点

しばらく「インデックスvs.アクティブ」の話ばかりしてきた。グダグダ言ってると「じゃあどうしたらいいのさ!」って言われそうだ。なので具体的なアクションについて話をしよう。もちろん、「これ買いなさい」と言うつもりはなく、今まで通り、考えるためのロジックについて話していきたい。

これまでの連載でも書いたが、インデックスファンドは指数への連動を目指しているのであって、投資家から預かったお金を増やすことを目指してはいない。そしてその指数自体も、市場の今をキャプチャ(捉える)し続けることが使命の経済指標のようなものであって、決して指数の成長を目指して作られているわけではない。これは2人にもう一度思い出してもらいたい、とても大事なポイントだ。

その大原則を理解した上で、それでもS&P500やオール・カントリーなどの海外株式インデックスのファンドは、ベースとして持っておくべきファンドだと言っておく。ただ、あえて「ベースとして」と言ったのは、それだけでは十分でないと僕は思っているからだ。

どの本もYouTuberもきっと「低コストのインデックスファンドを積立で買ってほったらかしにしておきましょう」としか言っていないと思うけど、今日は思い切って僕の持論を話そうと思う。

まずインデックスには、宿命的な課題というか盲点があると思っていて、投資する君たちの時間軸が長ければ長いほど、本気であればあるほど、それは重要だと思っているんだよね。それは、これまで何度か触れてきた「時価総額加重方式」のこと。

S&P500もオール・カントリーも、メジャーな指数は時価総額加重方式で計算されている。

時価総額とは「株価×発行済株式数」のことで、つまりたくさん株式を発行してきた大きな企業が、投資家に評価されて高い株価になればなるほど時価総額は大きくなる。創立間もない企業は、創業者が持っていた株式を上場時に一般の人に放出したのにプラスアルファ程度の株式数しかないから、株価が多少高くなったとしても時価総額はそんなに大きくない。株価も低い企業であれば、もちろん時価総額は小さい。

この時価総額というものが大きければ大きいほど、指数に占める割合が高くなる計算方法が「時価総額加重方式」だ。もうひとつの計算方法が「単純平均方式」で、日経平均株価なんかがそうだ。細かな調整方法は置いておいて単純化すると、225社の株価を足して225で割るといった感じ。

どっちも一長一短ある。だが、数年前からは特に、時価総額加重方式の問題が大きくなっていると思っている。それは、何度も出てきた「GAFAM集中」に加えて、機関投資家の「パッシブ集中」が重なって起こってきた数年だからだ。

「パッシブ」とはインデックスと言い換えてもいい言葉で、「機関投資家」とは年金基金とか銀行とか、ウチ(日興アセットマネジメント)のような運用会社とか、とにかく仕事として株式市場にお金を投じている巨大な投資家のこと。つまり、日本でインデックス投資が流行っているのとは比べ物にならないくらいの巨額のお金が、世界中のプロの投資家からインデックス投資に向かってきた、という意味だ。

「GAFAM集中」の方はもうわかるよね。GoogleとかAmazonとかMicrosoftとかの米巨大テクノロジー銘柄の時価総額が突出して大きくなり、S&P500はもちろんオール・カントリー指数にも大きなインパクトを与えるようになっていることだ。

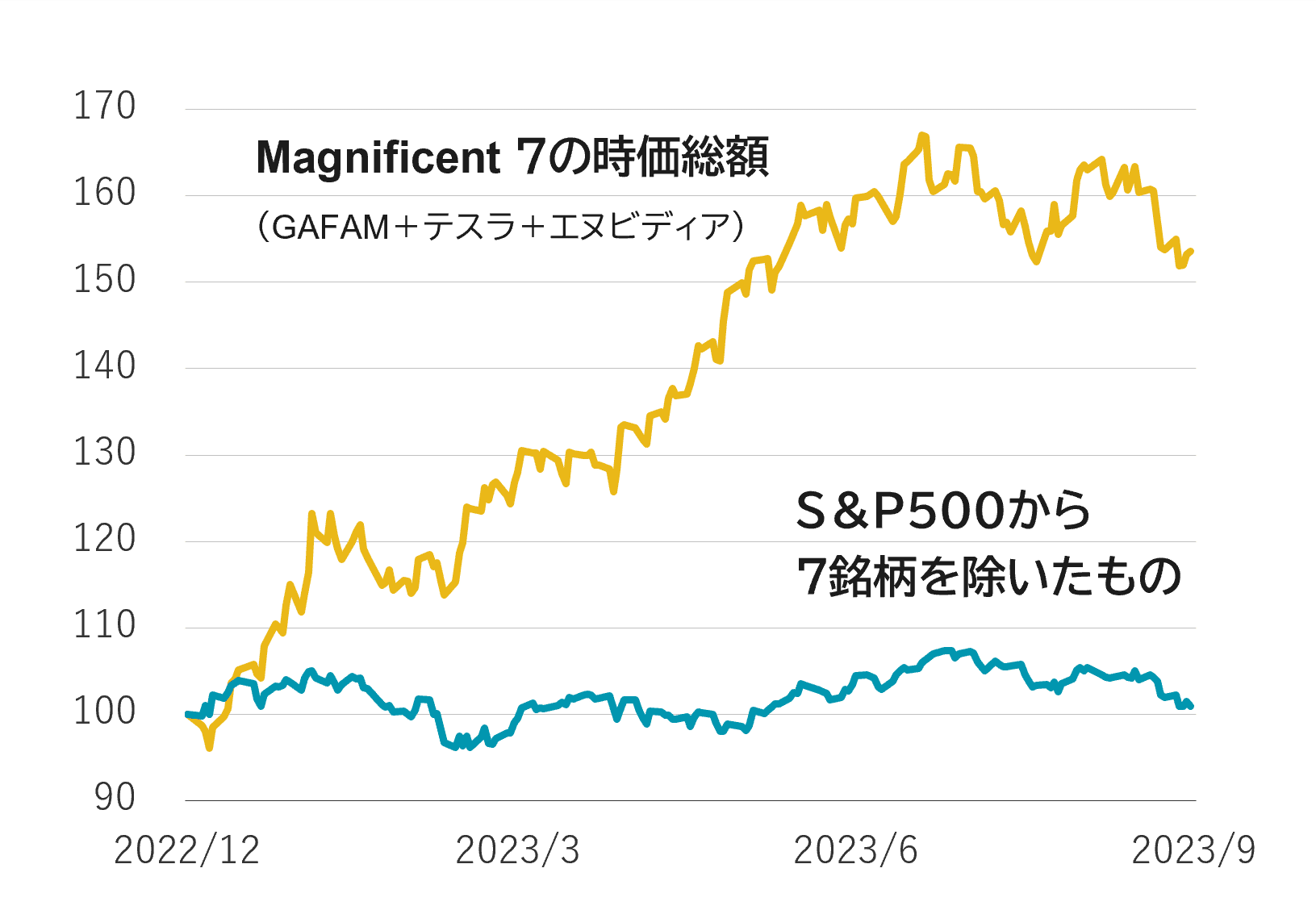

2023年初からの短い期間のグラフではあるけど、このグラフはこの問題を端的に表しているのはないだろうか。

●信頼できると判断したデータをもとに日興アセットマネジメントが作成

●データは過去のものであり、将来を約束するものではありません

S&P500は数多くの米企業から一定の要件を満たした「優良500社の平均株価」では確かにあるものの、GAFAMなど限られた銘柄に過度に引っ張られている様子が分かる。上位7銘柄を除いた指数をあえて作ってみたら、こんな横這いのグラフになるんだから。

グラフにある「マグニフィシェント・セブン」とは2023年にアメリカで言われるようになった、人気銘柄群の新しいニックネームなんだけどね、それまでのGAFAM(Googlel(Alphabet), Amazon, Facebook(Meta), Apple, Microsoft)に電気自動車のテスラとAI時代の半導体メーカーのエヌビディアを加えた7銘柄のこと。マグニフィシェント、壮大なる7銘柄という意味らしい。

これが意味するのは、広く分散されていて安心感すら抱かせるインデックス投資の一般的なイメージとは裏腹に、まるで「AI&ITテーマ株投資」のようになっているインデックス投資の現状だ。

これはいい悪いという話ではなく、時価総額の大小で重みを付けて計算するというルールに則ると、その時々の「高株価の人気の大企業に重きを置いた投資」になるという、いわばインデックス投資の宿命だと思う。

それは昔からある課題ではあるけど、ここまで極端になった背景にはさっき言った機関投資家の「パッシブ集中」があると思う。世界中で巨額なお金が皆この同じインデックス投資をすることによって、この状況が加速しているんだと思う。

2023年に出た海外の行動経済学の本の邦訳版ではこんな風に表現されていた。同じことを言っていると思う。

『時価総額加重平均の考え方をインデックスファンドに適用するのは欠陥がある。どの企業への投資額も株価と連動するため、割高な銘柄が過大評価され、割安な銘柄が過小評価されるからだ』

『個人投資家にとって賢明なアプローチであると考えられているインデックス投資は、その根底に行動上のガンを抱えている。S&P500のような時価総額加重平均型インデックスを買うと、(ITバブルピークの)2000年にはそのうち50%近くをハイテク株で、(リーマン・ショック直前の)2008年には40%近くを金融株で保有することになる』

―The LAWS of WEALTH-富の法則ダニエル・クロスビー(徳間書店)

※カッコは筆者

投資の成功のカギは、できるだけ株式を「安く買って高く売る」ことだ。もちろんとっても難しいことだから、僕はそんなチャレンジを自分でしようとは思わない。だが真理だろう。

でも、時価総額加重方式のインデックスの中で起こっていることは逆の「高く買って安く売る」だと、この本は言っている。時価総額の大きな銘柄がさらに人気になって株価が上がると、インデックスに占める比率はさらに高くなる。機関投資家や我々個人投資家のインデックス投資へのマネーの流入は、それらの株をさらに上昇させることになる。もしかしたら既に割高な株価になっているのかもしれないけど、インデックスの中での力、比率は自動的に大きくなっていく。

逆に、株価が下がって割安になった株は、本当は買っておきたいところだが、インデックスの中では時価総額の低下に伴って比率は自動的に下がり力を失っていく。――確かに「安く買って高く売る」とは逆のことが起こっていると言えるかもしれない。

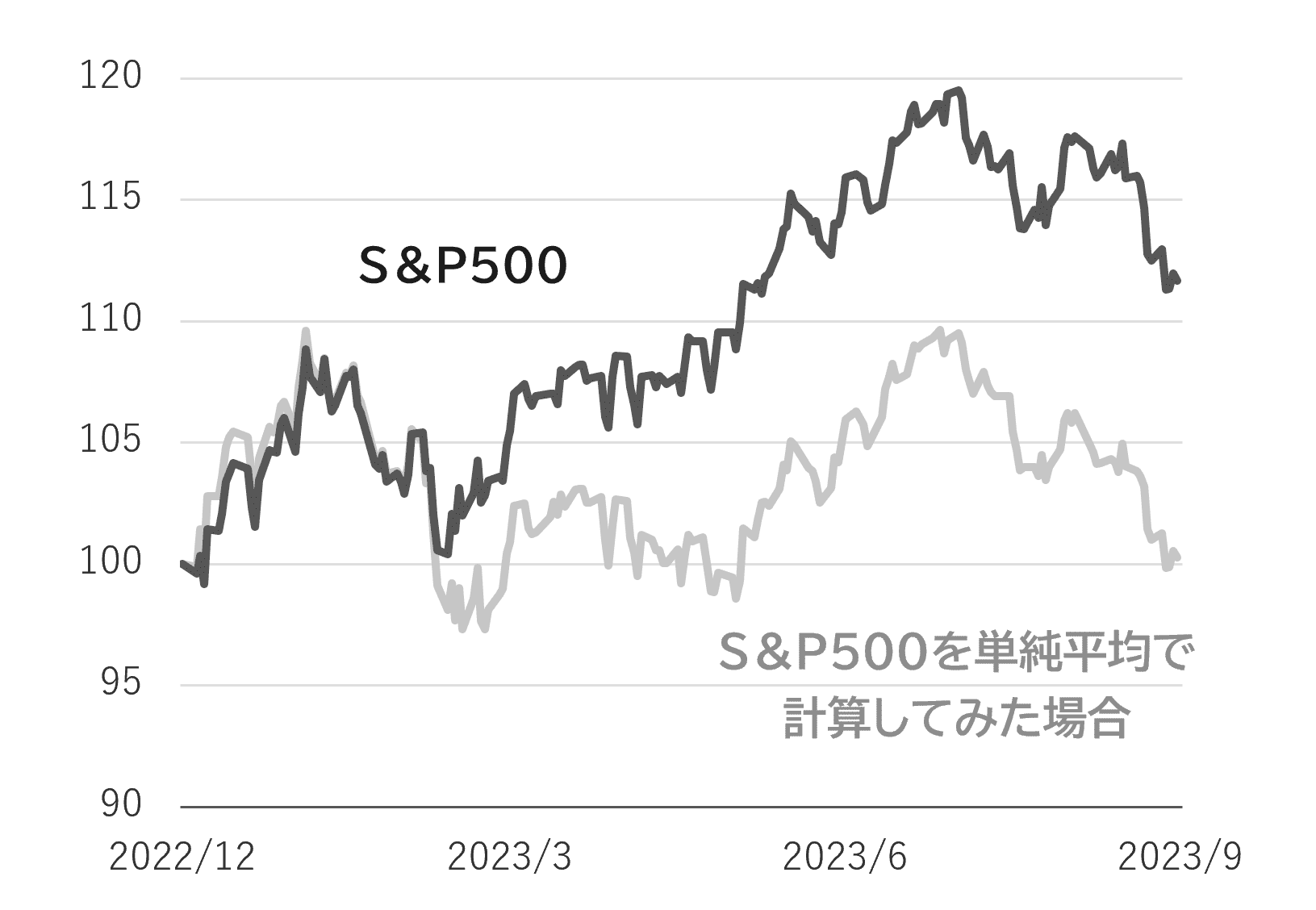

もっと難しいグラフを見せて申し訳ないが許してください。↓これ。

●信頼できると判断したデータをもとに日興アセットマネジメントが作成

●データは過去のものであり、将来を約束するものではありません

オール・カントリーへの「万能感」も気になる

巷ではまだ「やっぱりS&P500が最強!」「いやいや〇〇さんが本でオール・カントリー1本が賢いと言っていた!」という議論が盛んみたいだけど、そのモヤっとした心配からすると「良くも悪くもGAFAM頼みという意味ではどっちもほとんど一緒だよな」というのが僕の理解。

「いやいや、オール・カントリーは国の調整をしてくれるから、今後のインドの成長なんかも押さえられるでしょ」と言うかもしれない。だが、それは違う。インドに限らず、色んな国の色んな企業を押さえてはいるけど、ファンド側が良きに計らって「調整してくれる」わけでは、まったくない。これはまたさっきとは多少違う話なので説明する。

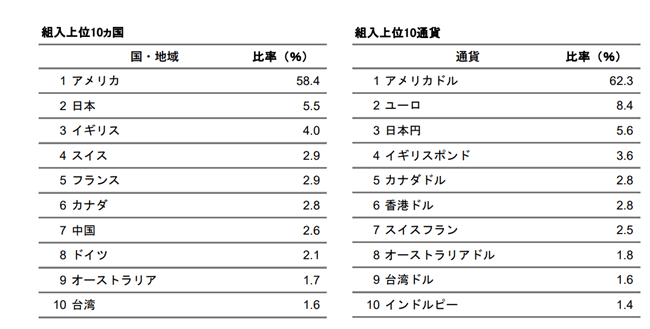

前にあるオール・カントリーのインデックスファンドの月次報告書を見せたことがあった。そうそう↓これ。

右の通貨別比率に「インドルピー1.4%」とあることでわかる通り、インド株がオール・カントリー指数に占める比率は今1.4%しかない。ということはつまり、もし今から1年間でインド株全体がドーンと2倍になったとしても、オール・カントリー指数に対しては1.4%分しか寄与できない。2倍になるということは100%のリターンということなので、まさにその1.4%分。基準価額が10,000円ならわずか140円の上昇でしかない。

インド株が2倍になった1年後には、オール・カントリーにおけるインド比率は、他の国の企業の株価動向にもよるけど、今の1.4%ではなく2%とかになっているかもしれない。それでもまだわずか2%だ。しかし既にこの1年でインド株自体は2倍になってしまった。「おいしいところ」は終わってしまったかもしれない。

いやいや、まだまだこれから。次の1年もそこからさらに2倍になるかもしれない。はい、確かに。だとしても、その100%上昇の恩恵は、指数に占めるインド比率である2%分の200円しか獲れない。

もし君たちがインドの今からの成長を資産運用に取り込みたいと思うのなら、オール・カントリーの中の1.4%の比率としてではなく、別途インド株のファンドをそれなりの金額で買わないと、その望みは叶わない。

別にインドのファンドを買うべきだと言ってるわけではない。ただ、そうした算数的なシンプルな仕組みの理解を持った上で、良し悪しを考えて欲しいってことなのだ。ネットの情報の中には、果たしてどこまでこうしたことを理解して発信しているのか、怪しい情報も多いので。

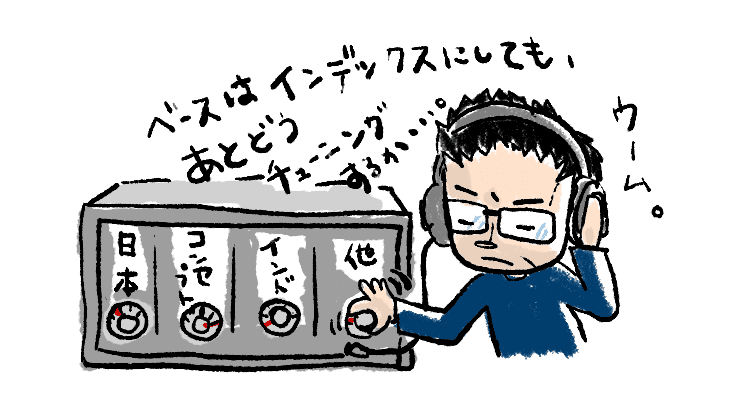

S&P500かオール・カントリーをベースに「チューニング」

さて、結論です。インデックス投資を考えるにあたっては、今のインドの例で話したようなチューニング、補正が必要なんじゃないだろうか。つまりインデックス投資をベース(基盤)にしつつ、自らの方針による補正をして資産運用計画の設計図を描くことが必要なのだ。

今日はインデックス投資の問題点、というか構造上の避けられない盲点、現在特に強まっている懸念についてネガティブな話ばかりをしてきたけど、じゃあそれに代わる賢いやり方があるのかというと、やはり無い。

今のインデックス投資ブームとそれが引き起こしているかもしれない課題と心配は感じつつも、資産運用計画のベースとして、インデックス投資が最も「無難」であることは変わらない。

ベースとして選ぶ指数は、オール・カントリーでもS&P500でもどっちでもいいと思う。だが、GAFAM比率を下げておくという意味だけでいえば、オール・カントリーの方が適しているかもね。その上で、どういう方針でチューニングしていくか。

残念ながら唯一の正解はなくて、自分で考えないと絶対にダメ。2つの考え方だけ整理しておきたいと思う。

ひとつの考え方は今インドの例で話したような、国・地域の観点からの補正。オール・カントリーのあの時点の月次報告書でインドは1.4%だったけど、日本だってわずか5.5%でしかない。日本株の今後について正直僕はよくわからない。一方で近年、日本株の投資魅力が全体として高まっているとは言われている。ただ、その恩恵にあずかるためには5.5%では明らかに足りない。

日本株の比率を増やす補正をすると、全体における為替リスクが減るのはいいね。だって、S&P500にしてもオール・カントリーにしても、もし現地で株価が2割上がっても為替が2割円高になっちゃったらチャラだからね。投資信託の基準価額としては上がらない。日本株の比率が高くなればなるほど、その為替で振らされる割合が減るわけだ。

もうひとつの考え方は、前に話した「コンセプトファンド」による補正だと思う。仮想敵としてのベンチマークを設けず、ただただ将来の世の中がどう変わるかから逆算して今を見るっていう投資、つまり今はまだ時価総額が小さな企業の方にこそ注目する投資でもあるので、まさにインデックス投資の真逆だ。インデックス投資の盲点を補正するには、いい組み合わせ相手だ。

ケーススタディ:インデックスファンドをベースとした「チューニング」

「補正計画」を具体的に考えてみよう。もちろん唯一の正解として勧めるものではなく、今後どういうロジックで考えるといいのかという、あくまでケーススタディのひとつとして聞いて欲しい。

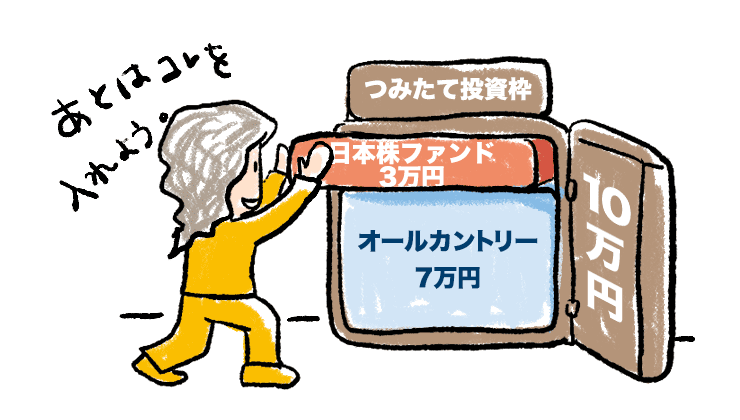

まずNISAのつみたて投資枠で完結するケースからいこう。さっき挙げた日本株の比率を上げる補正を考えてみよう。月の上限10万円までを考えるとするなら、7万円をオール・カントリーで3万円をつみたて投資枠適格の日本株のファンドでセッティングするっていうのはどうだろう。

ちなみに、別に7:3に明確な根拠があるわけではない。僕らの業界はつい「リスク・リターンの効率が最も良くなる比率は7:3でして……」ってやりがちだが、そういうのではなく、あくまで僕が感覚的に決めました。

そもそも2つのファンドを持つ理由は最終的なリターンを考えるからであって、数学的なリスク・リターン効率の向上ではないじゃない。僕はもともと、一般個人に対してファンドの組み合わせをリスク・リターンの最適化から説明するのって意味がないと思っている。

仮に合成した数値がリスク・リターン的に最適な値動きだとして、そこに実際的な意味はあまりない。なぜなら2つのファンドを持っていれば、それぞれの基準価額が、ただそれぞれに気になるだけなんだから。もちろんウチの会社がバランスファンドを設計する際なんかには、そういう組み合わせの最適化については徹底的にこだわる。

話を戻す。ひとつの例として、NISAつみたて投資枠を7万円のオール・カントリーをベースに、3万円の日本株のファンドで補正するというアイデアを挙げてみた。

日本株のつみたて投資枠適格ファンドは結構あるので、選ぶのには困らないだろうが、TOPIX(東証株価指数)のインデックスファンドがいいのか、一般的なアクティブファンドの適格ファンドを選ぶべきかは、これまた悩ましい。

TOPIXって、S&P500に比べると、別の課題がある。今は呼び名が変わったが、昔でいう東証一部上場企業全部を入れているのがTOPIXだ。とはいえ、全部なの?って思うわけだ。少しはスクリーニングして欲しい。

かといって、全業種の代表選手を日経新聞社がチョイスした225社からなる日経平均株価のインデックスファンドがいいのかというと、詳しくは言わないが、それはそれで気になる。

もし、つみたて投資枠に合格しているアクティブファンドから納得いくものが選べるなら、それがいいかもしれない。

さて、次のアイデアにいこう。

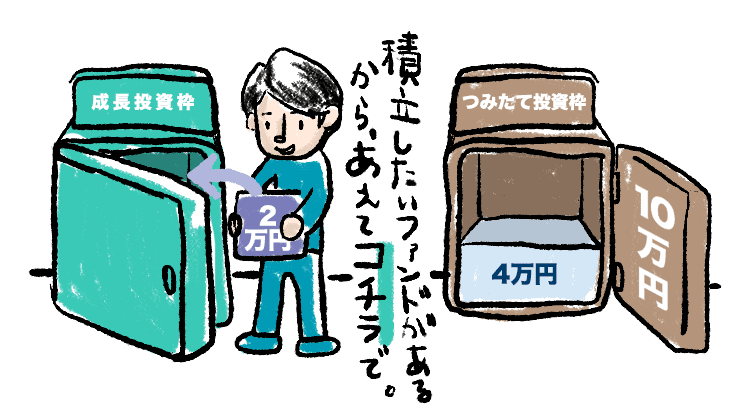

NISAには成長投資枠っていう、年間240万円まで投資できる枠がある。つみたて投資枠に成長投資枠を組み合わせて「コンセプトファンド」で補正していくっていうのはどうだろう。コンセプトファンドのほとんどが成長投資枠でしか買えないからだ。

ちなみに成長投資枠であっても、別に一括で買う必要はなく毎月の積立で買っていけるので、両方とも積立にすればいい。

その際、つみたて投資枠の月10万円を使い切らないと成長投資枠での積立をしちゃいけないようなイメージがあるかもしれないが、そんなことはない。

つみたて投資枠と成長投資枠をことさらに分けずに、まずは自分が行なうべき積立の総額を先に考え、その後に「買いたいファンドがどちらに属するか」を考えるという順番でいいのだ。

思い出して欲しい。過去の記事で給料の25%、できれば30%を強制天引きすることから考えようって話。

その強制天引きした金額全体をNISAの中で、買いたいファンド目線で割り振るという考え方だ。以下、具体例を挙げて説明してみる。

例えば、手取り20万円の30%である月6万円の積立と、ボーナスでは15万円の一括投資ができるんだとしようか。毎月の積立とボーナス、それぞれで考えてみよう。

さっきと同じ7:3のチューニングとするなら、積立の6万円については4万円のオール・カントリーのインデックスファンドをつみたて投資枠で買い、2万円のコンセプトファンドを成長投資枠の積立で買えば大体7:3だ。

つみたて投資枠は10万円あるのに4万円しか使わないのはもったいないと思う必要はない。成長投資枠の積立で申込手数料がかかるというなら別だけど、そうでないならどっちもNISAの積立だから同じこと。

順番を間違えてはいけないのは、自分が買いたい、積み立てたいと思うファンドありきで考え、その後に枠の方を選ぶということだ。

そしてボーナスの15万円も、オール・カントリーのインデックスファンドを10万円、コンセプトファンドを5万円で成長投資枠で一括投資すれば、これも大体7:3だ。

今、「一括投資すれば」って言っちゃったけど、これは実は悩ましい。株式100%のファンドを、ボーナスが出た後すぐに一発のタイミングで、いわゆるスポット買いして大丈夫なのか。と思うのでは?

タイミングを計っていると「今日より明日の方が安く買えるかもしれない。いやいやもっと待った方が……」といった状態になるに決まっている。だがら、今日か明日かの違いなど誤差になるくらいの大きなリターンを目指そうぜ、みたいな気合の入ったことを以前の連載では語っていた。

とはいえ、買った後にすぐに下がったらすごく気分が悪くなるのは事実なので、これは自分の判断でお願いします。ためらってしまう気持ちがあるなら、3カ月毎の3回に分けて機械的に買うとかの方がいいのかもしれない。株式100%のファンドで3カ月の間が空けば、まあまあの買値の分散にはなるはずなので。

ただ機械的にやることが大事。まずはボーナスが出た直後にすぐに全部を証券会社に送金して、1回目の3分の1の金額ですぐに買う。そしてスマホのカレンダーの3ヵ月後の同じ日とかに、「2回目買付注文」と入れておく、とかだ。

<父から娘への黄金ルール、「フルバージョン」はこちら>

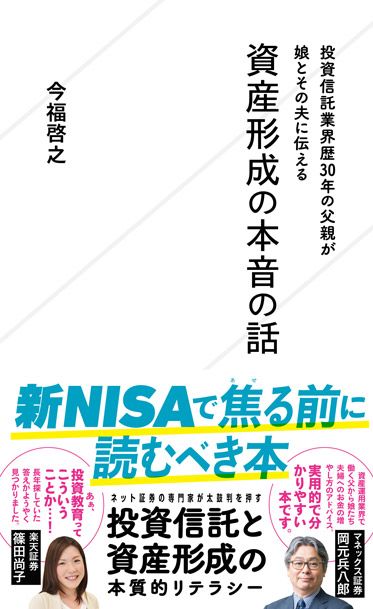

当記事の書籍版ができました。少しずつ、あるいは何度も読み返したい方はぜひお手元に。

投資信託業界歴30年の父親が娘とその夫に伝える資産形成の本音の話(星海社新書/講談社)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)