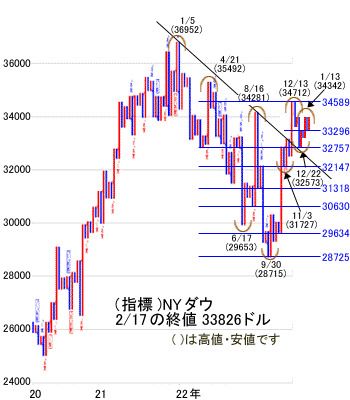

今週の指標:NYダウ(ダウ工業株30種平均)

今週は、FRB(米連邦準備制度理事会)は前回のFOMCで市場の予想通り、0.25%の利上げを決定し、その後の会見で、パウエル議長はディスインフレの初期の兆候が見られると言及し、利上げ停止を期待した買いが相場を押し上げました。

一方で、議長は仮に雇用の強さが持続した場合、ピーク金利を引き上げる可能性にも言及したことで、また、クリーブランド連邦準備銀行のメスター総裁やセントルイス連銀のブラード総裁が前回の会合で0.5%の利上げを支持していたことを表明しました。

ブラード総裁は3月のFOMCで0.5%の利上げの可能性を除外しないとも述べています。議事録公開が注目となり、利上げペースを再び加速させることになると売り材料となります。まだFOMCまでは時間がありますので、今は雇用関連や主要企業の収益で株価は上下動することが想定されます。

経済指標では、10-12月期GDP(国内総生産)改定値、週次新規失業保険申請件数、1月個人所得支出、ミシガン大消費者信頼感指数などが発表予定となります。また、FOMC議事録の公表もありますので、結果によって不安定な相場となりそうです。

先週の動き

先週は、注目すべき経済指標が発表されるとしました。

13日(月)は、1月消費者物価指数を翌日に控え、NY連銀のインフレ予想が低下したことで主要3指標そろって大幅高でNYダウは+376ドルの3万4,245ドルでした。14日(火)は、注目の1月消費者物価指数が予想を上回り、利上げ打ち止め期待の後退で、NYダウは▲418ドルまで下げましたが、その後下げ幅を縮小し、▲156ドルでした。

15日(水)は、1月小売売上高は予想を上回る強い結果でインフレ圧力が高いことが示され、NYダウは一時▲256ドルまで下げますが、切り返して終値は+38ドルの3万4,128ドルでした。16日(木)は、1月卸売物価指数も予想を上回る伸びで、1月CPIに続いてインフレ高進を示し米株式全面安となり、NYダウは▲431ドルでした。

週末17日(金)は、10年債利回りが一時、昨年11月以来の高さまで上昇したことで、▲179ドルまで下げましたが、+129ドルと反発して終了しました。

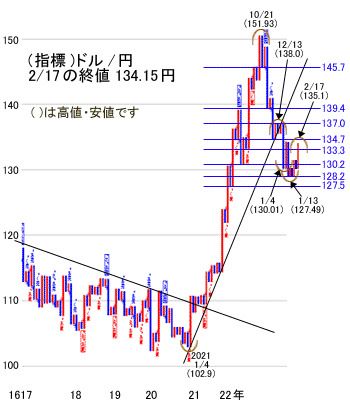

今週の指標:ドル/円

先週末は、リッチモンド総裁が小幅利上げを支持し、現時点で大幅利上げの必要性を否定したことで、長期金利が低下に転じ、ドル買いも後退しました。17日には一時135.10円まで上昇しましたが、ここから上値重く132~134円のレンジでのもみあいとなりそうです。

先週の動き

前週は、インフレピークアウト期待もあり、利上げの停止期待が高まってドルが売られ130円を割る場面もありました。しかし、先週はインフレ指標(1月CPI、1月卸売物価指数)が予想を上回ったことで、インフレ圧力が強いということで、利上げの停止期待が後退し、ドル買いが強まりました。14日(火)は133.30円まで上昇、15日(水)は134.36円、16日(木)は1月6日につけた年初来高値の134.77円を上放れる場面もありました。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)