景気の「冬」入りで円高局面に

ドル/円の為替相場は10月に151円台後半を付けて以降は円高に振れ、12月16日時点では136円台と円安のピーク比で15円程度、円高ドル安となっています。

米国の中央銀行に当たるFRB(連邦準備制度理事会)はこの先も政策金利を引き上げる見通しの一方、米長期金利は低下してきており、今後、円安に動くのか、円高になるのかで意見が分かれるところかと思います。

投資家の立場から考えると、一時期より円高になっているのでドルを買うべきか、逆に、さらに下がるかもしれないとみて売るべきか、迷っている方も多いのではないでしょうか?

また、10月までの円安局面で、さらなる円安を見込んでドルに投資をしたものの、その後の円高で含み損を抱えている方もいらっしゃるでしょう。

この先、為替はどう動くのか、景気循環をベースとしている私の視点からどうみえるのかについて、今回、お伝えしていきたいと思います。

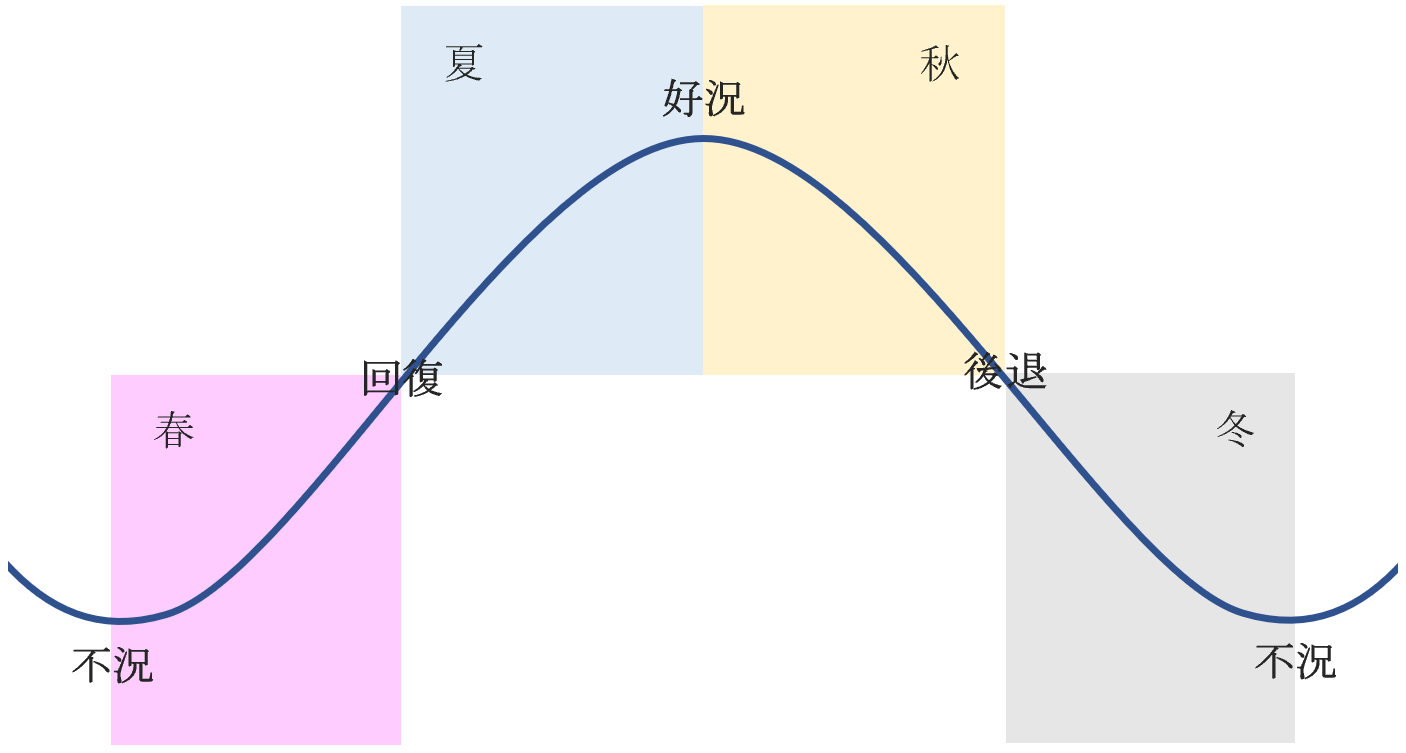

まず、私はマーケットの動きを景気循環と関連付けてみていて、景気循環に伴う株価の動きを次のようにイメージしています。

(図1)景気循環に伴う株価のイメージ

不況の中で株価が上昇し始め、景気回復から好況にかけて大きく上昇しますが、好況の中で既に株価は下げ始め、景気後退で下落し、不況を迎えるという循環で、おおむね3年半のサイクルを繰り返しています。

この景気循環について、(図1)のように、おのおのの局面を独自分析に基づいて「春」「夏」「秋」「冬」という季節になぞらえています。

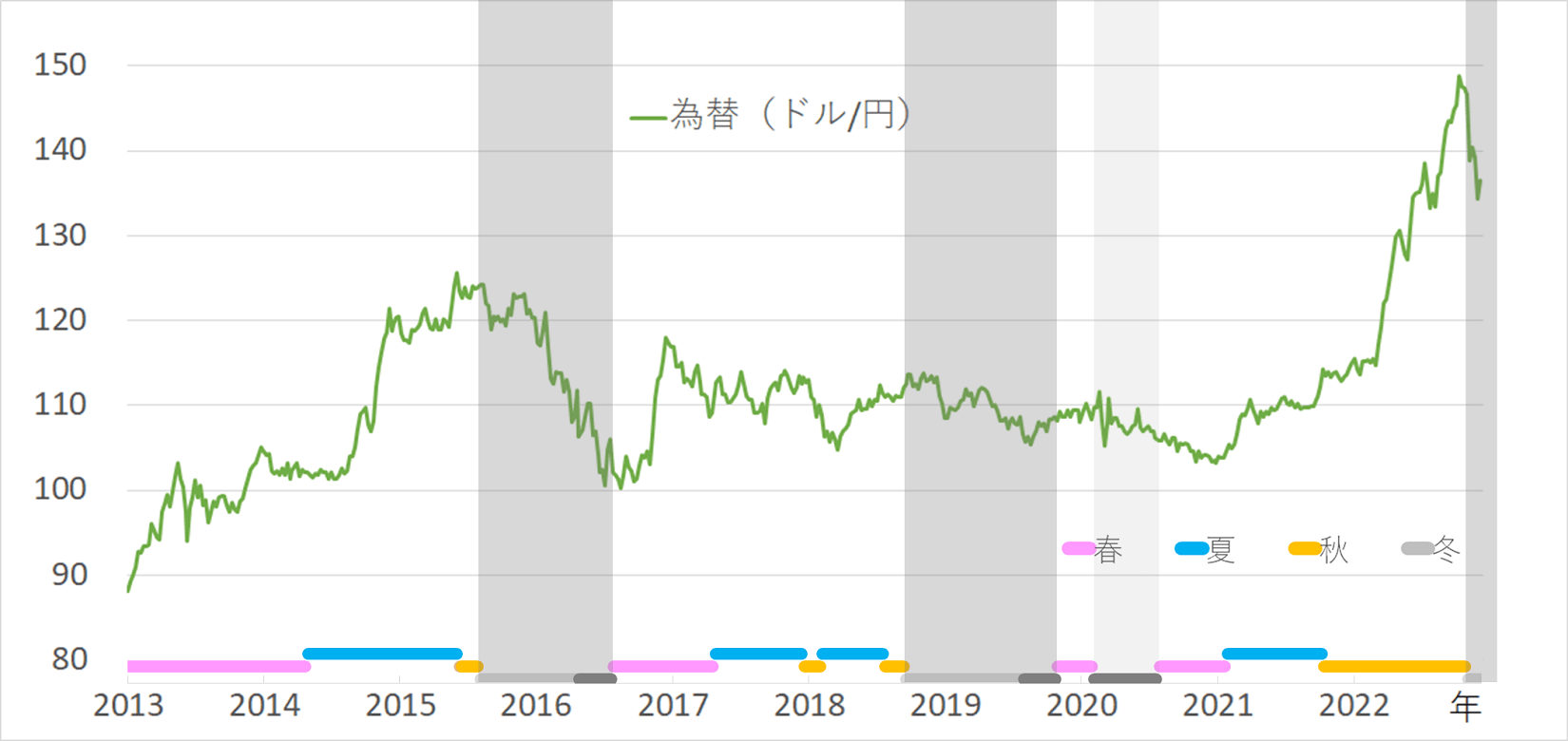

ここまでは株価の話ですが、この「春」「夏」「秋」「冬」とドル/円の為替の動きには関係性がみて取れ、次のようになっています。

(グラフ1)ドル/円為替と景気循環の関係

出所:ドル/円為替についてはYahooファイナンスの公表データを基に、景気循環はマネーブレインが独自分析し、作成

(グラフ1)から、2013年からの推移をざっくりと捉えると、「春」「夏」「秋」という3シーズンを通して円安になっていて、「冬」においては円高になっていることがみて取れます。

特に、2013~2016年にかけては動きが顕著で、「春」「夏」「秋」を通して大きく円安になり、その後の「冬」には大きく円高に動いています。

直近においても、「夏」「秋」に大きく円安に動き、11月4日に「冬」入りして以降、146円台だったドル/円は、12月16日時点では136円台と10円程度円高方向に動いています。今回も、ここまでにおいては「冬」の時期に円高という動きになっています。

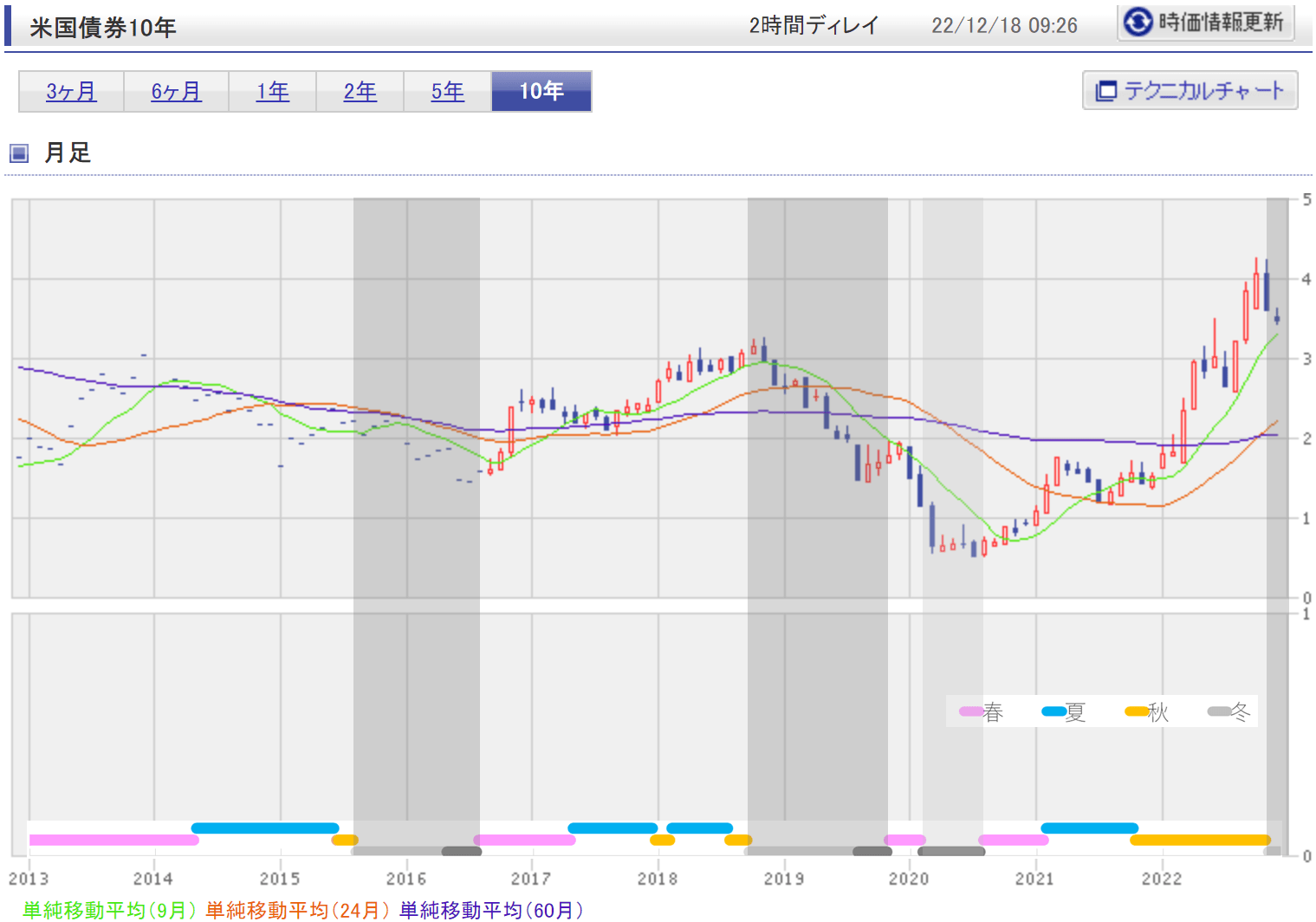

では、なぜ「冬」の時期に円高になるのかというと、これには米国の金利動向が関連しています。米国債券10年の金利と景気循環の関係をみてみましょう。

(グラフ2)米国債券10年 年利回りと景気循環の関係

出所:米国10年債券は楽天証券ホームぺージより、景気循環はマネーブレインが独自分析し、作成

(グラフ2)から、「冬」の時期は、米国債券10年の金利が下がっている局面であることがみて取れます。

景気悪化を織り込む形で米国債券10年の金利が下がることによって、日米の金利差が縮小するため、円高になっているという構造です。

足元においても、米国債券10年の金利は4%台から3.5%程度に下がっていて、このことが要因の一つとなって、円高に振れていると理解できるでしょう。

外貨投資は「春」となる2023年11月以降か

では、この「冬」の期間はどのくらい続くのでしょうか? 過去をみると、おおむね1年程度続いています。

「冬」入りしたのが11月4日なので、1年程度というと、2023年10月ぐらいまでは「冬」が続き、その間は円高傾向にあるということになります。

結論として、景気循環からは、まだ円高局面が始まったばかりと言えます。このため、現在、円を外貨に交換するか、外貨を円にするか、どちらなのかというと、円に交換する時期です。外貨に投資をするとしたら「冬」の時期は避け、「春」になってから(今から予測すると来年11月以降か)と私はみています。

投資はあくまでも自己責任で。

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/c/f/498m/img_cf9766c47000afb0eb5e3353cbf9fdac49429.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)