インフレ率減速と利上げを乗り越える米国株

米国株式は今週、注目イベントを神経質な上下で消化する動きを見せました。13日に発表された11月のCPI(消費者物価指数)は、総合指数が前年同月比+7.1%と前月実績(+7.7%)や市場予想平均(+7.3%)を下回り、コア(エネルギーと食品を除く)指数も前年同月比+6.0%と前月実績(+6.3%)や市場予想平均(+6.1%)を下回りました。

総合指数の伸び減速は5カ月連続で、川下部門のインフレ率が峠越えした印象を広めました。

また、FRB(米連邦準備制度理事会)は13日と14日に開催したFOMC(米連邦公開市場委員会)で0.50%の追加利上げを決定しました。市場コンセンサスと同様の利上げ幅でしたが、4会合連続の0.75%利上げから利上げ幅を縮小させたことになります。

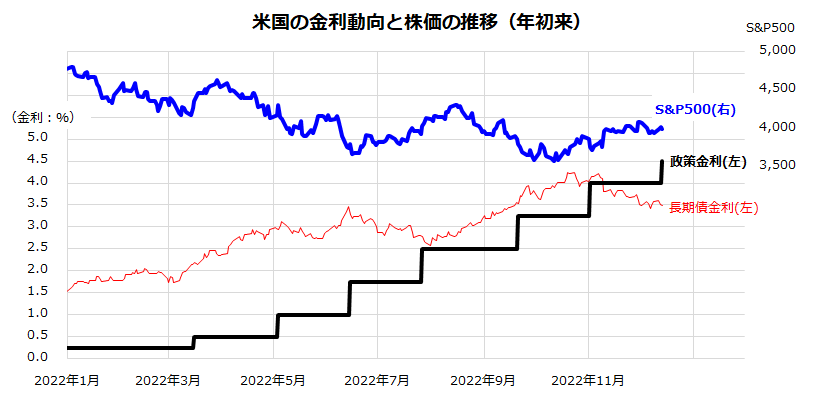

図表1は、年初来の米国株(S&P500種指数)、政策金利(FF金利の誘導目標上限)、長期債金利(10年国債利回り)の推移を示したものです。政策金利が、長期債金利を大きく上回ってきたことに注目です。

今回のFOMCでは経済・金利見通しも改定され、2023年の実質GDP(国内総生産)成長率予想が+0.5%に下方修正された一方、2023年末の政策金利の予想値は5.1%、2024年末の予想値は4.1%へと上方修正されました。

FOMC直後の記者会見でパウエルFRB議長は、「物価安定を回復させるには、景気抑制的な政策スタンスをしばらく維持する必要がありそうだ」と述べました。当日の米国株は、金融当局のタカ派姿勢継続を嫌気して下落しました。

<図表1>FRBはFOMCで利上げ幅の縮小を決定した

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/c/f/498m/img_cf9766c47000afb0eb5e3353cbf9fdac49429.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)