配当貴族指数に連動を目指す具体的な投資戦略は?

前ページの図表2で示した、連続増配で実績のある銘柄に個別で投資する方法以外にも、配当貴族指数に連動したパフォーマンスを目指すインデックスファンドを買い付けて分散投資を実践することが可能です。

「Tracers S&P500配当貴族インデックス(米国株式)」(運用:日興アセットマネジメント)は、円換算のS&P500配当貴族指数に連動を目指す追加型公募投信として注目したいと思います。

同ファンドの経費率(信託報酬率)は年0.1155%と低く抑えられており、類似ファンドと比較してコスト面で魅力があると考えています。配当貴族指数の長期パフォーマンスに連動を目指していく投資ツールとして資産形成に取り入れることを検討したいと思います。

一方、「米国の、より幅広い連続増配銘柄に分散投資するETF(上場投資信託)」を買い付ける方法もあります。

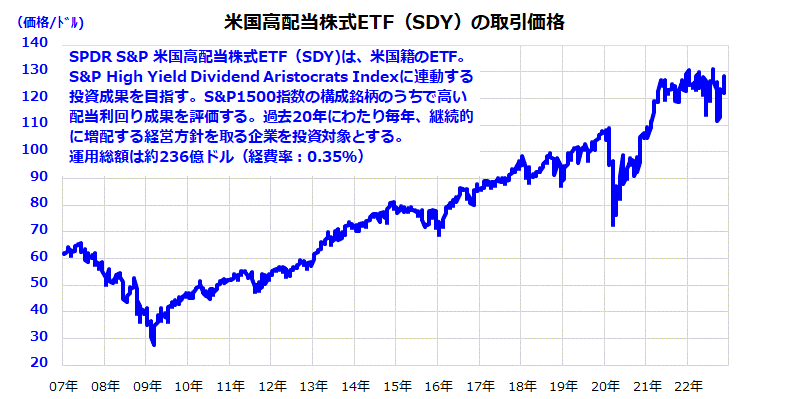

例えば、米国籍ETFの「SPDR S&P 米国高配当株式ETF」(SDY)は、米国市場に上場されている大型株と中小型株で構成されている「S&P 1500指数」の構成銘柄の中から、20年以上連続して増配しており比較的高い配当利回りを維持する銘柄群で構成されているベンチマーク「S&P高配当貴族指数」(S&P High Yield Dividend Aristocrats Index)に連動するように運用されているETFです(図表3)。

同ETF(以下SDY)は、四半期ごとに(各銘柄の配当金を集約した)分配金を受益者に支払う「実績分配型ファンド」となっています。SDYを買い付けることで「連続増配の期待が高く、比較的高い配当利回りも期待できるポートフォリオ」を資産形成に取り込むことができます。

参考までに、SDYの平均分配金利回りは約2.6%、運用総額は約241億ドル(約3.3兆円)、経費率は年0.35%となっています。S&P500の年初来騰落率が-15.5%であるのに対し、SDYの取引価格の年初来騰落率は+3.1%とすでにプラス圏に浮上しており、相対的に堅調である点に注目したいと思います(23日時点)。

<図表3>高配当利回りの連続増配銘柄に分散投資する米国ETFもある

▼著者おすすめのバックナンバー

2022年11月18日:米国株「年末高」期待は本物か?株価底入れが鮮明に

2022年11月11日:円建てNYダウ平均に注目:2023年に向けたリスク要因は?

2022年11月4日:中間選挙を乗り越える?米国株は復調をたどるか

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)