今回のサマリー

●米株式サイクルは、逆金融相場のただ中にあり、2023年には逆業績相場かという流れ

●IMFは、2023年の世界経済はさらに厳しいとする見通しを公表、危機的ケースへの警鐘も

●世界経済はインフレも金利も景気も着地メドが見えず、地政学の霧がかかる「崖っぷち」近く

●世界の危機モードの中、日本は無意識のうちに円安の恩恵を受けて警戒心が薄いまま

●米景気後退で逆業績相場、世界リスクオフの中でドル安円高に転じるときのリスクも念頭に

株式サイクルの正念場

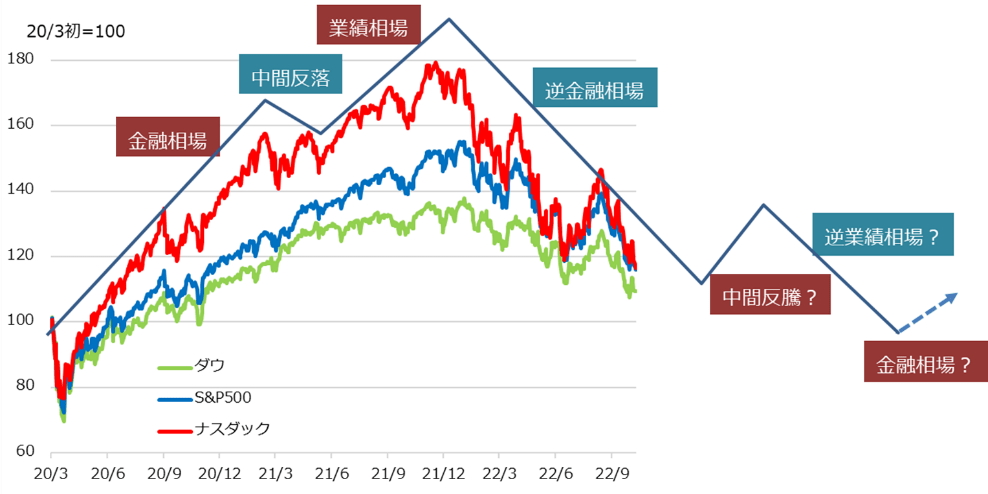

米国株の投資サイクル局面は今、逆金融相場の正念場のただ中にあります(図表1)。逆金融相場とは、金利の上昇、そして高すぎる金利を嫌って株価が下落する局面を言います。

2020~2021年にコロナ禍に見舞われた時、FRB(米連邦準備制度理事会)はこの未体験の脅威に負けないよう、超ド級の金融緩和を敢行しました。その結果、超金融緩和相場から超業績相場に至る株高をもたらしました。しかし、その積極策による需要過多と、コロナ禍での供給網分断が相まって、インフレが高伸。2022年には、高インフレの抑制に後れをとりながらも、急速な利上げで追随しています。その結果として、株式相場は、「山高し」だった分、金融引き締めによる「谷深し」の逆金融相場の株安になっている訳です。

サイクル論に忠実に見れば、まず株式相場のサイクルは景気サイクルに先行する性質があります。つまり2022年の株価急落は、2023年には米国の景気悪化のシグナルです。順当には、逆金融相場の後に景気悪化が来ると、株式には逆業績相場での輪をかけた株安があり得ます。

6月半ば~8月にかけての株価のサマーラリーに対して、株式相場のトレンドは依然として下向きであり、サマーラリーもアヤ戻しと主張し続けた根拠は、このシンプルなサイクル論です。インフレ抑制のために金利が上がり続け、景気後退リスクすらあるのに、楽観的に株高を唱える論調を、少々厳しく「能天気」と評しました。

いたずらに危機感をあおるつもりはありません。また、相場は危機的事態になるほど、下げ過ぎた相場が次に大きく浮揚するチャンスをもたらしてくれるという見方も、投資の王道です。しかし、少し相場が持ち直すたびに楽観を強調して、リスク投資に乗り出すことが推奨されるステージではない、ということを申し上げています。

図表1:米株式主要3指数と株式相場サイクル展開イメージ

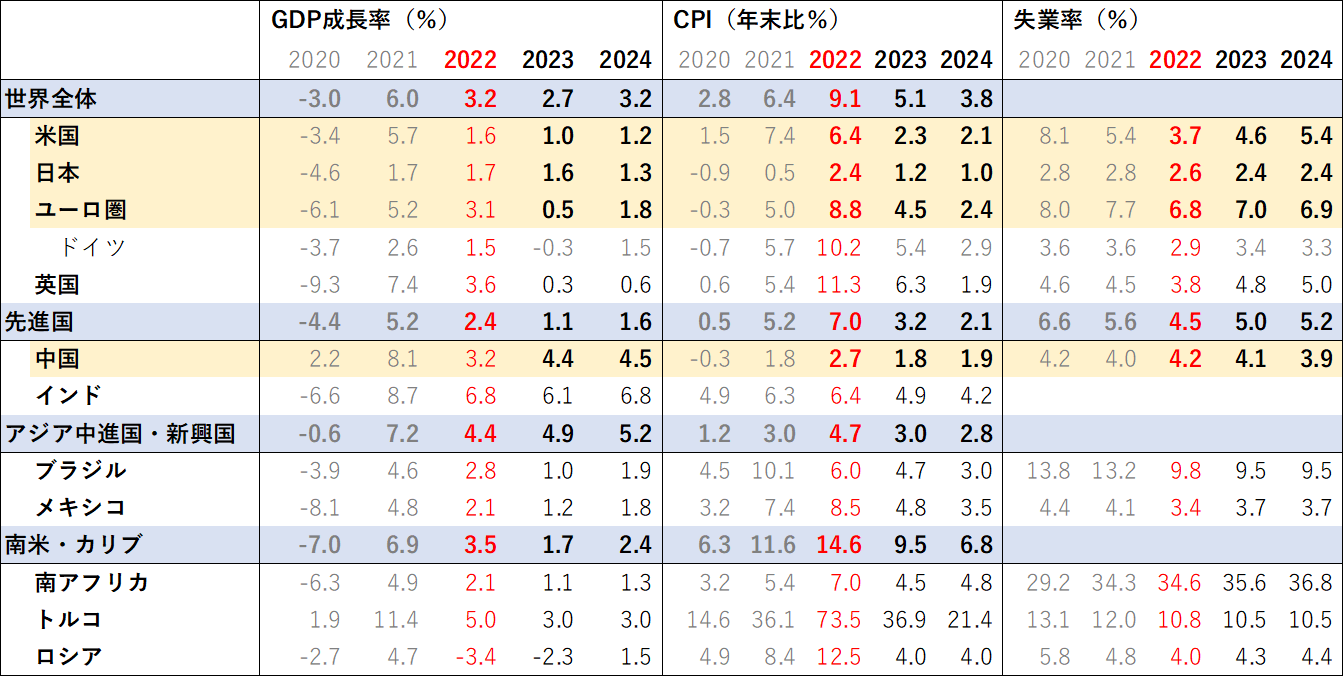

IMFが鳴らす警鐘

IMF(国際通貨基金)は10月11日に世界経済見通しを改訂しました(図表2)。IMFは、金融・債務危機に陥った国を支援する国際機関です。毎年4月と10月に経済見通しを、その間の1月と7月に主要国・地域の改訂版を公表しています。各国政府・中央銀行と擦り合わせながら作成するIMF予想は、平時においては穏当なバランス感覚があります。生き馬の目を抜くような市場関係者にとって、IMF予想は通常かなり緩い印象があります。それでも、個人投資家がバランス良く世界を見渡したいときには、無料でデータをダウンロードでき、大変重宝するでしょう。

しかし、世界経済の中に危機の要素が出てくると、各国と見方を擦り合わせすることで半歩遅れつつも、IMF予想はにわかに強い危機モードに転じる性格があります。2022年7月の改訂では、この危機モードへ踏み込み、今10月改訂では2023年へさらに厳しい見方を提示しています。

世界的なインフレ高伸で、各国に金融引き締めが広がり、景気悪化が見込まれます。とりわけ基軸通貨国米国の急速利上げとそれに伴うドル高は、ドル債務の負担にあえぐ新興国に深刻な悪影響を及ぼす公算です。先進国でも、ロシア・ウクライナ問題、ロシア産燃料の供給制約に直撃されるユーロ圏や英国の景気悪化が懸念されます。ドイツなど欧州主要国はリセッション(マイナス成長)の想定です。さらに、不動産投資にけん引されてきた中国経済の減速も、世界経済見通しの重しになっています。

米株式サイクルの観点で、市況の悪化は前半戦、景気の悪化はまだこれからとしました。IMFの世界経済見通しのように危機モードを強調するつもりはありませんが、世界が崖っぷち近くに来ているという情勢判断としては、平仄(ひょうそく)が合っています。

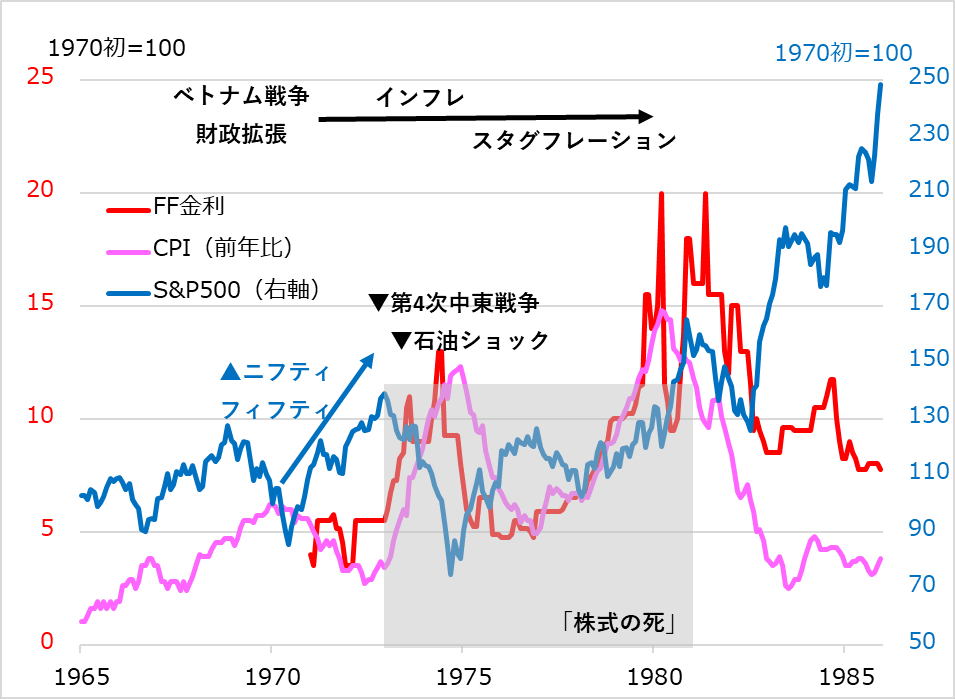

なお世界経済の悪化は、インフレに対して、主に需要サイドからの抑制要因になります。ロシア・ウクライナ問題や、グローバル化後退による供給網問題からのインフレ圧力が強く懸念されるのが、今サイクルで特筆されるところです。もしインフレ沈静化が進まなければ、金融引き締めも長引き、スタグフレーションと呼ばれる高インフレと景気悪化の同時進行という可能性も排除されません。1970年代のスタグフレーションに至る道程では、1970年代前半に付けた米株高水準を1980年代初頭まで超えられなくなり、「株式の死」と言われました(図表3)。

ただ、「株式の死」の期間内でも、サイクルは観測され、今回の株価下落サイクルの初期に警戒心を持って対応し、新規投資の余力を確保している人なら、いろいろと工夫の余地はあります。

図表2:IMF世界経済見通し(2022年10月、抜粋)

図表3:1970年代スタグフレーションへの株価・CPI・金利

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)