益利回りスプレッドで確認する米国株のバリュエーション

米国株式が調整モードにある現在、どのような投資戦略で対応することが妥当でしょうか。

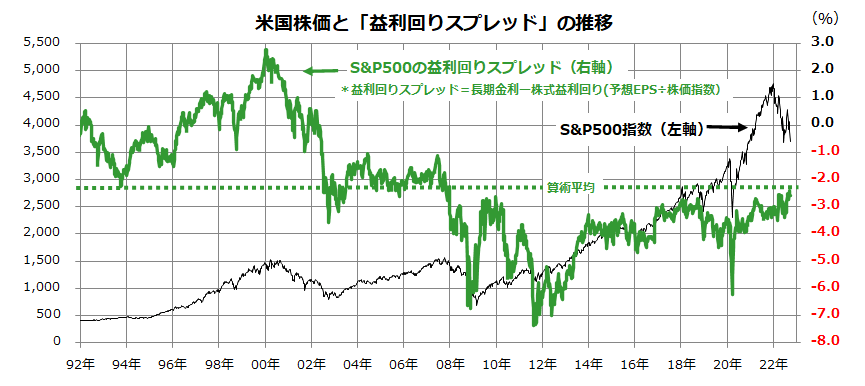

図表3は、バリュエーション分析として知られる「益利回りスプレッド」(長期金利-株式益利回り)で過去30年にわたる株価の相対的な水準を振り返ったものです。

「株式益利回り」とは、予想PERの逆数で、株価に対する予想EPS(1株当たり利益)の利回り(12カ月先予想1株当たり利益÷S&P500種指数)を示します。長期金利と株式益利回りの差(=益利回りスプレッド)を試算し、その高低で債券と比較して株式が割高なのか、債券と比較して株式が割安なのかを分析します。

このモデルでは、益利回りスプレッドが高いほど株式が債券と比較して割高と判断され、低いほど割安と推定されます。

例えば、2000年初のIT(情報技術)バブル崩壊直前を振り返ると、S&P500の予想PERは約25.5倍に拡大し、長期金利は6.7%まで上昇していました。当時の益利回りスプレッドは最大で+2.8%まで拡大し「株式が債券と比較して過度に割高だった」ことがわかります。

一方、現在の予想PERは約16.1倍(株式益利回りは約6.2%)で、長期金利は約3.7%となっています(28日)。したがって、益利回りスプレッドは▲2.5%となります。過去30年の益利回りスプレッドの算術平均(▲2.2%)に接近しているものの、「債券と比較して株式が過度に割高」とは言いにくい状況です。

今後、インフレ圧力が徐々に和らぎ、政策金利の軌道を巡る不透明感が後退するにつれ、長期金利が安定もしくは低下に転じると、バリュエーション改善を介して株式市場が底入れから回復に転じる可能性があると考えています。

現時点では、長期的な視野に立った投資戦略に分があると考えています。

<図表3>益利回りスプレッドで確認する米国株式のバリュエーション

*予想EPS=12 months forward looking EPS(12カ月先予想EPS:市場予想平均)

(出所)Bloombergより楽天証券経済研究所作成(1992年初~2022年9月28日)

▼著者おすすめのバックナンバー

2022年9月22日:相場はFOMCを乗り切る?来年に向けた米国株投資戦略

2022年9月16日:「CPIショック再来」の余震は続く?政策金利見通しがカギ

2022年9月9日:止まらない「円安」は味方?米国株の積立投資シミュレーション

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)