日本国債のイールドカーブは10年がへこんだ形

日銀が指値オペで価格下落(金利上昇)を抑え込んできたのは10年国債なので、指値オペのない7~9年の国債利回りが一時、10年国債の利回りを超えました。日銀がオペを7年国債にも拡大したので、7年金利は10年をまた下回りましたが、それでも日本の国債のイールドカーブ(年限ごとの利回り曲線)は以下の通り、10年のところだけへこんだ形となっています。

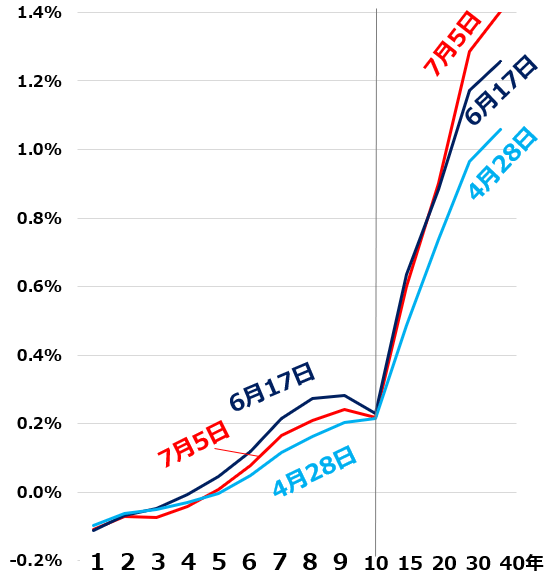

<日本国債のイールドカーブ:2022年4月28日、6月17日、7月5日の比較>

上のグラフを見るとわかる通り、世界に利上げが広がる前の4月28日のイールドカーブはほぼ右肩上がりの普通の形状でした。ところが、6月17日には、10年のところがへこんだ形となっています。ヘッジファンドは、長期金利を抑える日銀の政策は維持不可能と見て、日本国債ショートの勝負に出ています。

7月5日には、米長期金利の反落をうけて、日本も10年以下の金利は少しだけ低下しました。ただし、20~30年の超長期国債の利回りは引き続き上昇しています。

しばらく、日銀対ヘッジファンドの戦いから目が離せません。中央銀行は本来、リスク資産を購入して金融市場で戦う存在ではありません。伝統的な日本銀行は、短期国債しか購入しませんでした。ところが、黒田日銀は、巨額の長期国債や日本株ETFを保有して、市場と戦っています。

日本株の購入では有利に戦いを進めていますが、長期国債の戦いで苦戦する可能性があります。

▼著者おすすめのバックナンバー

2022年6月20日:利上げドミノで世界株安。日銀VSヘッジファンドのバトル続く!

2022年6月16日:米利上げ0.75%決定、7月も0.5~0.75%の利上げ示唆、景気犠牲でもインフレ抑制へ。米日株どうなる?

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)