日本銀行も、日本株のトレードでは市場に勝利

日本銀行も、日本株(ETF)の買いを見ていると、最強のファンドマネージャーと言えます。日経平均株価が下がった時、株が安い時にはガツンと買い、日経平均が上がった時、株が過熱している時には買いをやめています。結果として、保有する日本株には含み益を有します。

圧巻だったのは、2020年の2~3月、コロナショック暴落時の大量買いです。当時、日本銀行が保有するETFの平均コストは、日経平均で1万9,000円台でした。一時1万6,000円台まで日経平均が下がった時には、巨額の含み損を抱えました。

さらに日経平均が下がると日本銀行は債務超過となり、中央銀行の信用不安が日本経済を混乱させる懸念も出ていました。そんな局面に追い込まれたら、並みのファンドマネージャーだったら、臆してETFの損切りを始めたかもしれません。

ところが、黒田日銀は違いました。逆に買い付け額を大幅に引き上げて、勝負に出ました。もし、この勝負に負けていれば、黒田東彦総裁は、日銀を信用不安におとしめた総裁として、長く記録されるところでした。

結果的に、日経平均は急騰しました。日本銀行は勝負に勝ち、今や巨額の含み益を抱えるようになりました。次に賢かったのは、日経平均が3万円まで上昇した時には、日銀はETFの買いをほとんどやらなくなったことです。そのため、今、日経平均が下落している時でも、含み益を維持しています。

日本国債の暴落を仕掛けるヘッジファンド、日銀に大敗の危機

日本株でうまくトレードしてきた日銀ですが、日本国債ではとんでもない損失を被るリスクが出ています。ヘッジファンドに戦いを仕掛けられています。負けると大変です。

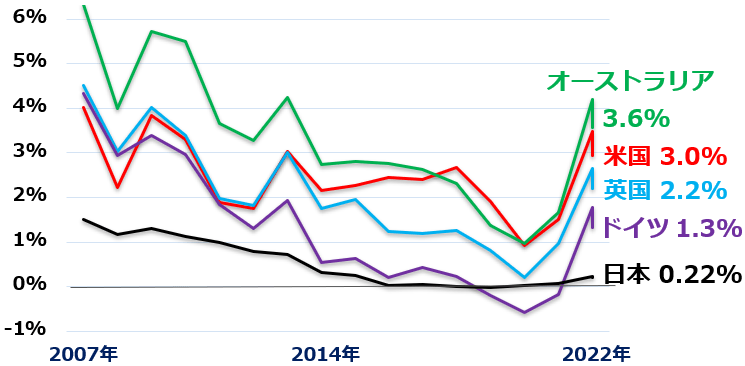

日本銀行は、利回り0%前後で日本の長期(10年)国債を大量に買い付けてきました。日銀による国債の保有は500兆円を超えます。そこで今、日本の長期金利に上昇リスク(国債価格の下落リスク)が出ています。世界的にインフレが高騰し、長期金利が急速に上昇しているからです。

それが波及し、日本のインフレ率が上昇し、日本の長期国債の利回りに上昇圧力(長期国債の価格に下落圧力)がかかっています。万一、日銀がヘッジファンドとの戦いに負けて、日本の10年金利が大幅に上昇すると、日銀は保有する国債に巨額の含み損を抱えることになります。

<米英豪独の長期金利と日本の長期金利推移比較:2007年1月~2022年7月(5日)>

日銀は、無制限の国債買い入れによって、10年国債の利回りを上限0.25%までに抑え込んでいます。英ブルーベイ・アセット・マネジメント(ヘッジファンド)は、それに対して日本の国債をショートして長期金利に上昇圧力をかけ、日銀と戦う方針を表明しています。

「日銀のイールドカーブ・コントロール(長期金利を上限0.25%に抑え込む政策)は維持不可能になる」と判断しています。

6月半ば、米国の10年金利が一時3.48%まで上昇した時には、日本の長期国債を買い支える日銀の抵抗は風前のともしびに見えました。ただし、6月後半から7月にかけて、米景気に急速に減速懸念が強まったことが日銀には朗報となりました。米10年金利は3%割れまで低下し、日本の長期金利への上昇圧力も少し弱まりました。

ただし、米国のインフレ率(CPI(消費者物価指数)総合指数前年比)が8%台に高止まっている状況に変化なく、日銀の戦いはまだ続きます。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)