※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「【日本株】戦う中央銀行 FRB・ECBは連戦連勝だが日銀は苦戦」

戦う中央銀行、敗北すると中央銀行の信用不安につながるリスクも

日米欧の中央銀行は近年、市場と戦う存在となりつつあります。株や長期国債などのリスク資産を「下落局面で買って反発局面で売り抜ける」ヘッジファンドのようなことをやっています。最初にそれを始めたのは、米国の中央銀行であるFRB(米連邦準備制度理事会)でした。続いてECB(欧州中央銀行)、そして日本銀行が、リスク資産を買って勝負するようになりました。

中央銀行が市場と戦って敗北すると、大きな問題が起こります。買い付けたリスク資産が下落すると中央銀行の財務が痛みます。保有資産が急落して巨額の含み損が発生し、中央銀行が債務超過になったら大変です。中央銀行が発行する通貨の信用が失墜し、国家全体の信用が毀損(きそん)するリスクもあります。

そういう事態を招くことがないよう、伝統的な中央銀行はリスクを取りませんでした。かつての中央銀行は、短期国債しか買いませんでした。

中央銀行は、紙幣(中央銀行の借り入れ証・日銀で言えば日銀券)を刷って流通させることによっていくらでも無利息で資金を調達できるので、その資金で短期国債だけ買って利ザヤを稼いでいました。それしかしなければ、何が起こっても中央銀行の財務が痛むことはありませんでした。

したがって日本銀行もFRBもECBも、伝統的な中央銀行としてふるまっていた時には、長期国債は元より、株やREIT(リート:不動産投資信託)など買うはずがありませんでした。

FRBもECBも、これまでは最強のファンドマネージャー

リーマンショックのあった2008年から、中央銀行の行動が変わりました。積極的に長期国債や、株などのリスク商品をどんどん買うようになりました。最初に動いたのはFRBでした。リーマンショックであらゆる金融商品が急落する中、QE1(量的緩和第1弾)を実施し、金融機関の優先株などのリスク資産を大量に買い付けました。

その後、ショックが去って、価格が急反発したところで、FRBはそれを売り抜けました。失敗すればFRBの信用リスクにつながりかねない行動でしたが、結果的に勝負に勝ちました。肝の据わった最強のファンドマネージャーだったと言えます。

FRBは、その後、QE2(量的緩和第2弾)・QE3(第3弾)まで行いました。いずれも、ファンドマネージャーとしてみたら、すばらしいトレードでした。米国の長期国債を大量に買い付けた後、長期金利は急低下(国債価格は上昇)しました。歴史的な米国債のブル(上昇)相場の直前に、長期債を大量に買い付けたのは立派でした。

ECBも、今のところ最強のファンドマネージャーと言って良いでしょう。2010~2015年、欧州債務危機では対外負債の大きい南欧諸国(ギリシャ・イタリア・スペインなど)の国債が急落する中で、果敢に買い付けました。もし、ギリシャがデフォルト(債務不履行)におちいれば、ECBの財務も痛むところでした。

ところが、ギリシャは緊縮財政を続け、ぎりぎりで破綻を回避しました。ギリシャをはじめ、当時、売り込まれていた南欧諸国の国債は、いずれも金利が急低下(価格は上昇)しました。価格が暴落したところで買い付けたECBは、見事に市場との勝負に勝ちました。

日本銀行も、日本株のトレードでは市場に勝利

日本銀行も、日本株(ETF)の買いを見ていると、最強のファンドマネージャーと言えます。日経平均株価が下がった時、株が安い時にはガツンと買い、日経平均が上がった時、株が過熱している時には買いをやめています。結果として、保有する日本株には含み益を有します。

圧巻だったのは、2020年の2~3月、コロナショック暴落時の大量買いです。当時、日本銀行が保有するETFの平均コストは、日経平均で1万9,000円台でした。一時1万6,000円台まで日経平均が下がった時には、巨額の含み損を抱えました。

さらに日経平均が下がると日本銀行は債務超過となり、中央銀行の信用不安が日本経済を混乱させる懸念も出ていました。そんな局面に追い込まれたら、並みのファンドマネージャーだったら、臆してETFの損切りを始めたかもしれません。

ところが、黒田日銀は違いました。逆に買い付け額を大幅に引き上げて、勝負に出ました。もし、この勝負に負けていれば、黒田東彦総裁は、日銀を信用不安におとしめた総裁として、長く記録されるところでした。

結果的に、日経平均は急騰しました。日本銀行は勝負に勝ち、今や巨額の含み益を抱えるようになりました。次に賢かったのは、日経平均が3万円まで上昇した時には、日銀はETFの買いをほとんどやらなくなったことです。そのため、今、日経平均が下落している時でも、含み益を維持しています。

日本国債の暴落を仕掛けるヘッジファンド、日銀に大敗の危機

日本株でうまくトレードしてきた日銀ですが、日本国債ではとんでもない損失を被るリスクが出ています。ヘッジファンドに戦いを仕掛けられています。負けると大変です。

日本銀行は、利回り0%前後で日本の長期(10年)国債を大量に買い付けてきました。日銀による国債の保有は500兆円を超えます。そこで今、日本の長期金利に上昇リスク(国債価格の下落リスク)が出ています。世界的にインフレが高騰し、長期金利が急速に上昇しているからです。

それが波及し、日本のインフレ率が上昇し、日本の長期国債の利回りに上昇圧力(長期国債の価格に下落圧力)がかかっています。万一、日銀がヘッジファンドとの戦いに負けて、日本の10年金利が大幅に上昇すると、日銀は保有する国債に巨額の含み損を抱えることになります。

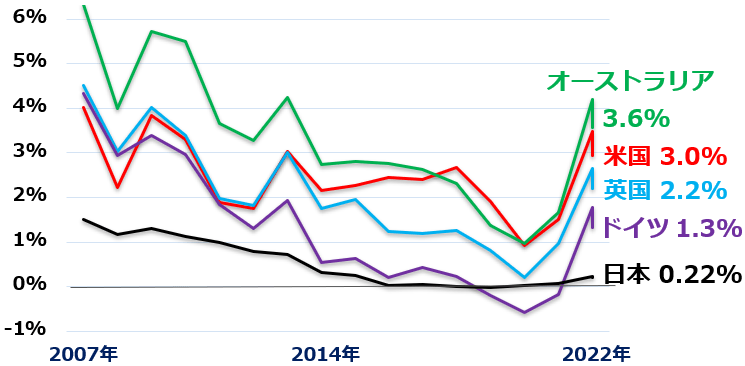

<米英豪独の長期金利と日本の長期金利推移比較:2007年1月~2022年7月(5日)>

日銀は、無制限の国債買い入れによって、10年国債の利回りを上限0.25%までに抑え込んでいます。英ブルーベイ・アセット・マネジメント(ヘッジファンド)は、それに対して日本の国債をショートして長期金利に上昇圧力をかけ、日銀と戦う方針を表明しています。

「日銀のイールドカーブ・コントロール(長期金利を上限0.25%に抑え込む政策)は維持不可能になる」と判断しています。

6月半ば、米国の10年金利が一時3.48%まで上昇した時には、日本の長期国債を買い支える日銀の抵抗は風前のともしびに見えました。ただし、6月後半から7月にかけて、米景気に急速に減速懸念が強まったことが日銀には朗報となりました。米10年金利は3%割れまで低下し、日本の長期金利への上昇圧力も少し弱まりました。

ただし、米国のインフレ率(CPI(消費者物価指数)総合指数前年比)が8%台に高止まっている状況に変化なく、日銀の戦いはまだ続きます。

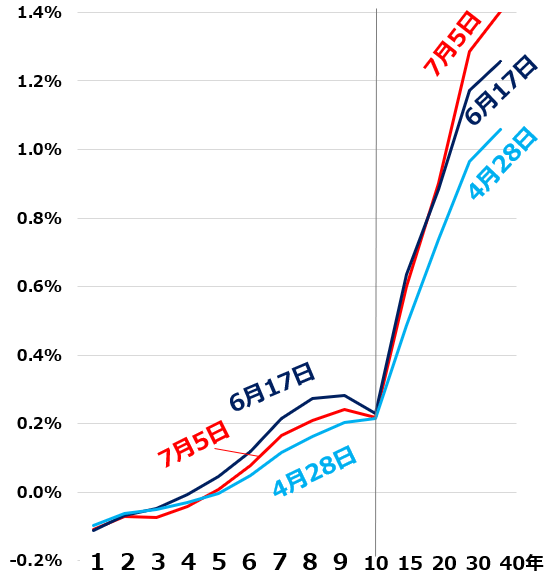

日本国債のイールドカーブは10年がへこんだ形

日銀が指値オペで価格下落(金利上昇)を抑え込んできたのは10年国債なので、指値オペのない7~9年の国債利回りが一時、10年国債の利回りを超えました。日銀がオペを7年国債にも拡大したので、7年金利は10年をまた下回りましたが、それでも日本の国債のイールドカーブ(年限ごとの利回り曲線)は以下の通り、10年のところだけへこんだ形となっています。

<日本国債のイールドカーブ:2022年4月28日、6月17日、7月5日の比較>

上のグラフを見るとわかる通り、世界に利上げが広がる前の4月28日のイールドカーブはほぼ右肩上がりの普通の形状でした。ところが、6月17日には、10年のところがへこんだ形となっています。ヘッジファンドは、長期金利を抑える日銀の政策は維持不可能と見て、日本国債ショートの勝負に出ています。

7月5日には、米長期金利の反落をうけて、日本も10年以下の金利は少しだけ低下しました。ただし、20~30年の超長期国債の利回りは引き続き上昇しています。

しばらく、日銀対ヘッジファンドの戦いから目が離せません。中央銀行は本来、リスク資産を購入して金融市場で戦う存在ではありません。伝統的な日本銀行は、短期国債しか購入しませんでした。ところが、黒田日銀は、巨額の長期国債や日本株ETFを保有して、市場と戦っています。

日本株の購入では有利に戦いを進めていますが、長期国債の戦いで苦戦する可能性があります。

▼著者おすすめのバックナンバー

2022年6月20日:利上げドミノで世界株安。日銀VSヘッジファンドのバトル続く!

2022年6月16日:米利上げ0.75%決定、7月も0.5~0.75%の利上げ示唆、景気犠牲でもインフレ抑制へ。米日株どうなる?

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。