株価上昇の賞味期限が短くなる可能性も要警戒

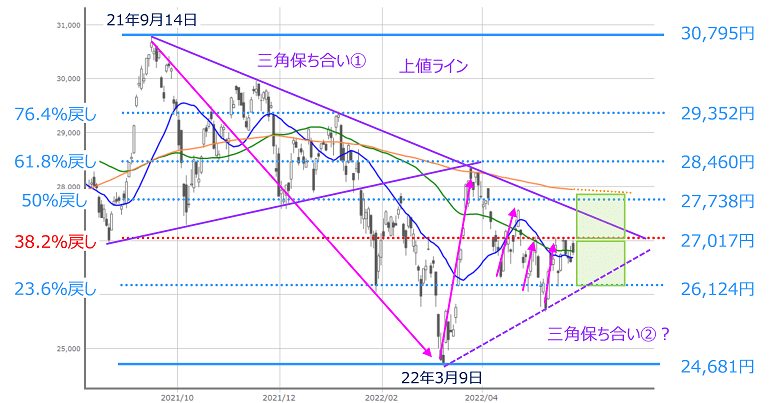

図4 日経平均(日足)のフォーメーション分析 (2022年5月27日取引終了時点)

話を再び日本株に戻すと、先ほども述べたように、先週の日本株は米株市場の上昇の勢いに乗り切れませんでしたが、その前の週の状況を思い出してみると、米株市場が年初来安値を更新する一方で日本株は底堅く推移しており、ここ2週間の日米株市場には「ちぐはぐ」な場面がありました。

こうした動きには、下落傾向を強めていた米株市場からの資金の避難先の一つとして日本株が買われ、米株市場の復調に伴って資金が再び日本株から米株市場に戻ったという見方も考えられます。

もちろん、最近の日本株については、インバウンド緩和などの「経済再開」や、参院選を前にした経済政策への期待など、国内要因による買いも入っていた面もあり、今週は米国株の上昇に日本株がついて行けるかがポイントになりそうです。

ちょうど、今週あたまの30日(月)は、米国株市場がメモリアルデーで休場であるほか、先週末の225先物取引の終値が大取とシカゴCME(シカゴ・マーカンタイル取引所)で、ともに2万7,160円と一段高となっているだけに、素直にこの株価水準まで上昇できるかが今週の日本株のムードを左右する試金石になりそうです。

というのも、上の図4で日経平均の動きをフォーメーション分析の視点で眺めると、足元では昨年9月14日から今年3月9日の下げ幅に対する38.2%戻し(2万7,017円)を何度かトライしていることが分かりますが、先ほどの先物取引の終値(2万7,160円)まで株価が上昇できれば、この38.2%戻しをクリアすることになり、さらに上昇に弾みがつきやすくなります。

そして、その先には昨年9月につけた高値からの各戻り高値を結んだ「上値ライン」超えが本格的な株価上昇への最大の試練となります。

足元の株価上昇はまだ需給的な要素が強く、来週末(6月10日)にはメジャーSQが控えていることや、FRB(米連邦準備制度理事会)はインフレのピークアウトが確認できるまで、現在の金融政策の方針を維持すること、そして、経済指標などの動向によってインフレや景況感に対する見通しが変化し、米金融政策への思惑も揺れ動くなど、分岐する相場「シナリオ」の想定がまだ絞り込めていない状況です。

基本的に今週は上方向の意識が強そうですが、さらなる株価上昇の期待がある半面、株価上昇の賞味期限が短くなってしまう可能性も決して低くはないため、注意しておく必要がありそうです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)