毎週金曜日午後掲載

本レポートに掲載した銘柄:グローバルファウンドリーズ(GFS、NASDAQ)、オン・セミコンダクター(ON、NASDAQ)

1.FOMC後の半導体関連株の動き

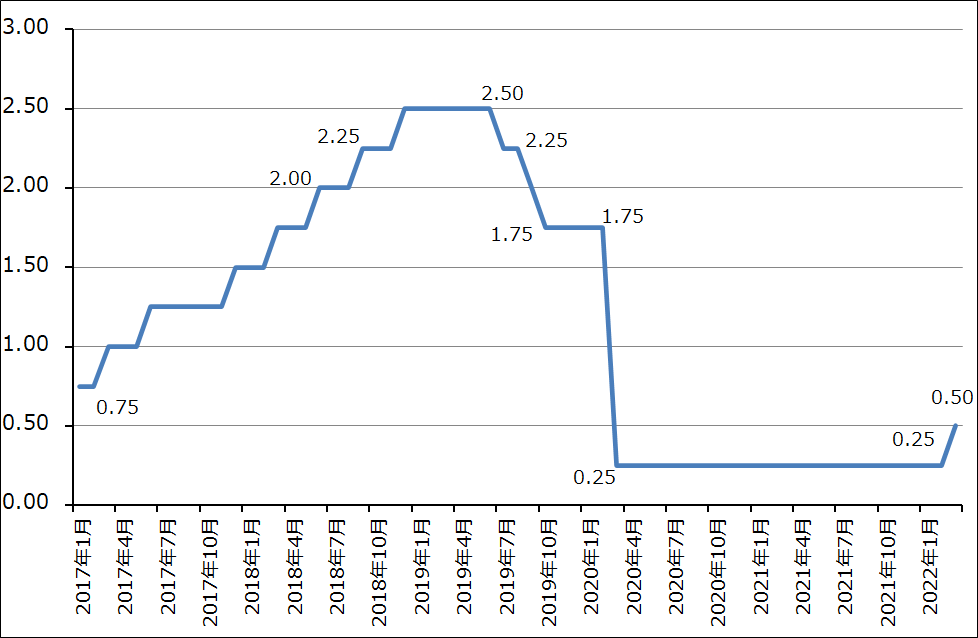

2022年3月15、16日にFRB(米連邦準備制度理事会)はFOMC(米連邦公開市場委員会)を開催し、16日に政策金利を0.25%引き上げることを発表しました。また、今回のFOMCでは年内に今回分も合わせて計7回、2023年に3~4回利上げし、2023年末には政策金利が長期的な目安となる2.4%を上回るという道筋も示されました。次の5月会合では、コロナ対応の国債購入などで9兆ドル規模に膨らんだ保有資産を減らすQT(量的引き締め)の開始決定も見込まれます。

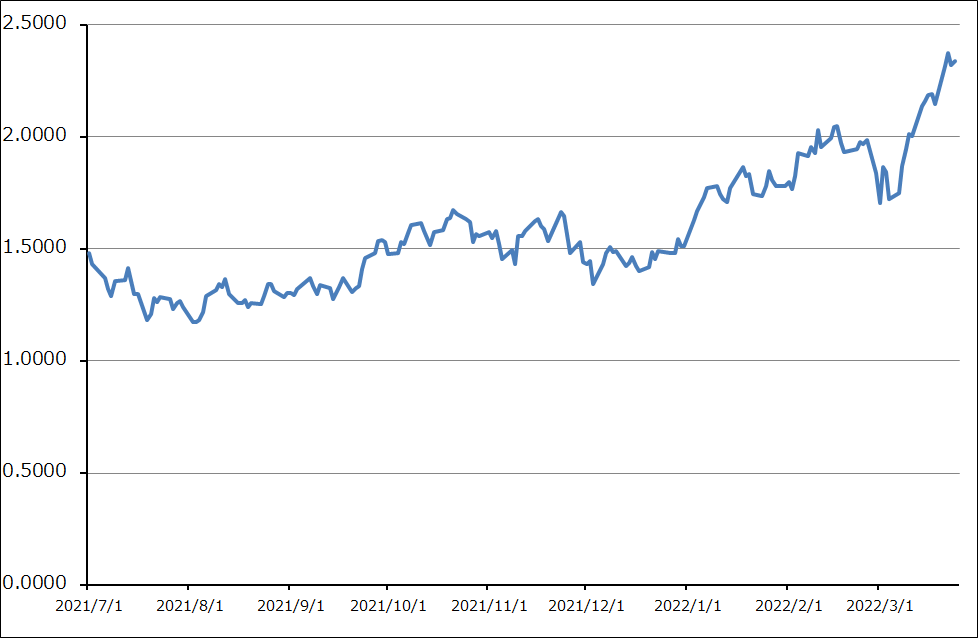

利上げ幅は事前に予告されたことでしたが、これでアメリカは金利上昇局面入りしたと思われます。アメリカ10年国債利回りを見ると、昨年末からの利上げ観測に従って上昇してきました。2022年2月24日のロシアのウクライナ侵攻開始によって、3月の利上げが株式市場にとって優しいものになるのではないかという観測からいったん下落しましたが、3月2日のパウエルFRB議長の議会証言で3月のFOMCで0.25%の政策金利引き上げを行う、これでインフレの高進が止まらない場合はより大きい幅の利上げを行うという発言を元に、再び長期金利は上昇に転じました。

そして、3月の利上げ後は長期金利上昇に弾みがついた状況になっています。

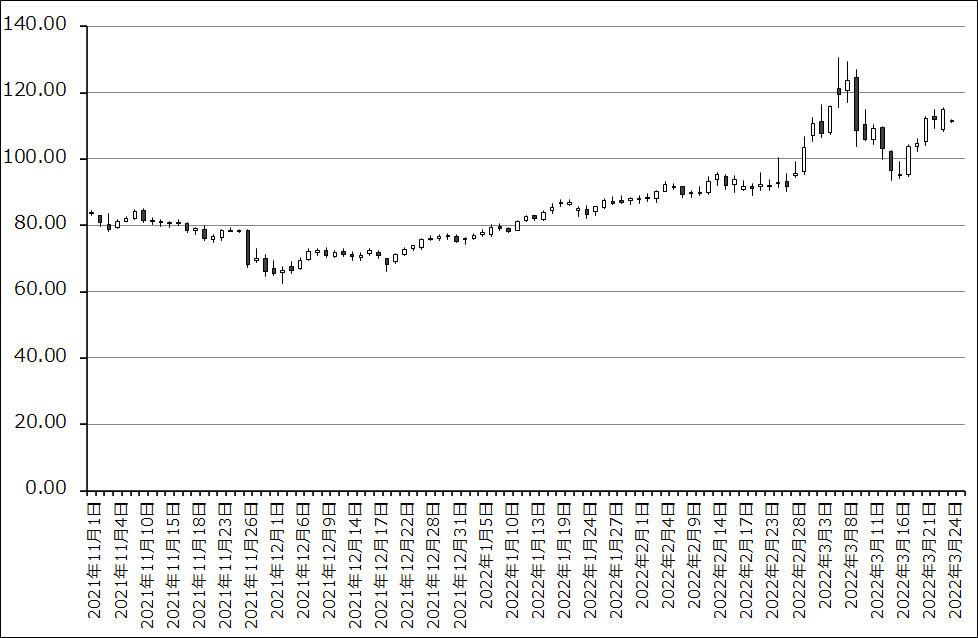

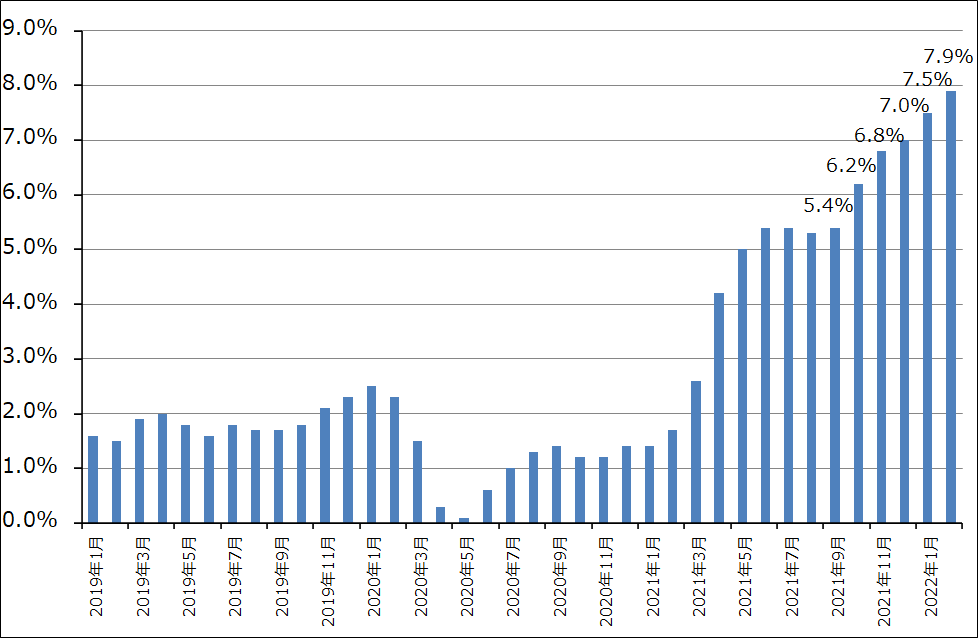

一方、原油価格はロシアに対する西側の経済制裁が発表されたあと、一時130ドルまで急上昇しました。その後いったん下落しましたが、最近では再び110ドル以上の水準です。2022年2月の前年比7.9%増というアメリカの消費者物価の動きを見ても、アメリカに対するインフレ圧力は強いと思われます。このため、金利上昇はしばらく続くと思われます。

この中でSOX指数(フィラデルフィア半導体指数)は3月14日で大底を打ったと思われます。理由は、半導体関連株の多くに割安感が出てきたこと、ウクライナ情勢で停戦に向けた動きが出てきたことなどです。

グラフ1 アメリカの政策金利

グラフ2 アメリカの10年国債利回り

グラフ3 ニューヨークマーカンタイル原油先物:日足

グラフ4 アメリカの消費者物価指数:前年比

グラフ5 フィラデルフィア半導体指数(SOX指数)

2.再び半導体関連株に注目したい

ただし、最近のウクライナ情勢を見ると、停戦合意にはなかなか至りません。むしろ、戦況は激化しており、首都キーフ周辺のウクライナ軍が善戦しロシア軍を押し返す一方で、ロシアの事実上の無差別攻撃によって民間人の犠牲が増え続けています。

しかし、SOX指数と主な半導体関連株の動きを見ると、本格的な戻りに入ったと思われます。

この理由の第一は、上述したように、半導体セクターのファンダメンタルズに大きな変化がないのであれば、昨年11月から最大で半値、多くの半導体関連株が20~30%以上下落したため、PER(株価収益率)、PEG(予想PER÷予想営業増益率)に割安感がでてきたことです。

しかし、もう一方で重要なのは、金利上昇とはいっても、消費者物価の上昇に対して利上げが追い付いていないため、今もマイナス金利状態が続いていることです。実質金利=名目金利―期待インフレ率(予想物価上昇率)ですが、足元の物価上昇率がしばらく続くか、より大きなものになると予想されるならば、簡便法として、実質金利=名目金利―直近の消費者物価上昇率で算出できます。アメリカ10年国債利回りが本稿執筆時2.3410%、2月のアメリカ消費者物価指数前年比は7.9%なので、実質金利は5%以上のマイナス金利となります。要するに、FRBは株式市場に優しい金融政策を続けているということです。

ただし、変化の方向としては、金利上昇局面入りしたと思われます。株式市場で金利上昇に打ち勝つためにはPER、PBRの割安感だけでなく、「成長」が必要です。そこで先週同様、改めてハイテクグロース株の代表格である半導体関連株に注目したいと思います。

半導体ブームが長期化する可能性があります。もしそうであれば、半導体関連の中で有望銘柄を新たに探したいと思います。今回は半導体受託生産業者第4位のグローバルファウンドリーズ(GFS、NASDAQ)、パワー半導体第2位のオン・セミコンダクター(ON、NASDAQ)を取り上げます。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)