まずは日経平均株価と企業業績の関係をチェック

世界各国が金融緩和から金融引き締めに方向転換するなか、株式市場は不安定な動きとなっており、調整色が強くなっています。

リーマンショック以降、そしてコロナ禍においても、株式市場が世界的に大きく上昇した後だけに、過去のITネットバブル崩壊やリーマンショックのような大幅下落があるのではとの声も聞こえてきます。

そこで、今回、ITネットバブル崩壊、リーマンショックのときと現状を比較し、大幅下落の可能性についてみていきたいと思います。

まずは、日経平均株価と企業業績の関係についてみていきましょう。

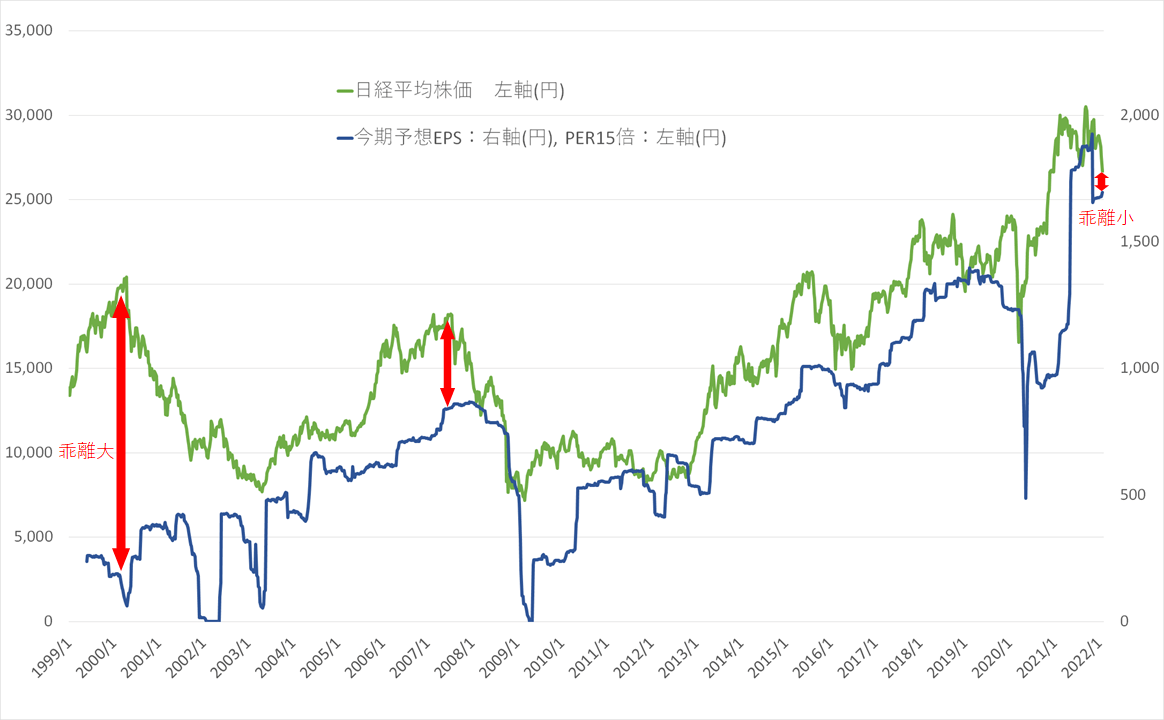

(グラフ1)日経平均株価と今期予想EPSの推移

出所:日本経済新聞社公表データを基にマネーブレインが独自分析し作成

グラフ1は、日経平均と構成する225銘柄の今期予想EPS(1株当たり利益)の推移を示したものです。青線は、右軸でみると予想EPS、左軸でみるとPER(株価収益率)15倍の線となっています。

注目したいのは、日経平均とPER15倍の線との乖離(かいり)幅で、2000年のITネットバブル時は、乖離がかなり大きくなっています。仮にPER15倍が業績からみたときの日経平均の妥当な水準としてみると、ITネットバブル時は、かなり割高に買われていたということになります。

そのためにその後、買われすぎ(バブル)の部分が大きく崩落し、2003年の7,000円台になってようやくPER15倍に近づく水準になった、とみることができます。

リーマンショック前の2007年も、日経平均とPER15倍の線はそれなりに乖離していて、2008年には買われすぎの部分が崩落し、1万3,000円あたりのPER15倍の線まで下落したとみることができます。その後、企業業績の悪化に伴い、さらに大きく下落する動きとなっています。

では、今回はどうかというと、日経平均とPER15倍の線の乖離は小さく、すでに買われすぎの部分については調整済みともいえ、現在の日経平均は企業業績からは説明がつく水準となっています。

ここで、下落要因を2つに分けて考えてみましょう。

1つ目は、日経平均とPER15倍の線の乖離で、業績からみて買われすぎていた分が、はがれ落ちることによる下落です。ITネットバブル時はその分がかなり大きく、リーマンショック前もそれなりにありました。今回はその部分はあまりなく、ここから先、業績からみて買われすぎていることによって下落する余地は小さいということになります。

2つ目は、企業業績の悪化による下落です。ITネットバブル崩壊時には企業業績は大きく落ち込みました。リーマンショック時も大きく落ち込み、日経平均は大きく下落しました。企業業績が落ち込むと、グラフ1における青線が下に押し下げられるので、その分、日経平均が下落する余地が生まれてきます。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)