チェックポイント1

相場の戻りを待っている期間に支払う「運用コスト」は適切か?

相場が下がった時にいきなり資産を売却せず、様子を見ることは決して間違った対処ではありません。ただし、昨今の資産運用では、投資信託やファンドラップのように売買をしなくても運用中に手数料がかかっている金融商品の方が多いでしょう。単に株式や債券、REIT(リート:不動産投資信託)へ直接投資しているのであれば、保有中に費用は発生しません。しかし、プロが運用する投資信託などは、信託報酬などのコストが日々発生しています。

販売時の手数料を覚えている方は多くいらっしゃいますが、仕事や生活が忙しく毎日を過ごしていると、商品購入後、どのくらいの経費を日々払っているのか、つい忘れがちです。金融機関が販売する投資信託の中では、年間コストが保有額の1~2%の商品が多くあり、ファンドラップも1~3%程度かかっているケースが多いようです。

様子見の期間が長ければ長いほど、コストの負担額は増えていきます。つまり相場が戻る時には、当時の価格よりも「支払ったコスト分以上の値上がり」をしていなければ、コスト負けとなってしまいます。

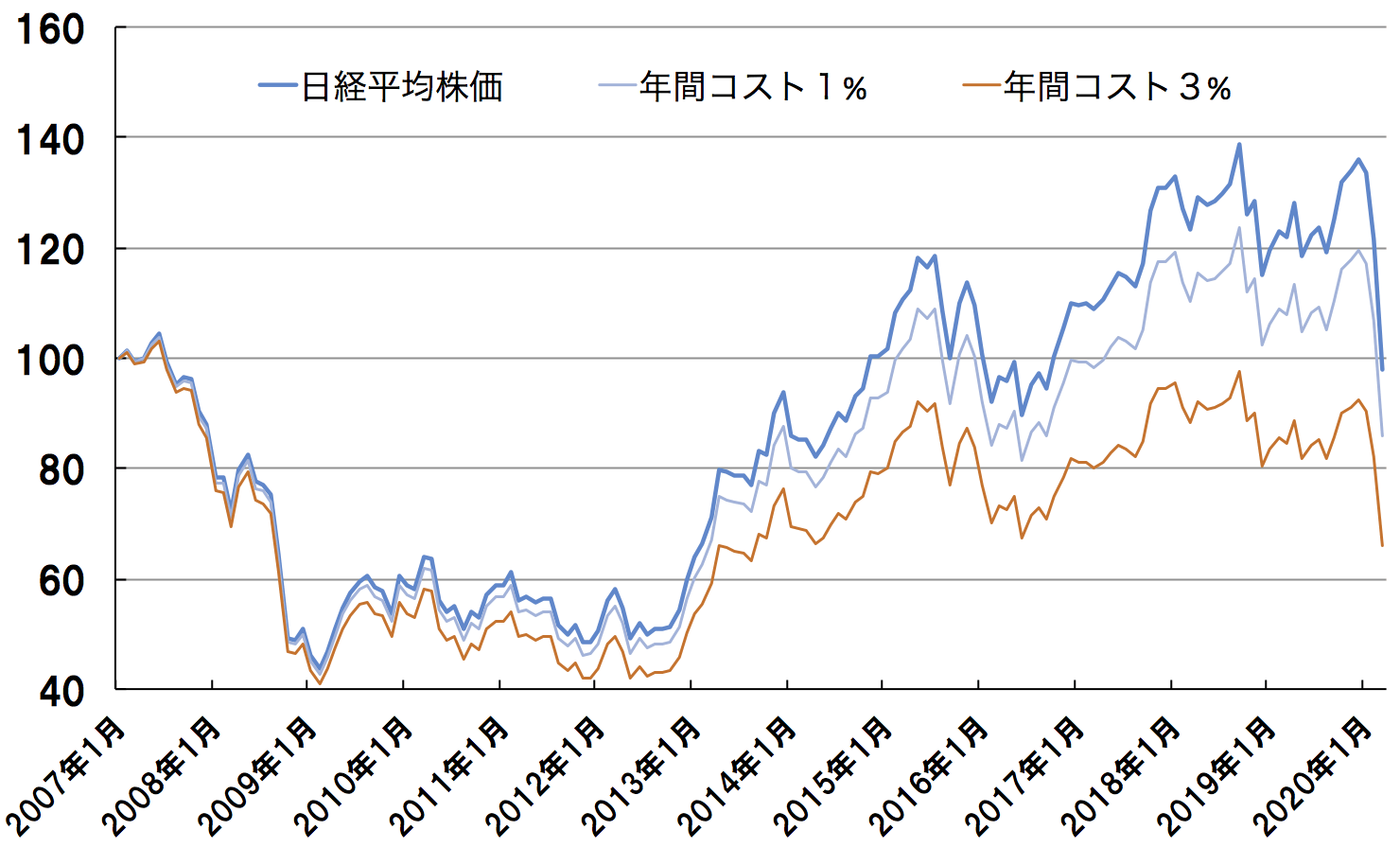

日経平均株価の推移を参考に、2007年8月に起きたパリバ・ショックと、2008年9月に起きたリーマン・ショックという暴落以降でコストの違いによる資産の戻りを、実際に確認してみましょう。

下図は、日経平均株価と同指数で年間コストを1%支払った場合、3%支払った場合の値動きを比較しています。2007年1月末の株価を100として比較しています。

日経平均株価の推移(2007年1月~2020年1月)

注:2007年1月末の株価を100とし、コストは年間支払い分を毎月末価格から差し引いて計算、税金は考慮せず

年間コストを支払った分だけ戻りも遅くなります。今回のコロナ・ショックではリーマン・ショックの時と同じように長期的な景気低迷も予測されていますので、もし同様の商品でコストが安いものがあるなら、見直しの対象と考えて良いでしょう。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)