iDeCoとつみたてNISAを始めたい、中身は何がいい?

セミナーでは「こんな場合はどのように運用すればよいのか」といった具体的なご質問を多くいただきました。

「会社の福利厚生制度もあり、結局どれをどの程度やっていけばいいのか分からない」「今50歳。つみたてNISA(ニーサ:少額投資非課税制度)とiDeCo(イデコ:個人型確定拠出年金)をこれから始めるが、どのように運用すれば?」「自分はつみたてNISA、子供の分としてジュニアNISAを始めたが、銘柄は分散する必要があるのか」など、資産形成を支援する制度が豊富にあることでかえって分かりづらくなり、自分のケースではどのように運用すべきか、多くの方がお悩みでした。

そこで、実際のお悩み解消につながるよう、わかりやすく具体的なケーススタディー形式でお伝えします。

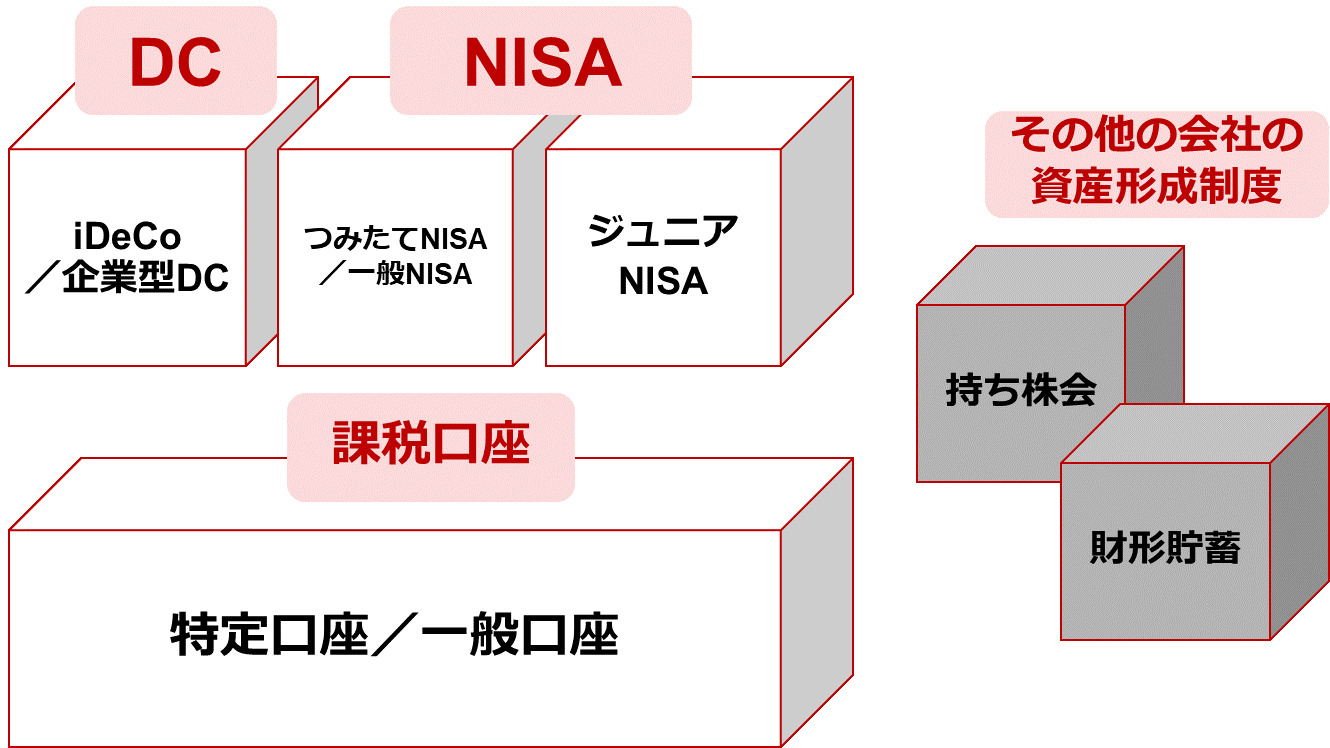

さまざまある「資産形成のハコ」。何から使う?

まず、さまざまな「資産形成のハコ」、つまり制度がある中で何から使っていけばよいか、ポイントを解説していきます。

特に会社にお勤めの方は、つみたてNISAやDC(iDeCoや企業型DC)に加えて、会社の持ち株会や財形貯蓄など、さらに選択肢が増える場合もあり、どこにいくら入れておくべきなのか迷うことがあるでしょう。

まずDCやNISAなどの非課税制度を活用

基本的には、まずはDCやNISAなどの非課税制度を使っていくのがよいでしょう。

持ち株会や財形貯蓄などの会社の制度は、会社が従業員のために提供している福利厚生制度である一方、つみたてNISAやDCは、国が制度として用意しているものです。国が用意している制度の最大の利点は「税優遇」があるということです。

優先順位をつけるとすれば、まずは非課税メリットが最も大きいDC(ただし60歳まで引き出せないため、引き出す予定があるなら、まずはつみたてNISA)、余裕があれば、その上に別のハコでの積み立て投資を追加、と段階を踏んでいくといいでしょう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)