※この記事は2021年11月29日に掲載されたものです。

Q3 購入派と賃貸派、それぞれのメリット&デメリットは?

A3 購入に向いている人、賃貸に向いている人。自分はどちらかを考えよう!

最初は賃貸住宅から始まる方が大半だと思いますが、結婚、出産、定年退職などのライフイベントをきっかけに住宅を購入される方が多いかと思います。

そこで、住宅を購入する際のポイントをご説明致します。

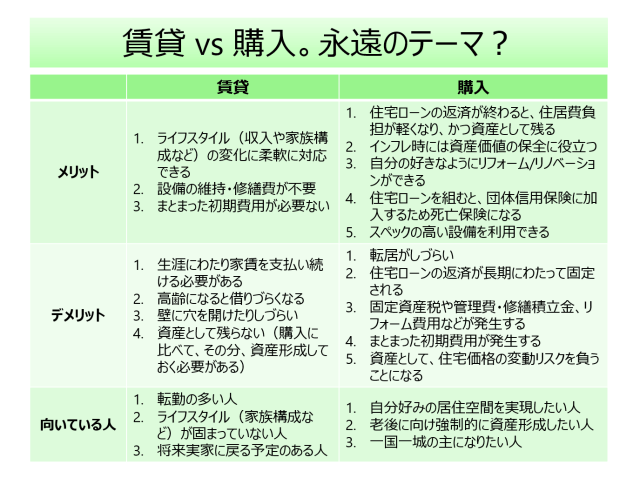

賃貸 vs 購入は永遠のテーマ?

住宅情報誌などでよく取り上げられているかと思いますが、賃貸と購入のどちらがおトクか? などという特集があります。

次の記事でご説明していますが、統計データを確認すると高齢になるほど住宅を所有されている方の割合が高くなり、50代で75%強、60代以上では8割以上となっています(「自分で購入」と「相続・贈与」の合計です)。

どちらがおトクか? というお金の面での比較に注目しがちですが、まずは賃貸と購入のメリット、デメリットを確認してみましょう。

賃貸と購入で、当たり前といえば当たり前ですが、メリット、デメリットがちょうど対照的になっています。

そして、賃貸と購入のそれぞれに対して、向いている人、向いていない人というのがあります。

例えば、お仕事の関係で転勤が多い人の場合、ある時点で自宅を購入しても、転勤になってしまったら、せっかくのマイホームに住むことができなくなってしまいます。

メリット、デメリットを確認の上、自分がどうしたいか、しっかり考えていきましょう。

どちらがよいという唯一絶対的な選択肢はないと考えています。

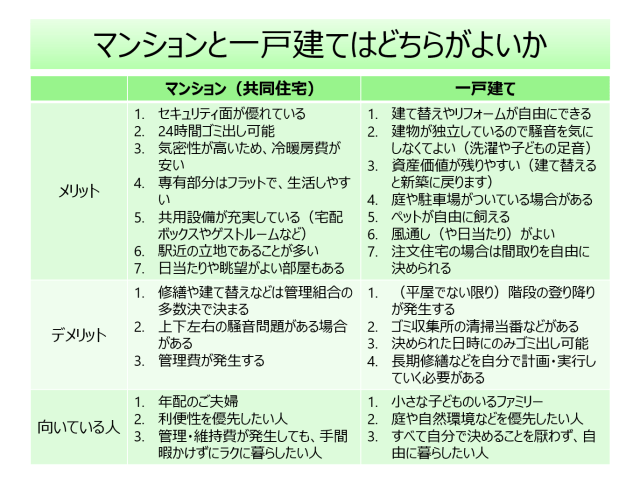

マンションと一戸建てはどちらがよいのか?

購入する方針が固まったら、次は物件選びです。

マンションと一戸建てではどちらがよいのでしょうか(これは賃貸の場合にも言えることですが)。

マンション、一戸建てのそれぞれについて、メリット、デメリットを考えながら、ご自分に適した物件を選択するようにしましょう。

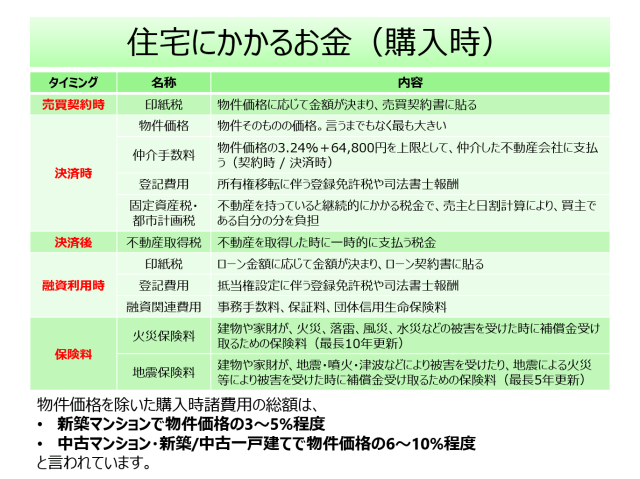

住宅購入時にかかるお金

住宅購入は人生でそう何度もあることではありません。

初めてのことばかりで何が何だか…と思っているうちに一連の手続きが終わってしまった、という方もいらっしゃるかもしれませんが、住宅購入時にかかるお金をまとめておきます。

※ 火災保険の最長更新は現在は10年ですが、来年10月から5年に変更になる予定です

ざっくり言えば、物件価格に加えて、新築マンションなら3~5%程度、それ以外は6~10%程度の費用がかかると見ておけばよいかと思います。

物件価格が3,000万円の場合、新築マンションなら150万円程度、それ以外なら300万円程度見ておけばよいことになります。

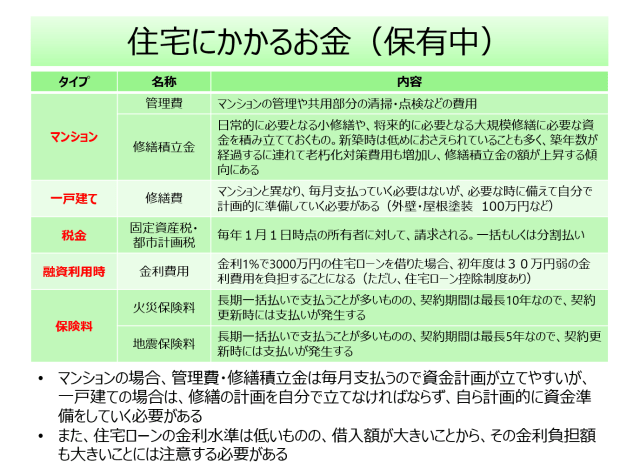

住宅購入後、保有中にかかるお金

住宅購入時に住宅ローンの返済が始まるわけですが、それ以外にも何だかんだとお金がかかります。

主なものとしては、固定資産税・都市計画税といった税金、管理費・修繕積立金(マンションの場合)、修繕費(一戸建ての場合)といったものです。

さらに火災保険・地震保険については更新のタイミングで保険料(通常は購入時に10年分などの一括払いが多い)が発生します。

住宅ローン以外に発生する住宅関連の年間支出についても、購入物件を決める段階できちんと確認しておきましょう。

マンションであれば管理費・修繕積立金を毎月払っていきますし、一戸建ての場合には計画的に修繕に向けたお金をご自身で積み立てていく必要があります。

また、それぞれ固定資産税・都市計画税といった税金も毎年負担していくことになります。

住宅ローンさえ払えれば…と考えていると、想定以上の出費で家計が火の車になってしまうかもしれません。

初めて住宅を購入する時には、購入後の支出をしっかりと確認の上、適切な予算の物件を購入していただければと思います。

次の記事は[4-4]人生最大の買い物。住宅購入資金はどう準備する?>>

|

ファイナンシャルプランナー。株式会社ウェルスペント 横田健一さん Twitter @ken1yokota でも情報発信中! |

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[4-3]購入派と賃貸派、それぞれのメリット&デメリットは?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/5/7/550/img_57335738b76ae776946244a48d3d421c45604.jpg)

![[8-6]どう投資するのが楽でトク?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/2/b/356m/img_2b61895943de8240ac681e835f9d31e945161.jpg)

![[8-5]何に投資すれば安心なの?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/7/e/356m/img_7e820ef4622f3f8688b630bc2215e4db45160.jpg)

![[8-4]投資信託ってどうやって利益を出している?【FP・横田健一の資産形成ハンドブック】](https://m-rakuten.ismcdn.jp/mwimgs/3/2/356m/img_3218a3170668a19717c85cc32bba51d745083.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)