スカイウォーター・テクノロジー

1.アメリカの新興ファウンドリ。2021年4月に上場

スカイウォーター・テクノロジー(SkyWater Technology。ティッカーシンボルはSKYT。NASDAQ上場)は、2017年3月に設立されたアメリカの新興ファウンドリ(半導体受託生産業者)です。もともとはサイプレス・セミコンダクター(汎用ロジック半導体メーカー。2020年4月にインフィニオン・テクノロジーズに買収された)の生産部門でしたが、2017年3月に投資家に売却され、独立した会社として設立されました。

その後、2021年4月21日にNASDAQに上場し、IPOで1億1,200万ドル(手取りは約1億ドル)を調達しました(公募価格14ドル。初値15.5ドル)。

スカイウォーターのセグメントは2つあります。一つはアドバンスド・テクノロジー・サービス(ATS)です。顧客との間で主にロジック半導体やIoT用半導体(MEMSセンサーなど)の共同開発と開発ツールの提供を行います。現在の主力事業で高い率で伸びています。

2つ目は、ウェハー・サービスであり、これがファウンドリ事業になります。顧客の注文通りの半導体を受託生産する事業です。この事業では、従来の重要顧客であるサイプレス・セミコンダクターが半導体大手のインフィニオン・テクノロジーズに買収されたため、スカイウォーターとのファウンドリ契約が解除され、減収となっています。ただし、サイプレス以外の顧客が増えており、また、ATSに発注している複数の顧客との間でファウンドリ契約を結ぶ動きがでているため、早ければ今期中に増収に転換する可能性があります。

分野別では自動車向けと航空宇宙・軍事向けが多くなっています。

技術レベルは、65ナノから350ナノですが、中核は90ナノと130ナノです。製造面では先端技術ではありませんが、汎用ロジック半導体やIoT用半導体の生産には十分な技術を持っています。

スカイウォーターが直面する汎用ロジック半導体の市場は大きく、WSTS(世界半導体市場統計)によれば、2020年のロジック半導体、ディスクリート、アナログ、マイコンの合計は2,351億ドル(前年比3.6%増)です。このうち推定で15~20%が10ナノから先の先端半導体になり、残りの80%強が10ナノ台から以前の汎用ロジック半導体と少数のディスクリート半導体になります。

この汎用半導体の分野も、先端半導体と同様、工場を持たないファブレスとファブレスから生産を請け負うファウンドリへの分業が進んでいます。ただし、ファブレス半導体メーカーが多いアメリカに立地しているファウンドリは、大手ではファウンドリ世界4位のグローバル・ファウンドリーズのみであり、あとは少数の専門ファウンドリがアメリカに半導体工場を持っている程度です(タワーセミコンダクター、X-FABシリコンファウンドリーズなどのアメリカ工場。いずれもCMOSセンサ、MEMS、高周波半導体などに特化したファウンドリ。このほか、TSMCとインテルがアメリカに先端半導体の工場を建設する計画)。多くのファウンドリの工場は台湾、韓国、中国に立地しています。これに対してスカイウォーターの工場は全てアメリカに立地しています(フロリダとミネソタ)。汎用ロジック半導体は様々な分野の電子機器に搭載され、社会の隅々に使われるため、開発→生産の流れに機動性が求められることも多くなります。そのため、ファブレスが多いアメリカに工場が立地していることは、スカイウォーターの優位性になると思われます。

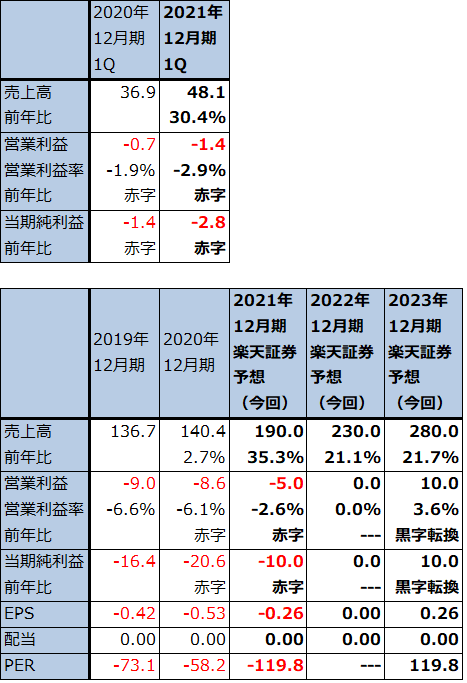

2.2021年12月期1Qは30.4%増収、営業赤字拡大

スカイウォーター・テクノロジーの2021年12月期1Q(2021年1-3月期、以下今1Q)は、売上高4,810万ドル(前年比30.4%増)、営業損失140万ドル(前年同期は70万ドル)となりました。

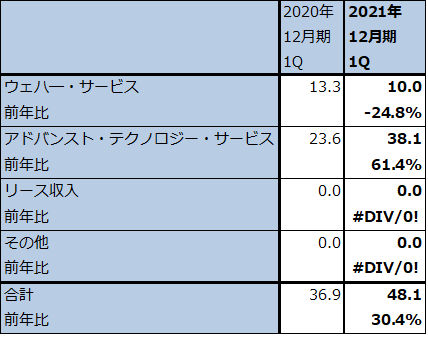

セグメント別に見ると、ATSは売上高3,810万ドル(同61.4%増)と好調でした。複数顧客からの発注が増えたもようです。

一方で、ウェハー・サービスは1,000万ドル(同24.8%減)となりました。サイプレス向けの減少が続いているもようですが、会社側によれば、ATSの複数顧客のウェハー・サービスの導入が始まっているもようであり、今2Q以降いつ増収に転換するのかが今後の焦点になります。

全社売上高は前年比30.4%増の増収になりましたが、研究開発費、販管費が増加したため、営業赤字は拡大しました。

表4 スカイウォーター・テクノロジーの業績

時価総額 1,198百万ドル(2021年6月24日)

発行済株数 39.000百万株(完全希薄化後)

発行済株数 39.000百万株(完全希薄化前)

単位:百万ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:EPSは完全希薄化後発行済株式数(Basic)で計算。時価総額は完全希薄化前発行済み株式数(Dilluted)で計算。

表5 スカイウォーター・テクノロジーのセグメント別売上高(四半期ベース)

出所:会社資料より楽天証券作成。

3.アドバンスド・テクノロジー・サービスからファウンドリへの展開で高成長が期待できる

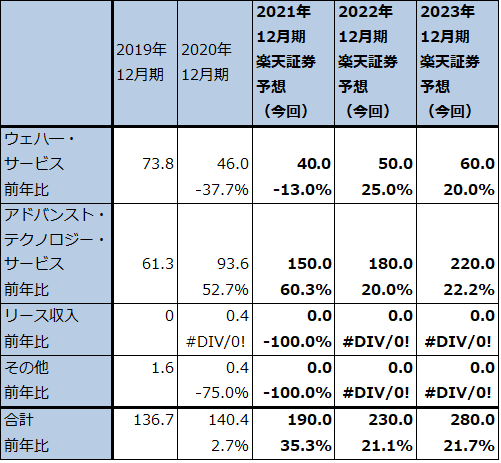

会社側は、スカイウォーターが上場したばかりの新興企業ということがあると思われますが、今2Qと今期2021年12月期のガイダンスを示していません。ただし、会社側はアドバンスド・テクノロジー・サービス(ATS)に注力しており、今後も売上増加が続きそうです。またウェハー・サービスではサイプレス向けの減少が今1Qも続いたものの、前述のようにATSの顧客がウェハー・サービスの新規顧客になる事例が複数出ているため、今期中にもウェハー・サービスが増収転換する可能性があります。

これらの考察から、楽天証券ではスカイウォーターの2021年12月期を、売上高1億9,000万ドル(同35.3%増)、営業損失500万ドル(2020年12月期は860万ドルの赤字)と予想します。また、2022年12月期は売上高2億3,000万ドル、営業利益0、2023年12月期は売上高2億8,000万ドル(同21.7%増)、営業利益1,000万ドルと予想します。上場して間もないため、会社のデータが十分そろっておらず、今1Qの延長線上で業績予想を行いました。

今後の注力分野については、会社側は次の4分野を挙げています。

- アメリカ国防総省と2019年10月に契約した耐放射線半導体の開発(90ナノ)。

- 高度パッケージング。

- バイオヘルス。MEMS技術を使った診断ソリューションを開発中。

- 自動車、IoTに対する130ナノラインの強化。

設備投資について見ると、会社側の上場前開示資料(2021年3月22日開示のFORM S-1)によれば、2020年12月期は8,990万ドルでした。会社側の2021年12月期設備投資予想は600~1,000万ドルと少額ですが、これはスカイウォーターの主力である90ナノ、130ナノの汎用半導体の場合、10ナノから先の先端半導体のような巨額設備投資を継続する必要がないためです。

なお、仮に将来大口のウェハー・サービスの受注があった場合、増資や顧客からの支援金等で設備投資を賄うことになる可能性があります。受注の規模によっては比較的大きな資金調達が必要になる可能性もありますが、それによって大きな成長が実現できるならば、前向きに評価してよいと思われます。

表6 スカイウォーター・テクノロジーのセグメント別売上高(年度ベース)

出所:会社資料より楽天証券作成。

4.今後6~12カ月の目標株価を45ドルとする

スカイウォーター・テクノロジーの今期2021年12月期は営業赤字が続くと思われます。営業黒字になるのは楽天証券の予想では2023年12月期です。そこで今回の株価評価にはPSR(株価÷1株当たり売上高、または時価総額÷売上高)を使います。2021年12月期予想ベースのPSRは6.3倍です(2021年6月24日終値ベース。時価総額は12.0億ドル)。これを営業黒字になるであろう2023年12月期楽天証券予想売上高2.8億ドルに当てはめると、予想時価総額は17.6億ドルとなり、今の時価総額よりも46%多くなります。ここから、今後6~12カ月間の予想株価を45ドルとします。

リスクもあります。競争相手は、大手ではTSMC、サムスン・ファウンドリ部門、グローバル・ファウンドリーズなどスカイウォーターよりも規模が大きい会社ばかりです。ただし、追い風も吹いており、先端半導体から汎用半導体までの半導体不足、アメリカ政府のハイテク産業に対する支援策(これからアメリカ下院で審議されることになる「アメリカ技術革新・競争法案」)が今後のスカイウォーターの成長にプラスに寄与すると思われます。

これらを総合して考えると、中長期で投資妙味を感じます。

本レポートに掲載した銘柄:ショッピファイ(SHOP、NYSE)、スカイウォーター・テクノロジー(SKYT、NASDAQ)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)