1999年以来のユーフォリア(幸福感・陶酔)

世界最大のヘッジファンドであるブリッジウォーターアソシエイツを率いるレイ・ダリオは、「今、市場や経済には大量の資金が投入されており、市場はまるでカジノのように人々がおかしなお金を使って遊んでいる。彼らはさまざまなものを買い、あらゆるものの利回りを下げている。現在、株式は上昇し、さまざまな資産にバブルのダイナミクスが見られる」と、述べた。

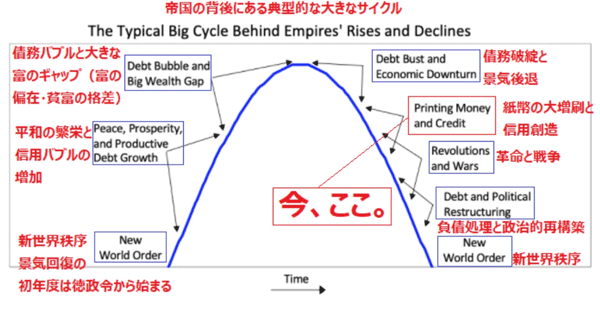

帝国の背後にある大きなサイクル

トビアス・レブコビッチ(Tobias Levkovich 2001年からシティグループで米国株式戦略のチーフを務める)が執筆した論文をフィナンシャルタイムズが紹介している。

トビアス・レブコビッチの論文『The Worrisome 1999 Vibe To Markets(不穏な1999年の気配が漂う市場)』によると、「株式市場にとって、現在の状況と1999年当時の状況との類似性は顕著であり、憂慮すべきものだ」という。

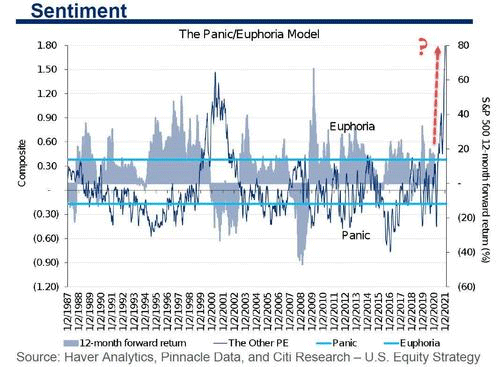

下のグラフは、シティグループが開発した投資家心理の指標である「パニック・ユーフォリア・モデル」のシグナルであり、株価下落を予想する投資家のポジションの量、証券購入のための資金の借入額、商品価格先物などを考慮したものだ。

シティグループの「パニック・ユーフォリア・モデル」

このようなユーフォリア(幸福感・陶酔)は、ドットコムバブルが満開だった1999年以来のことだが、過去の例では、「パニック・ユーフォリア・モデル」が現在のように高い水準にある場合、今後12カ月間の株価が100%の確率で下落することを示唆するらしい。

これからの株式市場への投資は、人件費や原材料費の高騰を相殺するような価格決定力を持つ企業や、強固なバランスシートを持ち、平均よりも高い配当利回りを実現している企業に注目することが最善であるかもしれない。

成長株投資も勢いを削がれている。パートに行くより給付金もらった方が収入の多い米国では、空前の巣ごもり投資がおこり、株価が示すバリュエーションは、2000年のドットコムバブル以来の高水準に達している。金融相場から業績相場への転換期には相場の急落が起きやすい。資産管理を徹底したい。

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]決算レポート:東京エレクトロン(AI半導体、HBM中心に業績好調)](https://m-rakuten.ismcdn.jp/mwimgs/5/f/498m/img_5f819d6554181a58b83bd525cac9fd3748384.jpg)

![[動画で解説]みずほ証券コラボ┃11月18日【日経平均株価、近くて遠い 4万円~今週は米半導体大手の決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/b/9/498m/img_b9ce2af3f065ced6fabe1ac1bfda6f4185069.jpg)

![[動画で解説]【テクニカル分析】今週の株式市場 一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/2/498m/img_62360eada891538b64867f521e17667c69789.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/160m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]決算レポート:東京エレクトロン(AI半導体、HBM中心に業績好調)](https://m-rakuten.ismcdn.jp/mwimgs/5/f/160m/img_5f819d6554181a58b83bd525cac9fd3748384.jpg)

![[動画で解説]みずほ証券コラボ┃11月18日【日経平均株価、近くて遠い 4万円~今週は米半導体大手の決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/b/9/160m/img_b9ce2af3f065ced6fabe1ac1bfda6f4185069.jpg)