1999年以来のユーフォリア(幸福感・陶酔)

世界最大のヘッジファンドであるブリッジウォーターアソシエイツを率いるレイ・ダリオは、「今、市場や経済には大量の資金が投入されており、市場はまるでカジノのように人々がおかしなお金を使って遊んでいる。彼らはさまざまなものを買い、あらゆるものの利回りを下げている。現在、株式は上昇し、さまざまな資産にバブルのダイナミクスが見られる」と、述べた。

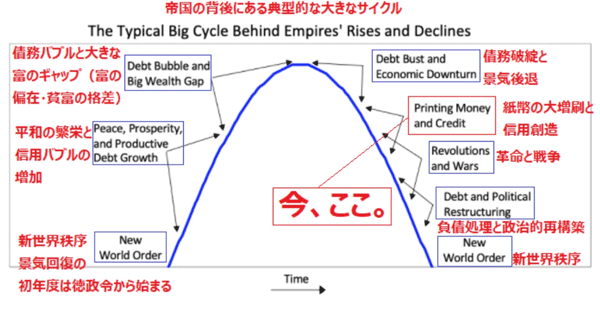

帝国の背後にある大きなサイクル

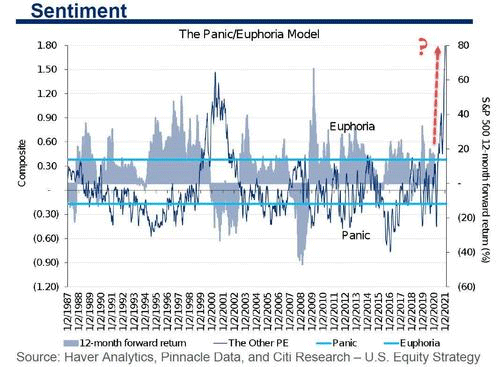

トビアス・レブコビッチ(Tobias Levkovich 2001年からシティグループで米国株式戦略のチーフを務める)が執筆した論文をフィナンシャルタイムズが紹介している。

トビアス・レブコビッチの論文『The Worrisome 1999 Vibe To Markets(不穏な1999年の気配が漂う市場)』によると、「株式市場にとって、現在の状況と1999年当時の状況との類似性は顕著であり、憂慮すべきものだ」という。

下のグラフは、シティグループが開発した投資家心理の指標である「パニック・ユーフォリア・モデル」のシグナルであり、株価下落を予想する投資家のポジションの量、証券購入のための資金の借入額、商品価格先物などを考慮したものだ。

シティグループの「パニック・ユーフォリア・モデル」

このようなユーフォリア(幸福感・陶酔)は、ドットコムバブルが満開だった1999年以来のことだが、過去の例では、「パニック・ユーフォリア・モデル」が現在のように高い水準にある場合、今後12カ月間の株価が100%の確率で下落することを示唆するらしい。

これからの株式市場への投資は、人件費や原材料費の高騰を相殺するような価格決定力を持つ企業や、強固なバランスシートを持ち、平均よりも高い配当利回りを実現している企業に注目することが最善であるかもしれない。

成長株投資も勢いを削がれている。パートに行くより給付金もらった方が収入の多い米国では、空前の巣ごもり投資がおこり、株価が示すバリュエーションは、2000年のドットコムバブル以来の高水準に達している。金融相場から業績相場への転換期には相場の急落が起きやすい。資産管理を徹底したい。

個人投資家がピークを買っている?

「米経済が過熱しないよう確実を期するには、金利はやや上昇せざるを得ないかもしれない」

「金利の極めて小幅な上昇につながる可能性がある」

これらはイエレン財務長官の発言である。この発言がオンラインで公開されると、債券市場の反応は限定的であったものの、株式市場は動揺を示した。

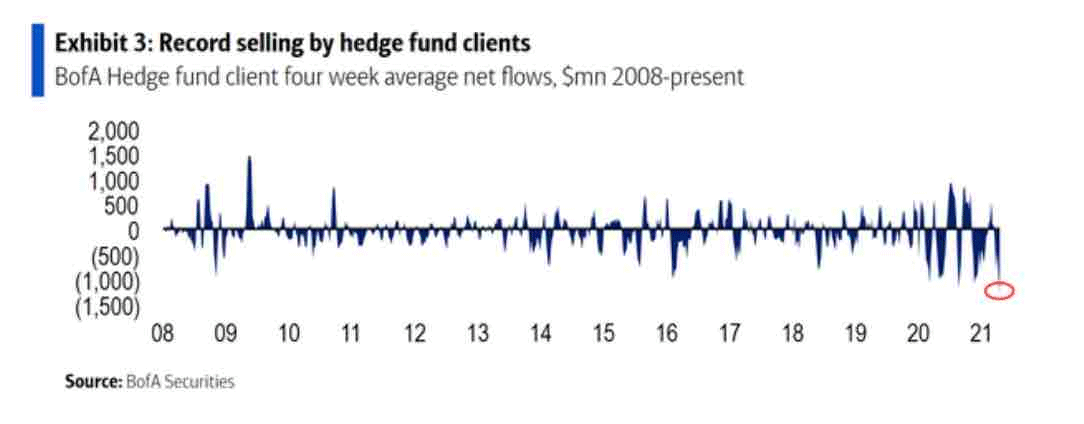

直近の4週間におけるバンク・オブ・アメリカの顧客であるヘッジファンドのフローは売り越しとなっており、2008年以降で最も大きく売り越していたことがわかった。バンク・オブ・アメリカのデータによると、ヘッジファンドの売りはコミュニケーションサービスと情報技術セクターに集中していたという。つまり、前述のメガハイテク5社を含む、コロナ禍の勝ち組をプロと言われる投資家たちは売却していたのである。

イエレンの金利発言以前から、ヘッジファンドは株式を極端に売っていた

その反対には買っている主体がいるわけだが、では誰が買っているのか。それはリテールクライアント、つまり個人投資家である。

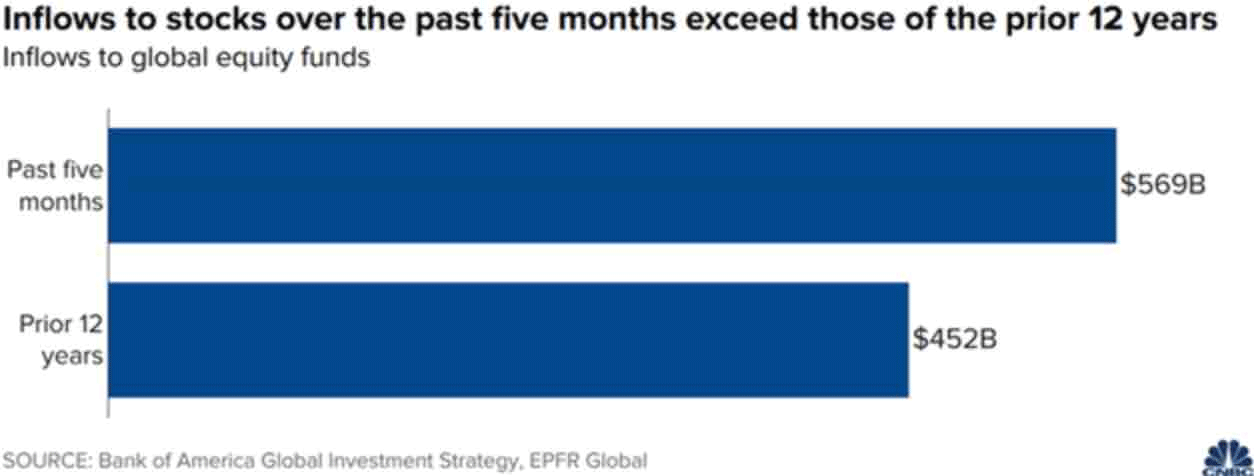

以下は、11月以降の株式ファンドへの流入額を示したものである。直近の5カ月における株式ファンドへの資金流入額は過去12年間の総流入額を上回るものとなっている。新規の個人投資家が入ってきた時点が相場のピークというのは昔から言われる株式市場の教訓の一つである。以下は、株式ファンドだけで、個人の取引口座は含まれていないため、それらを考慮すると市場に入る金額はさらに膨大なものになると思われる。

過去5カ月の株式ファンドへの資金流入額とその一年前

個人投資家が株式市場へ参入していることを示すもう一つの事例は、奇数ロット取引の増加である。単元株制度のある日本株と異なり、米国株には単元株制度がないため、1株から購入することが可能だ。以前は、小ロットの取引は証券会社から敬遠され、高い手数料を取るところもあったが、今ではロビンフッドなどを使えば、売買にかかる手数料は無料だ。

次第に、「奇数ロット」取引はアマチュア投資家の動きを示すものとなり、それを逆指標とする人もいた。奇数ロットの取引が増えるということは、知識のない人が市場に参入しているということであり、トップが近づいているということでもある。

大河の一滴ではないが、こうした小口取引がより集まれば莫大(ばくだい)な金額になる。高いレバレッジをかけた取引も多い。個人投資家の多くはただ、株価が動いてくれればいいと考えている。現在の株式市場はそれだけ脆弱(ぜいじゃく)なのである。

最近の株式市場と暗号資産の新高値更新の見出しに隠された、この過大評価された市場は、理論的にはいつ崩壊してもおかしくないレベルである。

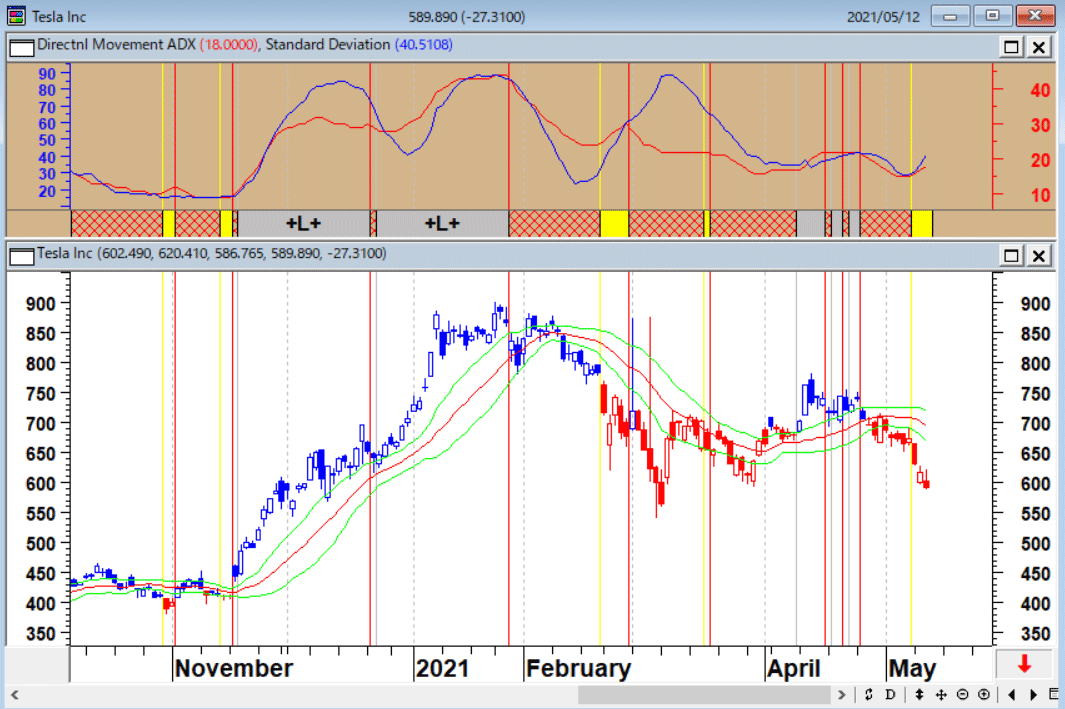

テスラ(日足)

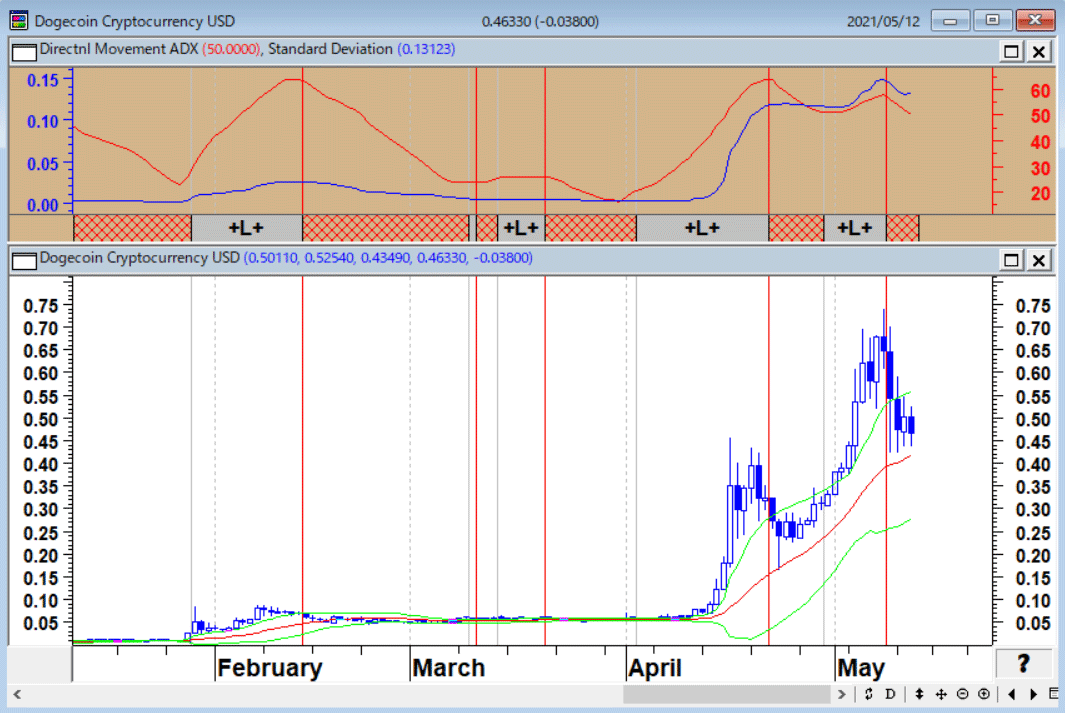

ドージコイン/ドル(日足)

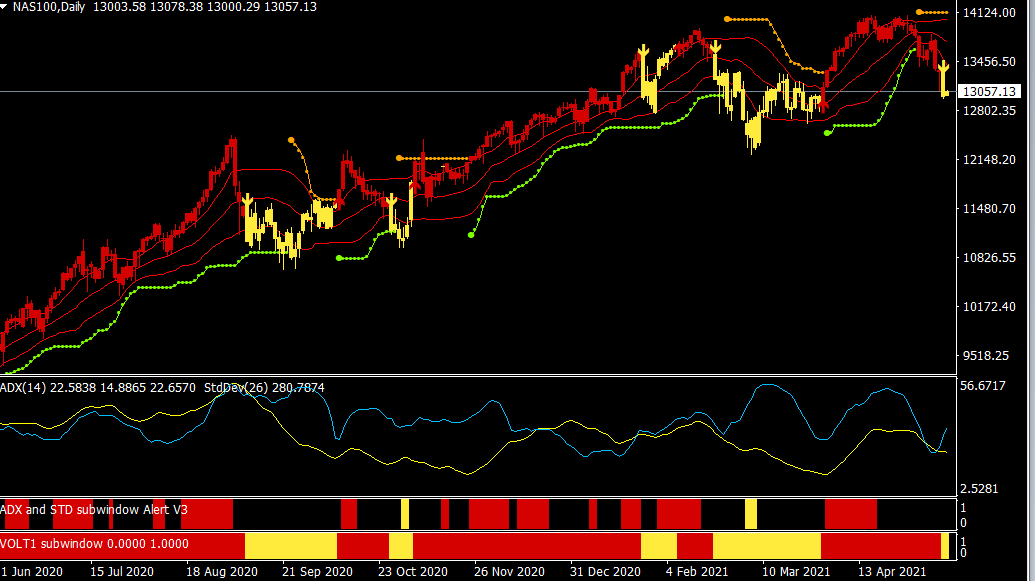

ナスダック100CFD(日足)

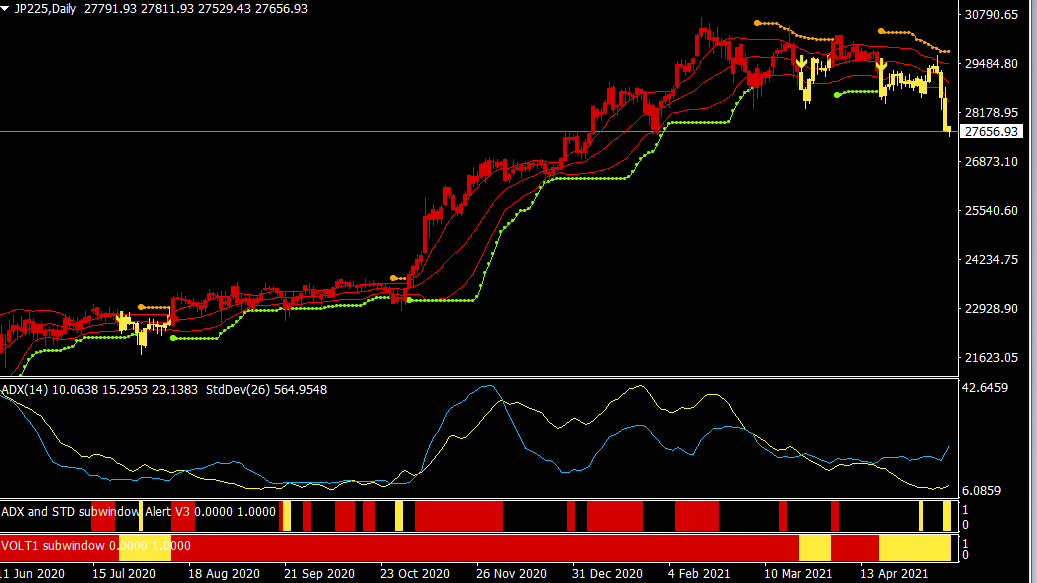

日経平均CFD(日足)

そして、米国のMMT(現代貨幣理論)相場の高値更新がすべてを覆い隠しているが、バブルはすでに弾けてしまっているという可能性の扉が開いている。それは間違いかもしれないが、ブラックスワン的な深刻なものになる可能性もある。

5月12日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」

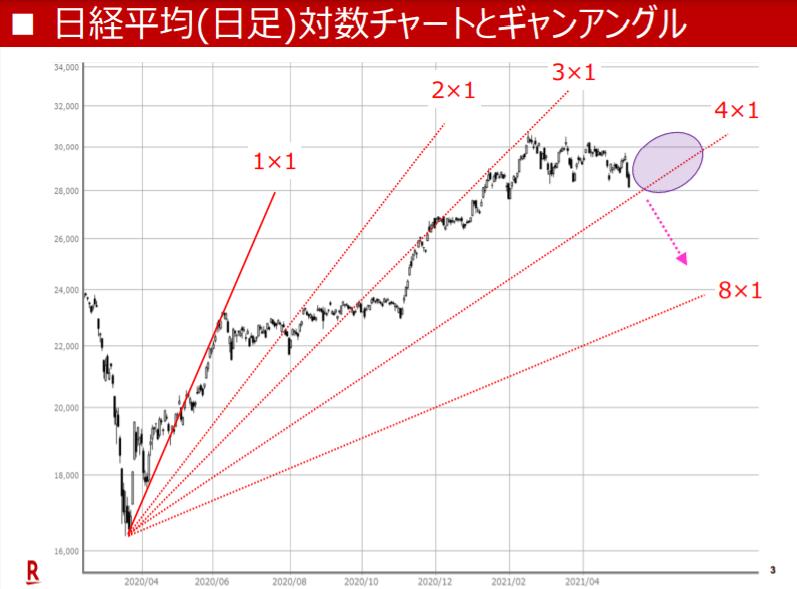

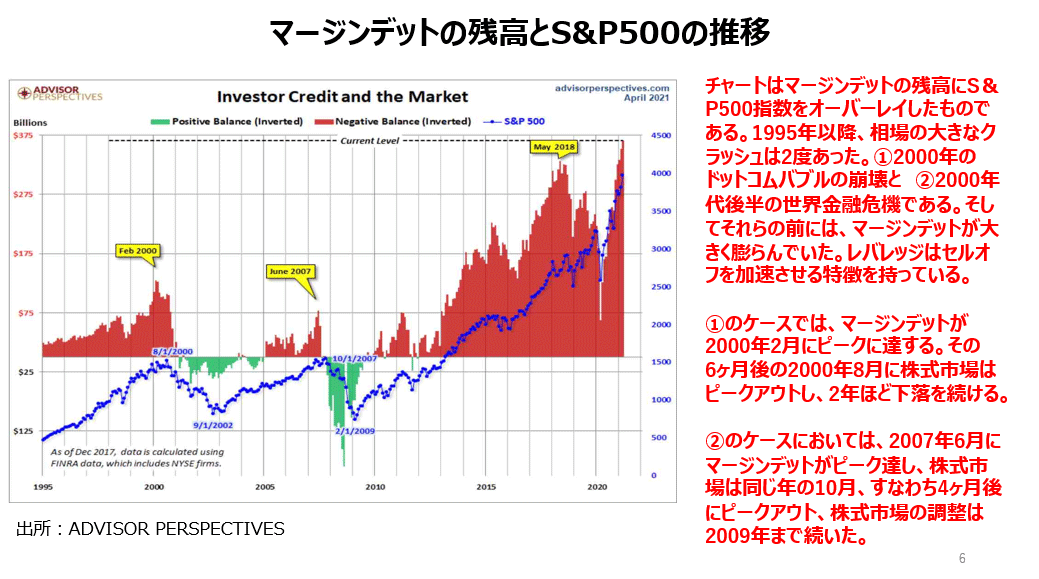

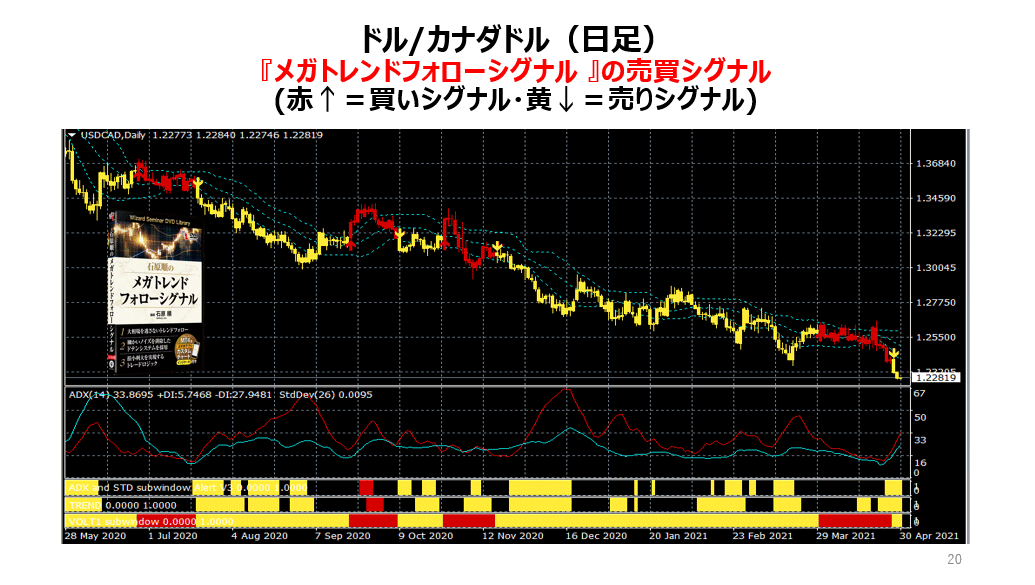

5月12日のラジオNIKKEI「楽天証券PRESENTS 先取りマーケットレビュー」は、土信田雅之さん(楽天証券経済研究所 シニアマーケットアナリスト)をゲストにお招きして、「日米株価のテクニカル分析」・「次の大きな買い場は10月半ば」・「5月相場はローラーコースター」・「これからどういう企業に投資するべきか?」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

5月12日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。