年齢に応じ、バランス運用の投資配分を変える

このように「株式配分比率=100-年齢」の計算式は、資産運用における株式(成長性資産)と債券(安定性資産)の配分比率を検討する上で、「簡単でも意外に有効」な方法ではないでしょうか。

株式配分比率が高い場合、株価下落が短期的にせよ、資産全体の時価を大きく目減りさせるリスクは高くなり、退職後や高齢者の資産運用に適当ではないとされるからです。

とは言え、高齢でも「やがては子供や孫に引き継ぐ目的で、資産を長期的な視野で増やしていきたい」という意思があれば、株式配分比率を高めに維持することも可能です(「100-年齢」は一つの目安です。全ての投資家に適用できるわけではありません)。

また、この計算式を用いて、「年齢を重ねるに従い、株式配分比率を徐々に低下させていく方法」も検討しましょう。

つまり、年齢が若くリスク許容度が高い人は株式投資配分比率を高くして資産運用を始め、年齢を重ねるに従い(リスク許容度が低くなるにつれ)、株式配分比率を徐々に下げていく方法も可能です。

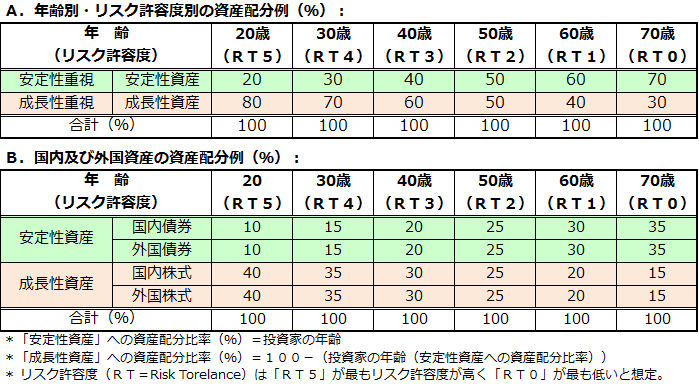

参考情報として、図表3のAでは、「年齢」(RTの数値はリスク許容度を示す)に応じた株式と債券の配分比率例を示し、Bでは国内資産と外国資産への配分例を示しました。

わかりやすくするため、「国内資産5割+外国資産5割」としています。

なお、資産配分の変更やリバランス(微調整)は頻繁に実施せず、年に一度で十分と考えています。

市況の変化や個人的な相場観に応じ配分を頻繁に変更させるのは、コストがかかる上にリターンを向上できないリスクもありますので、注意が必要です。

図表3:年齢別・リスク許容度別の資産配分の例(参考情報)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)