毎週金曜日夕方掲載

本レポートに掲載した銘柄:インテル(INTC、NASDAQ)、TSMC(TSM、NYSE ADR)

1.メモリ市況と半導体製造装置市場についての補足

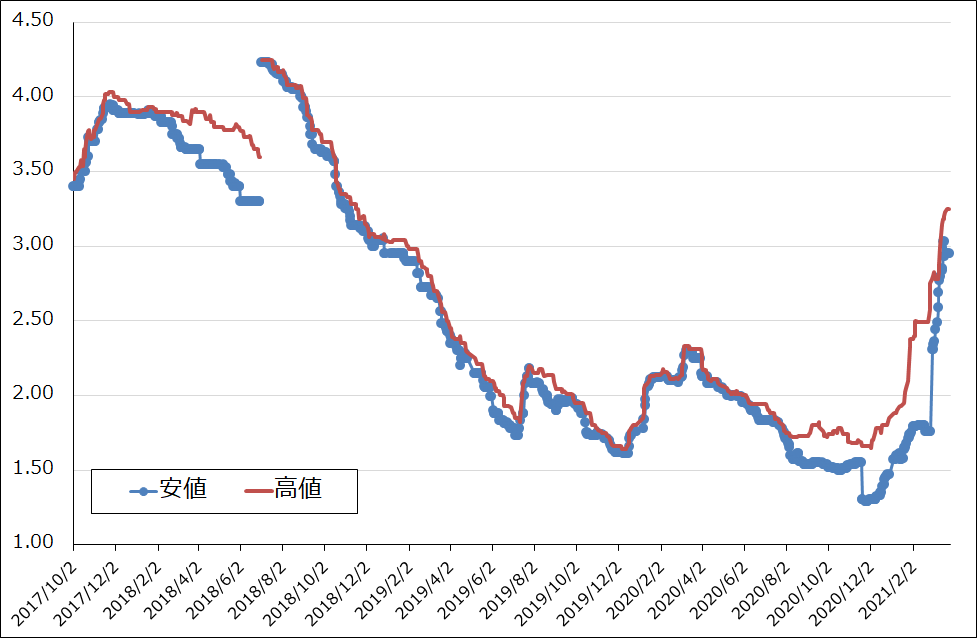

1)DRAM市況は一服感も出てきたが、なお高水準

今回は、半導体セクターの最近の重要トピックスである半導体不足と、インテルの新しい成長戦略について考察します。その前に、メモリ市場と半導体製造装置市場の最近の動きを概観します。

DRAMのスポット価格は一服感が出てきましたが、高い状態が続いています。大口価格は上昇トレンドに転換したと思われますが、もともとスポット価格に比べると動きが鈍いため、現在もスポット価格は3ドル/個を上回り、大口価格は3ドルを下回る状態になっています。そのため、ある程度の数量を確保したいのであれば、大口価格で調達することが有利になっており、これがDRAM市況全体を押し上げる要因になっていると思われます。

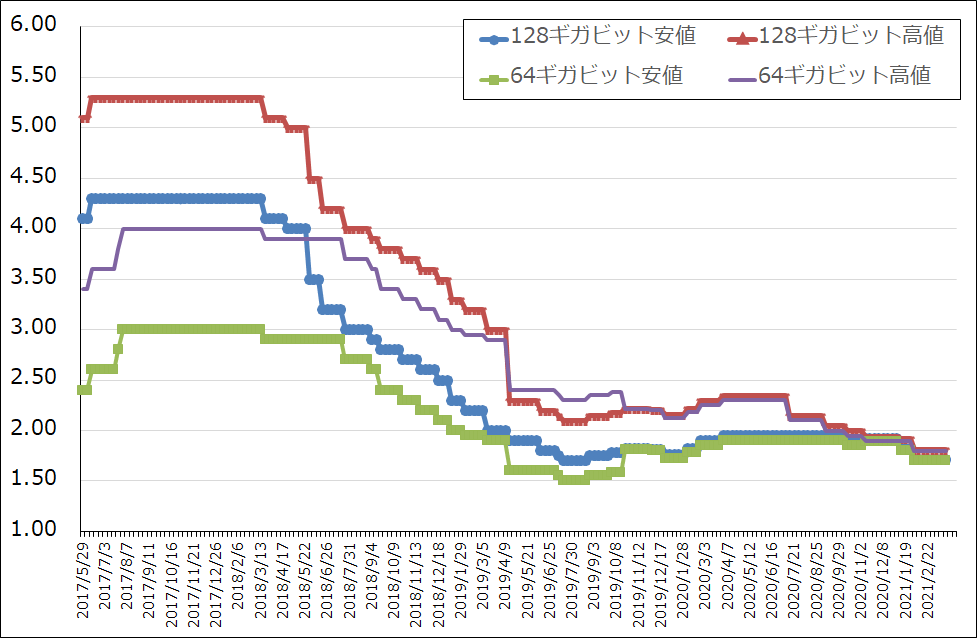

NAND型フラッシュメモリ市況は横ばいが続いていますが、5Gスマホ、高性能パソコン、高性能サーバー用の高性能CPUが大量出荷されているため、それに付随するメインメモリ(DRAM)とストレージ(HDDからSSD(NAND)へ転換中)が大容量高速化する過程にあります。そのため、DRAMで起きているような需給の緊張は、いずれNANDでも起こる可能性があります。

CPU、GPUには一部のGPUボードを除いて価格の上下が乏しいため、半導体需給のひっ迫度合いをみるためには、DRAMスポット価格の動きを見るのが良いと思われます。この動きを見る限り、今の半導体不足は簡単には収まりそうにありません。

グラフ1 DRAMのスポット市況

グラフ2 DRAMの市況

グラフ3 NAND型フラッシュメモリの市況(2017年5月29日から)

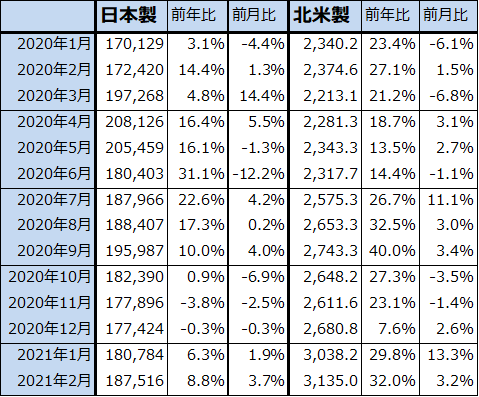

2)2021年2月の北米製半導体製造装置販売高は前年比32.0%増、好調持続

半導体製造装置の動きも見てみます。前回の楽天証券投資WEEKLYで、2月の日本製半導体製造装置販売高が前年比8.8%増、前月比3.7%増と順調に推移していると指摘しました。その後、北米製半導体製造装置販売高の数字がでましたが、2月は前年比32.0%増、前月比3.2%増と好調でした。

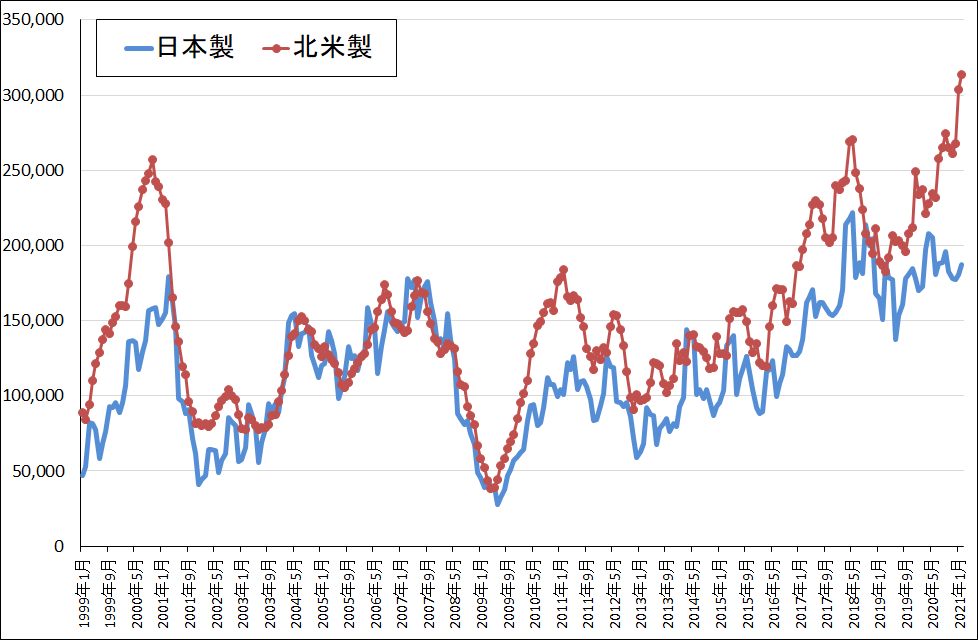

グラフ4を見ると、日本製よりも北米製のほうが大きな成長が実現しています。これは、日本よりも北米のほうが半導体製造装置メーカーの企業規模が大きいこと(特に投資規模が大きい前工程でこのことが言える。北米製前工程の大手はアプライドマテリアルズ、ラムリサ―チ、KLAなど、日本製は、東京エレクトロン、レーザーテック、SCREENホールディングスなど)、北米の半導体製造装置メーカーは日本の半導体製造装置メーカーよりも中国向けに積極的であることによると思われます。中国向けには、10ナノから先の微細化プロセスに対応する半導体製造装置は事実上輸出できなくなっていますが、10ナノ台から古い世代(14ナノ、28ナノ、40ナノ、90ナノなど)向けの製造装置については、許可を得て輸出すれば問題ないはずです。

過去のトレンドを見ると、日本製半導体製造装置販売高にとって北米製の動きは先行指標となっています。そのため、遠からず日本製販売高も高成長に戻ると思われます。

表1 日本製、北米製半導体製造装置の販売高(3カ月移動平均)

出所:日本半導体製造装置協会、SEMIより楽天証券作成

グラフ4 日米半導体製造装置販売高

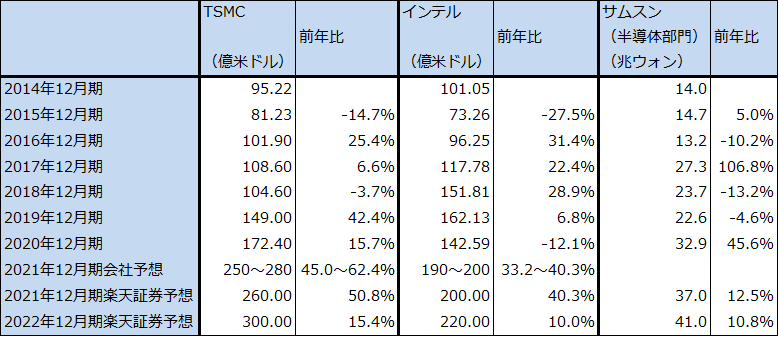

表2 大手半導体メーカーの設備投資

注:1ウォン=0.09円、1ウォン=0.0009ドル。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)