毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、ディスコ(6146)、SCREENホールディングス(7735)、アプライド マテリアルズ(AMAT、NASDAQ)、ASMLホールディング(ASML、アムステルダム、NASDAQ)、KLA(KLAC、NASDAQ)、シノプシス(SNPS、NASDAQ)

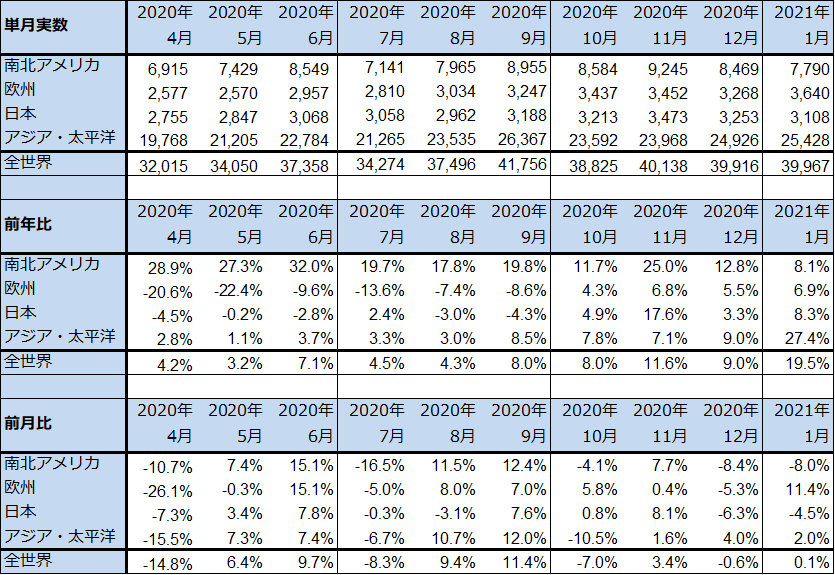

1.2021年1月の世界半導体出荷金額(単月)は前年比19.5%増、前月比0.1%増。

今回の特集は、半導体製造装置です。前回の特集(楽天証券投資WEEKLY2021年3月12日「アメリカ上場の半導体関連企業に注目したい」)に半導体製造装置について補足しました。

2021年1月の世界半導体出荷金額(単月)は399億6,700万ドル(前年比19.5%増、前月比0.1%増)となりました。前年比では大幅増となりました。特に出荷金額が最も多いアジア・太平洋向けが前年比27.4%増と大幅に増えました。それ以外の地域向けも一桁増ながら順調に伸びました。

前月比でも2020年12月の横ばいとなりました。1月は通常は前年12月よりも出荷金額が減少しますが、2021年は様々な分野での半導体不足を反映して、1月に入っても高水準の半導体出荷が続いたもようです。

単月ベースでみると、前回の半導体ブームのピークは2018年9月448億4,100万ドル、その後の底は2019年4月307億1,900万ドルであり、ピークから31.5%減少しました。そこから半導体ブームが再開し、2020年9月417億5,600万ドルまで35.9%増加しました。2021年1月はこれより少し低い水準にあり、過去のピークまで約12%のところにあります。

先週の楽天証券投資WEEKLYでも指摘しましたが、半導体の需要先分野は、5Gスマホ、高性能パソコン、高性能サーバーから、自動車、家電、産業用機器まで好調です。それに米中摩擦、生産能力の限界、天候不順などが重なって、5Gスマホ、パソコン、サーバー向けの先端半導体から、自動車、家電、産業機器向けの汎用半導体まで半導体不足が起きています。

後述しますが、この半導体不足に対応するため、TSMC、サムスンから中国のロジック半導体メーカーまで設備投資を増やしていますが、この効果が今後表れると思われます。世界半導体出荷金額(単月)は、早ければ今後6カ月以内に過去のピークに到達し、その後更にその先に向かうと思われます。

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

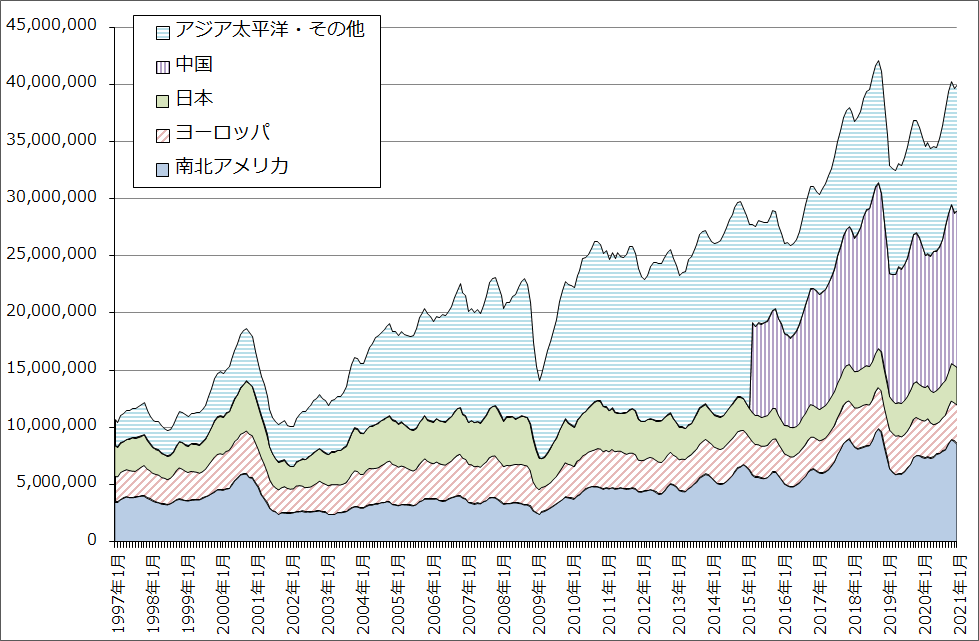

グラフ1 世界半導体出荷金額(3カ月移動平均)

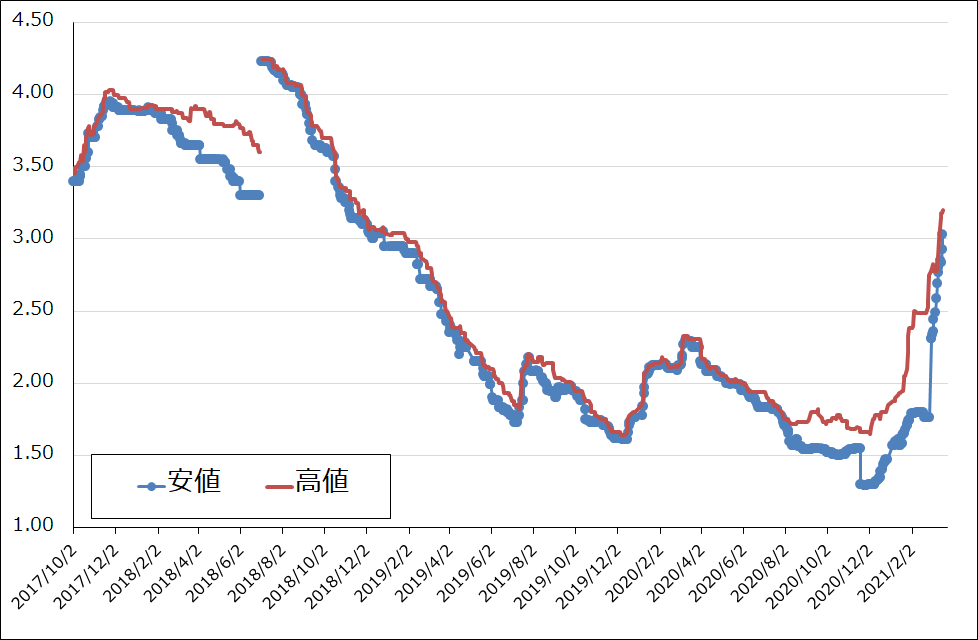

2.DRAMスポット価格の上昇続く。大口価格も上昇傾向がはっきりしてきた。

これも前回の楽天証券投資WEEKLYで指摘しましたが、DRAMスポット価格が過去に例を見ない勢いで上昇しています。この勢いがDRAM大口価格にも波及しており、DRAM大口価格に上昇傾向が表れてきました。

これはサムスン、マイクロン・テクノロジー、SKハイニックスなどのDRAMメーカーの業績に大きなインパクトを与えるとともに、各社の設備投資の増加要因となります。実際、今年後半からのメモリ増産のために半導体製造装置の発注を増やしているメモリメーカーがあるもようです。

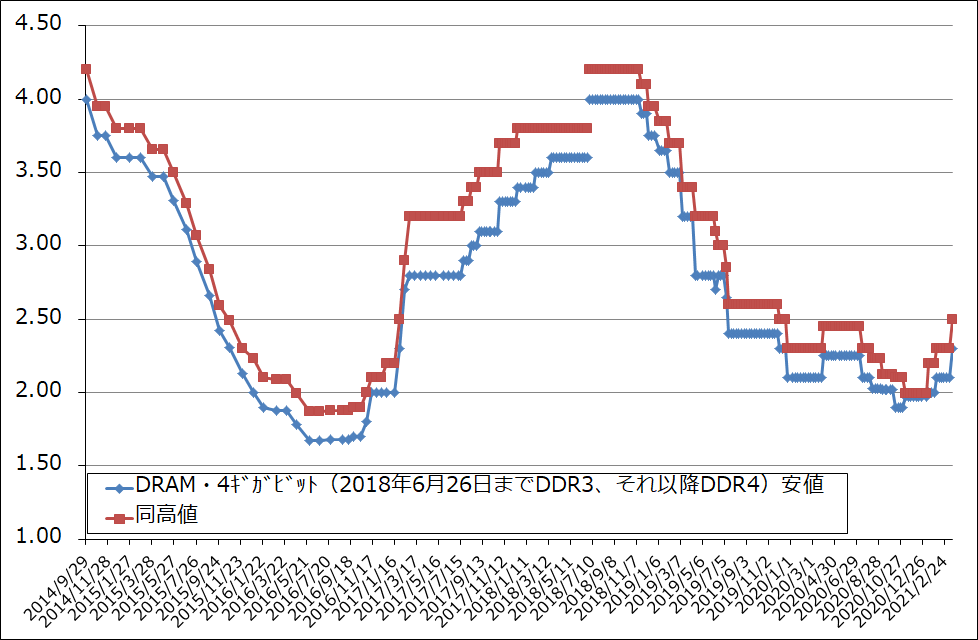

NAND型フラッシュメモリについては、まだ上昇に向けた動きは見られません。ただし、歴史的に見ると、高性能CPUの出荷が多くなれば、通常はメインメモリ(DRAM)とストレージ(SSD=NAND)の高速大容量化が進行します。今回の半導体ブームの中で、5Gスマホ、高性能パソコン、高性能サーバー向けにCPUが大量出荷されていることは、DRAMだけでなくNANDの需給改善要因です。今後のメモリ市況の動きに注目したいと思います。

グラフ2 DRAMのスポット市況

グラフ3 DRAMの市況

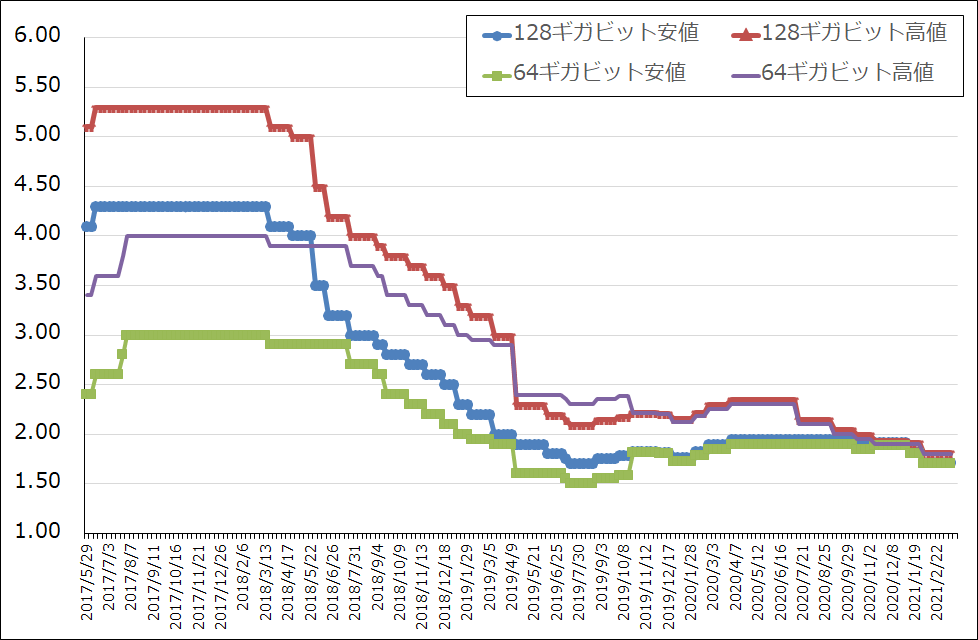

グラフ4 NAND型フラッシュメモリの市況(2017年5月29日から)

3.半導体設備投資ブームが長期化する可能性

2021年2月の日本製半導体製造装置販売高(3カ月移動平均)は、1,875億1,600万円(前年比8.8%増、前月比3.7%増)となりました(表2)。2020年11月、12月と前年割れしましたが、そこから回復しています。

先行指標となるアメリカ製半導体製造装置販売高を見ると、2021年1月は前年比29.9%増、前月比13.4%増と好調でした。前年比では2020年は12月を除き二ケタ増が続いており、前月比では今年1月に回復しました。日本製もこの動きを追うことになると思われます。

ここでは、今回の半導体ブームと半導体設備投資ブームが前回を上回る長期ブームになる可能性を考えてみたいと思います。

1) 最終製品の需要が好調

先端半導体の主な需要分野である5Gスマホ、高性能パソコン、高性能サーバーのいずれも需要は好調です。5Gスマホと高性能パソコンの市場ではアップル対その他のメーカーの競争が活発で、これが市場を拡大させている面があると思われます。5Gスマホと高性能パソコンが普及すれば、通信量が増加しデータセンターの設備投資も増えるため、データセンター用高性能サーバーが増加し、それ向けの高性能CPU、GPUが増える流れになります。

今後と展望すると次のようになります。

- 来年2022年に3ナノ半導体の量産が開始されるが、3ナノチップセットを搭載したスマートフォンが5Gスマホの普及期に大量に出荷されると思われる。

- アップルの5ナノSoC「M1」搭載パソコン(2020年11月発売)がきっかけとなって、パソコン向けCPUの性能競争が激化すると思われる(SoCは一つのシリコン基板の上にCPU、GPUその他の半導体を組み込んだもの)。

- 5Gの普及に伴い、ネットワークの末端に大量に設置した小型データセンターに様々な情報を蓄積する「エッジコンピューティング」が盛んになると言われているが、通常のデータセンター用サーバーよりも小型化ニーズの強いエッジコンピューティングのほうが最先端CPU、GPUを使うと思われる。

- 前述したように、高性能CPUの出荷が増加すれば、DRAM、NANDの高速大容量化も進むと思われる。

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)