ディスコ

1.2021年3月期3Qは28.9%増収、57.8%営業増益

ディスコの2021年3月期3Qは売上高443億9300万円(前年比28.9%増)、営業利益133億1300万円(同57.8%増)となりました。前回レポート(楽天証券投資WEEKLY2021年1月15日号)で述べたように、今3Qは会社予想では売上高383億円(同11.2%増)、営業利益88億円(同4.3%増)、前回の楽天証券予想(今3Qの個別売上高、個別出荷額に基づき予想したもの)は売上高450億円(同30.7%増)、営業利益125億円(同48.1%増)でしたが、今3Q実績は会社予想に対しては売上高、営業利益が、楽天証券予想に対しては営業利益が上回りました。

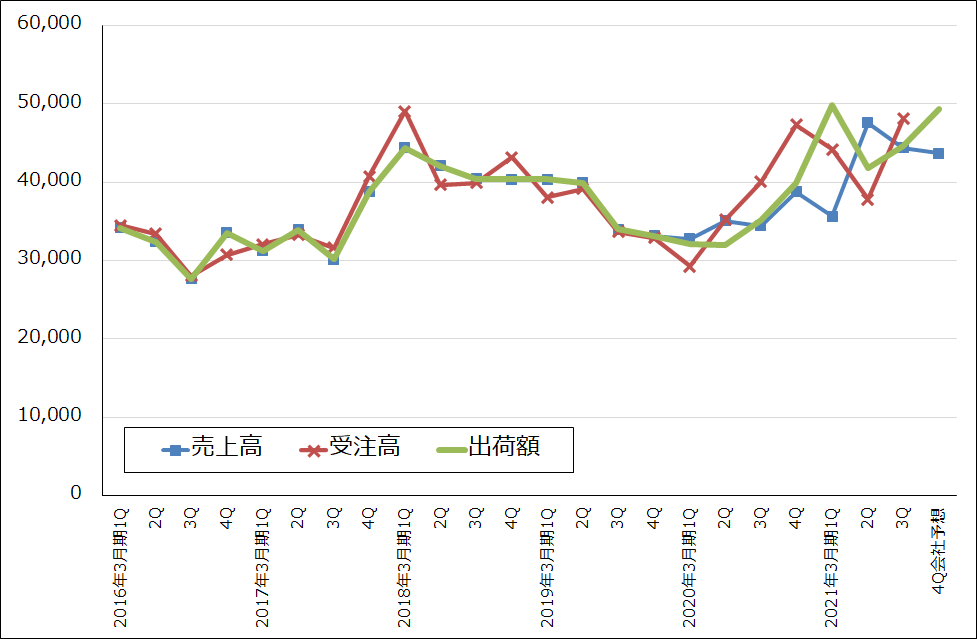

今3Qの出荷額は446億600万円(前年比26.7%増)となり、今2Qの418億3,900万円を上回り好調でした。検収も比較的順調に進んだため、売上高は順調に伸びました。

また、営業利益率は今2Qの29.6%に続き、今3Qは30.0%と高水準でした。今3Qは今2Q比で減収だったにもかかわらず同水準の営業利益率になったのは、採算の良い消耗品(ブレード)の出荷が高水準だったこと、生産性の改善等によると思われますが、ダイサ(回路を描いたシリコンウェハを四角いチップに切り出す装置)、グラインダ(シリコンウェハの底面を薄く削る装置。ダイサ、グラインダとも世界シェア約80%)の採算が上昇したことによります。

特にダイサは、ロジック半導体向け、5G向けフィルタ等の電子部品向けに順調に伸びました。

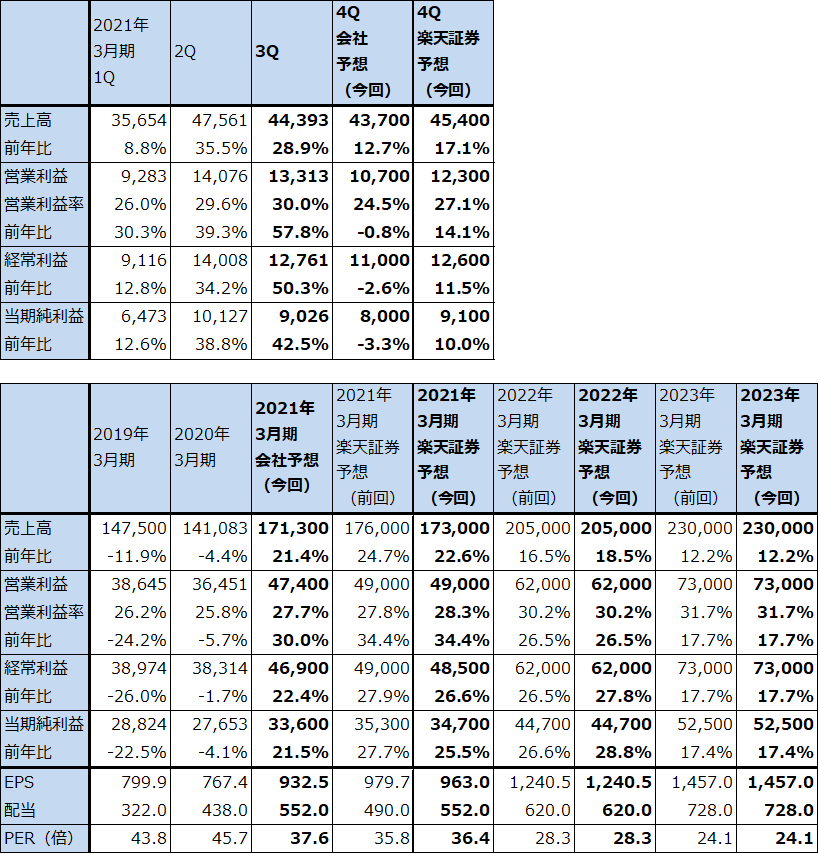

表9 ディスコの業績

発行済み株数 36,033千株

時価総額 1,262,957百万円(2021/1/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ5 ディスコ:売上高、受注高、出荷額(連結ベース)

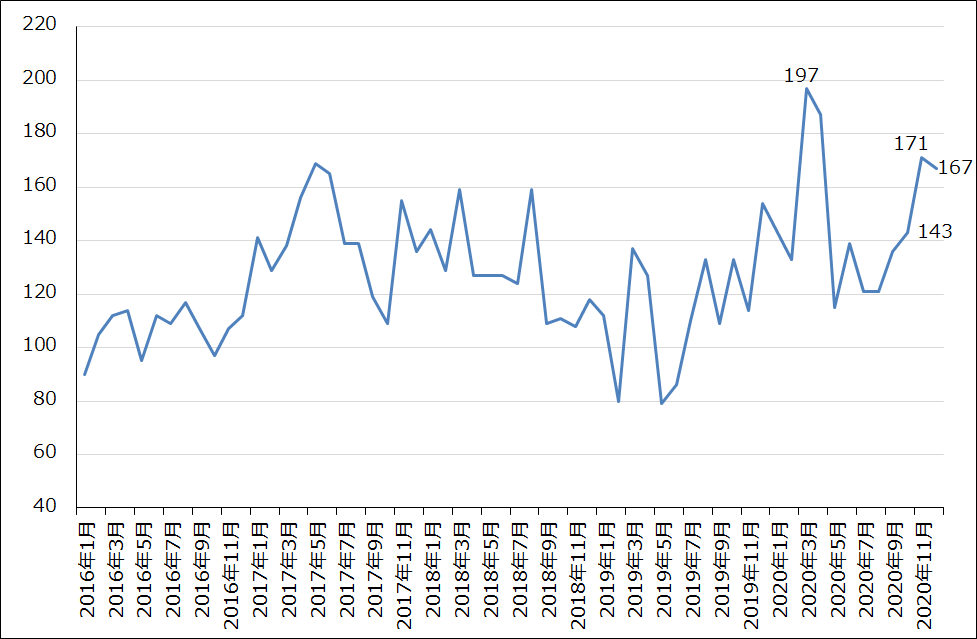

グラフ6 ディスコの月次受注高

2.2021年3月期楽天証券予想は、ほぼ前回予想を維持。来期も順調な業績拡大を予想する。

会社側は2021年3月期通期業績予想と、2021年3月期4Qの業績予想を開示しました。それによれば、2021年3月期通期会社予想は、売上高1,713億円(前年比21.4%増)、営業利益474億円(同30.0%増)、2021年3月期4Q会社予想は、売上高437億円(同12.7%増)、営業利益107億円(同0.8%減)となります。

会社側によれば、ダイサ、グラインダの引き合い(正式受注に先立って顧客から寄せられる「引き合い」がディスコにとって重要な指標になる。正式受注は出荷の直前になることが多いもよう)は今3Qは高水準で勢いがありましたが、今4Qに入ってやや落ち着いた動きになっているもようです。また、今4Qの為替レートを1ドル=95円(今3Q実績は1ドル=104.8円。為替感応度は、1円の円高で年間7~8億円の営業利益に対するマイナス要因が発生する)と想定していることもあり、今4Qは今3Q比で減収減益と会社側は予想しています。

ただし、会社予想出荷額は今3Q446億円から今4Q494億円に増加する予想であり、検収も保守的に見積もっているもようです。そのため、今4Qも会社予想に対する上乗せが期待できると思われます。この見方に従って、楽天証券では今4Qを売上高454億円(同17.1%増)、営業利益123億円(同14.1%増)、2021年3月期通期を売上高1,730億円(同22.6%増)、営業利益490億円(同34.4%増)と予想します。2021年3月期通期予想は検収を保守的に見て前回予想に比べて売上高を若干下方修正しましたが、営業利益予想は同じです。

また、2022年3月期、2023年3月期楽天証券予想は前回予想を維持しました。順調な業績拡大が予想されます。今4QからはTSMCの大型投資、おそらくそれに追随するであろうサムスンの半導体設備投資がディスコにどう影響するかが焦点になります。

3.今後6~12カ月間の目標株価は、4万6,000円を維持する。

今後6~12カ月の目標株価を前回と同じ4万6,000円とします。2023年3月期の楽天証券予想EPS 1,457.0円に、成長性と市場シェアの高さ(ダイサ、グラインダともに約80%で、世界中のほぼ全ての半導体後工程にディスコのダイサが置かれている)を考慮して想定PER30~35倍を当てはめました。

引き続き投資妙味を感じます。

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、ディスコ(6146)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)