毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、ディスコ(6146)

東京エレクトロン

1.2021年3月期3Qは1.3%減収、2.8%営業減益

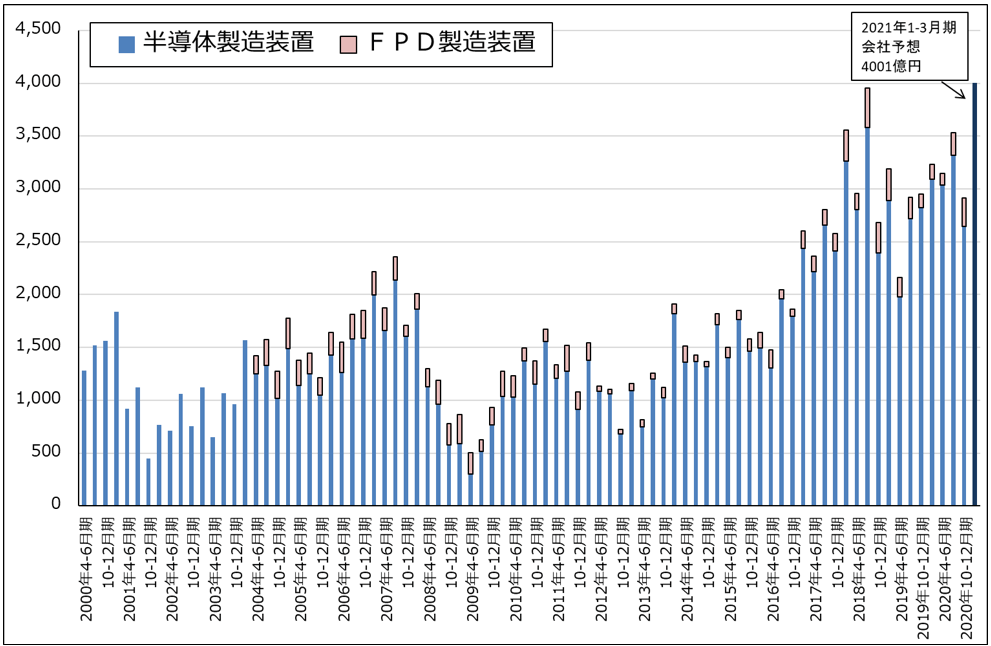

東京エレクトロンの2021年3月期3Q(2020年10-12月期)は売上高2,917億2,500万円(前年比1.3%減)、営業利益628億6,800万円(同2.8%減)となりました。今1Q、2Qは二ケタ増収増益でしたが、今3Qは小幅ながら減収減益となりました。これは、今3Qに計上する予定だった半導体製造装置売上高の一部が今2Qに前倒し計上されたこと、今3Qの出荷は順調でしたが、売上計上が今4Qになるものがあること(収益認識基準は設置完了基準)によります。引き合い、受注は活発で、今3Qの減収減益は一時的なものと思われます。

今3Qをセグメント別に見ると、SPE(半導体製造装置)事業は、売上高2,643億円(前年比6.3%減)、セグメント利益679億円(同6.3%減)となりました。FPD(フラットパネルディスプレイ製造装置)事業は、売上高273億円(同2.1倍)、セグメント利益48億円(同3.0倍)となりました。FPDは納入が続き今2Qの水準を上回る業績となりました。

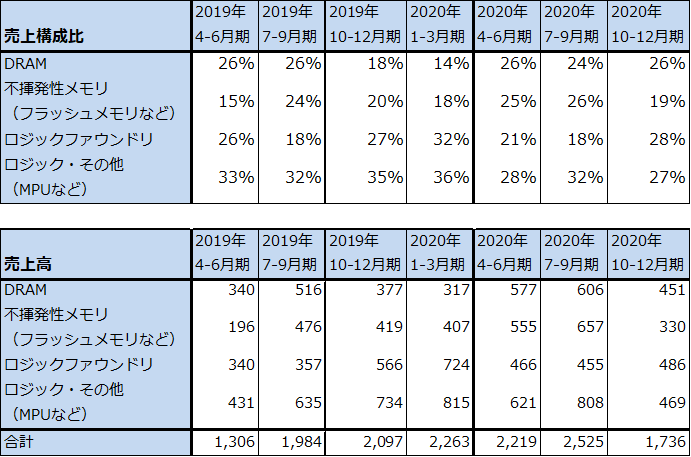

今3Qをアプリケーション別に見ると、ロジックファウンドリ(TSMCなどの半導体受託生産業者)向けが堅調だった半面、DRAM向け、NAND型フラッシュメモリ向け、CPUなどのロジック半導体向けは今2Q比で減収となりました。

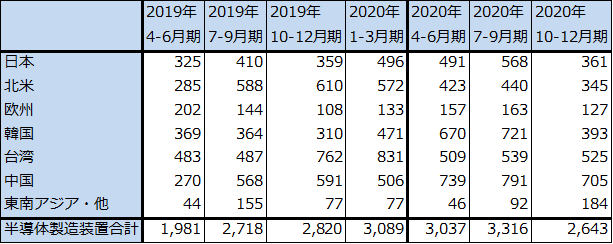

地域別に見ると、日本、北米、韓国向けが今2Q比で大幅減収でしたが、台湾、中国向けは減収ながら高水準を維持しました。台湾向けはファウンドリ向け、中国向けは中国民族系半導体メーカー向けがけん引しました。

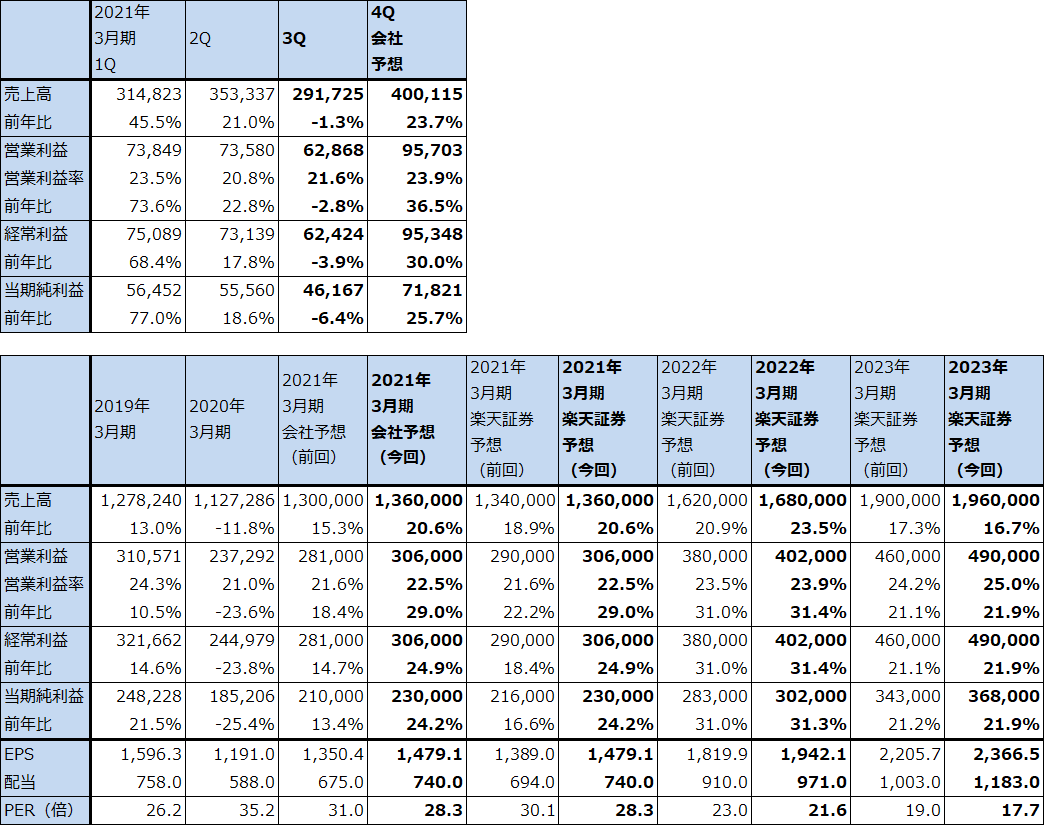

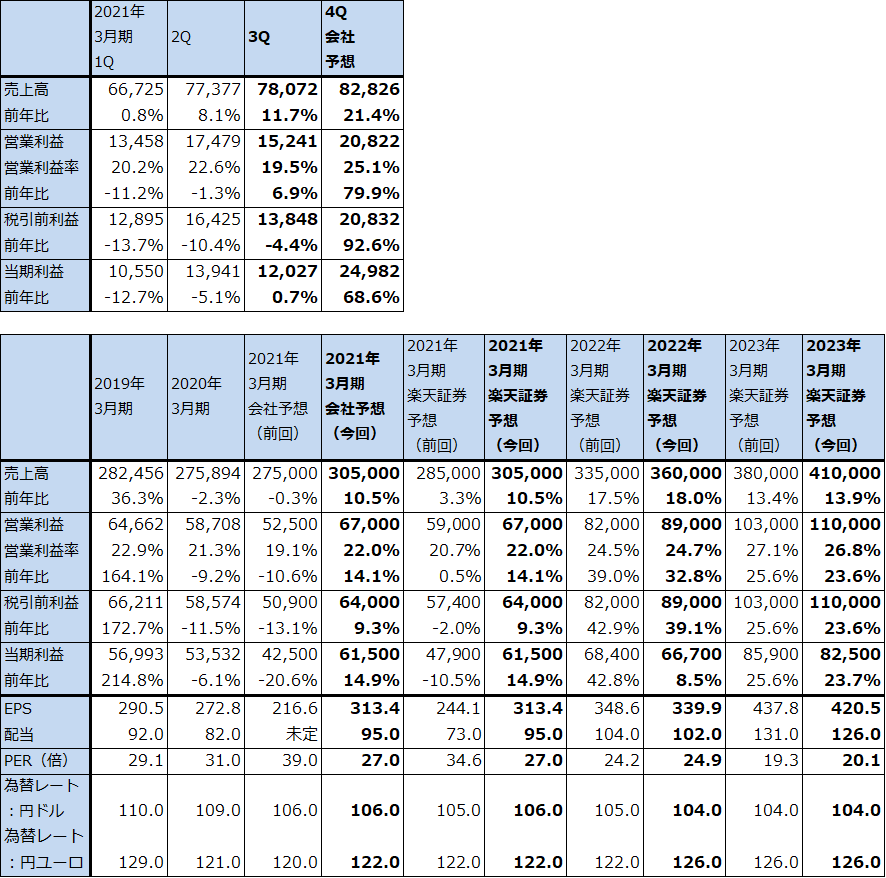

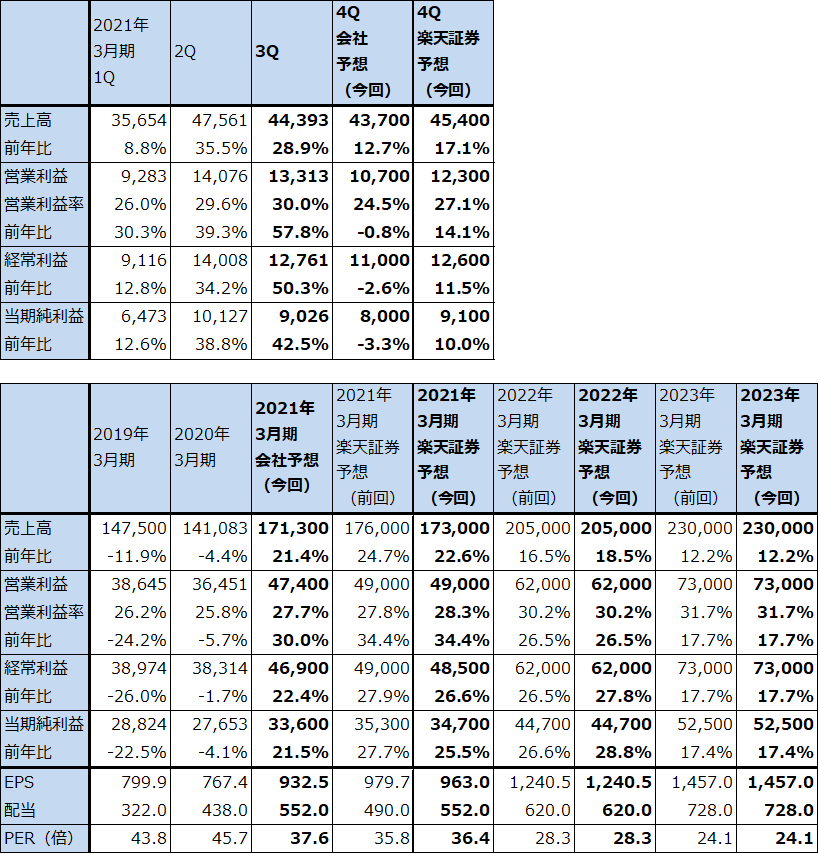

表1 東京エレクトロンの業績

発行済み株数 155,505千株

時価総額 6,510,994百万円(2021/1/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期純利益は親会社株主に帰属する当期純利益。

グラフ1 東京エレクトロンの半導体・FPD製造装置販売高

表2 半導体製造装置のアプリケーション別売上構成比と売上高(新規装置のみ)

出所:会社資料より楽天証券作成。

注:売上高は会社公表の売上構成比から楽天証券計算。

表3 東京エレクトロン:半導体製造装置の地域別売上高

出所:会社資料より楽天証券作成。

注:端数処理の関係で合計が合わない場合がある。

2.会社側は2021年3月期通期会社予想業績を上方修正した。

今3Qまでの実績を見て、会社側は2021年3月期通期業績を、前回予想の売上高1兆3,000億円(前年比15.3%増)、営業利益2,810億円(同18.4%増)から、今回予想の売上高1兆3,600億円(同20.6%増)、営業利益3,060億円(同29.0%増)へ上方修正しました。

楽天証券の2021年3月期予想も会社予想と同水準に修正します。

この予想が実現すると、今4Q売上高は4,001億円(前年比23.7%増)となり、過去最高を更新することになります(これまでの過去最高売上高は2019年3月期2Qの3,955億円)。なお、営業利益はまだ過去最高に達しない見込みですが、957億円(同36.5%増)と高水準になる見込みです。

今4Q会社予想の半導体製造装置売上高の中身を見ると、DRAM、NAND、ロジックファウンドリ、ロジック半導体その他の全分野が今3Q比で増収となる見通しです。

3.2022年3月期、2023年3月期も好業績が予想される

2022年3月期も好業績が予想されます。今2Q決算発表時に会社側が示した2020年暦年のWFE市場(Wafer fab equipment、半導体前工程製造装置)は前年比10%以上伸びる見込みで、このうちロジック/ファウンドリ向けが前年を上回り、DRAM向けは前年比で横ばい、NAND向けは前年比約50%増という見通しでした。

また、今3Q決算発表時の会社側の見方では、2021年暦年WFE市場は前年比約20%増、このうちロジック/ファウンドリ向けは市場の伸びをけん引し、DRAM向けも増加する予想です(2021年の年初よりDRAM向けの前倒し投資が発生しDRAM投資が回復しています)。また、NANDも前年並みの投資が継続するとしています。TSMCの設備投資計画をみても、半導体製造装置には大きなブームが到来していると見てよいと思われます。実際に、東京エレクトロンに対する半導体製造装置の引き合いの勢いはかなり強いもようです。

会社側では、2021年暦年のWFE市場の成長率を20%増としたときに、東京エレクトロンの来期2022年3月期の増収率がいくらになるのかコメントしていません。ただし私見ですが、各製造装置市場で新製品開発に熱心であること(今年1月には新方式「超臨界乾燥」を使った新型ウェハ洗浄装置を発表した)を考えると、2022年3月期の増収率はWFE市場の成長率を上回る20~25%増と予想されます。

この考え方に沿って、東京エレクトロンの2022年3月期を売上高1兆6,800億円(前年比23.5%増)、営業利益4,020億円(同31.4%増)と予想します(前回予想は、売上高1兆6,200億円、営業利益3,800億円)。

また、2022年になると3ナノ半導体の量産投資開始、5ナノ半導体の設備増強が予想されることを考えると、今回の半導体設備投資ブームが2021年だけで終わるとは思えません。2022年も半導体設備投資の伸びが続くと予想します。このため、東京エレクトロンの2023年3月期を売上高1兆9,600億円(同16.7%増)、営業利益4,900億円(同21.9%増)と予想します(前回予想は売上高1兆9,000億円、営業利益4,600億円)。

4.今後6~12カ月間の目標株価は、5万5,000円を維持する

今後6~12カ月間の目標株価は、前回の5万5,000円を維持します。楽天証券の2023年3月期EPS予想 2,366.5円に成長性を考慮した想定PER20~25倍を当てはめました。

引き続き中長期で投資妙味を感じます。

アドバンテスト

1.2021年3月期3Qは11.7%増収、6.9%営業増益

アドバンテストの2021年3月期3Qは、売上高780億7,200万円(前年比11.7%増)、営業利益152億4,100万円(同6.9%増)となりました。

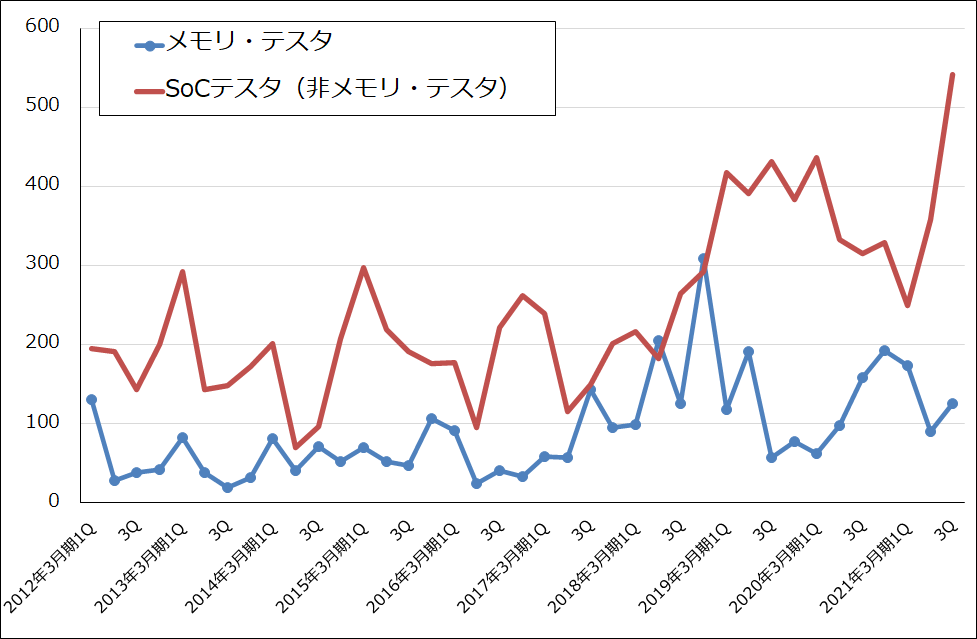

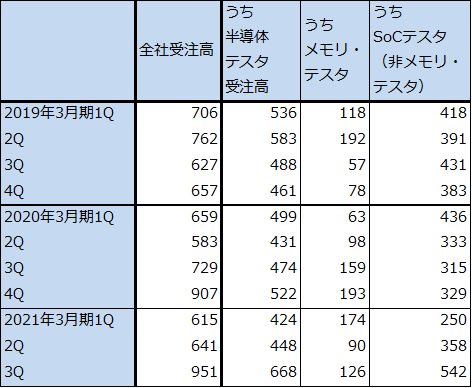

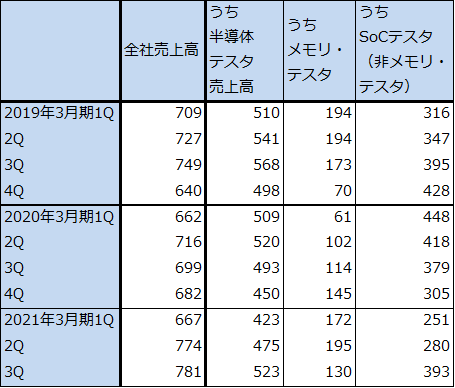

SoCテスタ売上高は、今1Q251億円、今2Q280億円、今3Q393億円と好調でした。今3Qはディスプレイ・ドライバー・IC用テスタとイメージセンサー用テスタが伸びました。

またSoCテスタ受注は、今1Q250億円、今2Q358億円、今3Q542億円と急増しました。2020年3月期決算発表時に会社側は、2020年9月15日付けで西側からファーウェイに向けた半導体輸出が禁輸となることに伴って、SoCテスタ需要の先行きに懸念があるとしました。実際にその時点で、OSAT(半導体後工程専門業者)保有のSoCテスタが過剰になっていたもようです。

ところが、ファーウェイ製スマホの市場シェア低下を予想した競合スマホメーカー(特に中国スマホメーカー)が今1Q、2Qとシェア獲得のために5Gスマホの増産体制をとり、半導体の発注を増やしたため、発注先のファウンドリやOSATもSoCテスタへの投資を増やすことになりました。そのため、会社側の見方によれば、今3QでOSATのSoCテスタ余剰在庫は解消されたです。

この結果、SoCテスタ受注が大きく伸びることになりました。今3Qはこれまでのように、5Gスマホに搭載されるアプリケーションプロセッサ用SoCテスタの受注増加も寄与しましたが(アプリケーションプロセッサは、カメラ、ディスプレイ、ゲーム機能など各種アプリケーションを操作する半導体。年々中身が複雑になっている)、5Gスマホに有機ELディスプレイが搭載されることが多くなってきたことに伴って、ディスプレイ・ドライバー・IC用テスタの受注が急増しました。また、HPC(ハイパフォーマンス・コンピューティング。高性能パソコン、高性能サーバー向けCPU、GPUなど)向けテスタの需要も堅調です。SoCテスタの受注増加は当面続く可能性があります。

またメモリ・テスタは、売上高は今1Q172億円、今2Q195億円、今3Q130億円となり、今3Qは前期比で減収となりました。一方受注高は、同じく174億円、90億円、126億円と四半期によって増減はありますが、受注が増える方向にあります。今3Qの受注増加は中国向けの増加によるもの、減収は今2Qに受注が減少したことによるものです。今後は5Gスマホ向け、HPC向けメモリ・テスタの増加とともに、新型ゲーム機用SSD向けテスタの増加も予想されます。

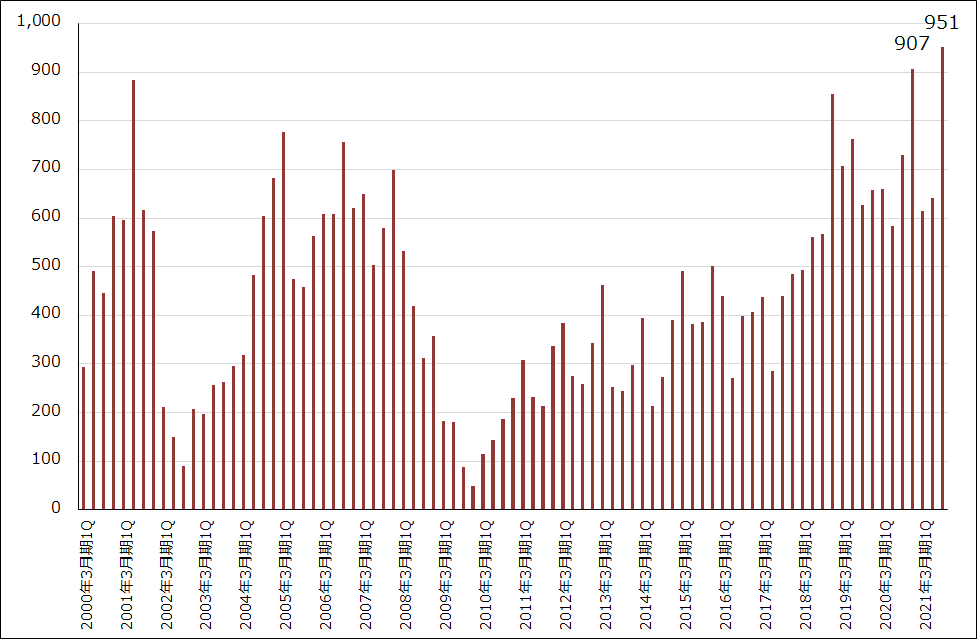

このような動きの結果、今3Qの全社受注高は過去最高の951億円となりました。

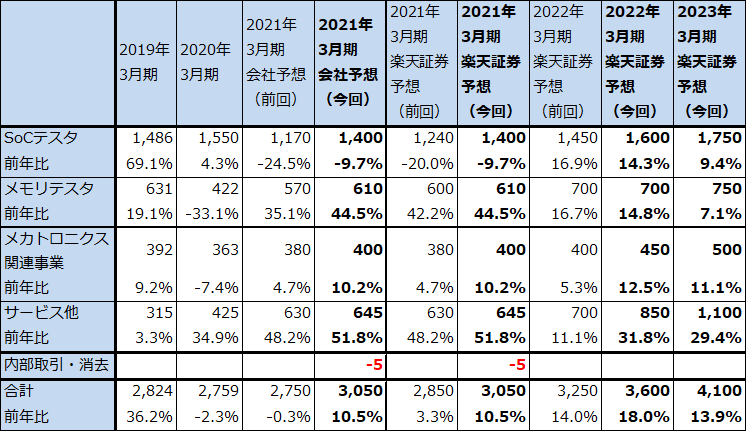

表4 アドバンテストの業績

発行済み株数 196,218千株

時価総額 1,658,042百万円(2021/1/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:発行済み株数は自己株式を除いたもの。

注2:当期利益は親会社の所有者に帰属する当期利益。

グラフ2 アドバンテストの半導体テスタ受注動向

グラフ3 アドバンテストの全社受注高

2.システムレベル・テストの受注高、売上高が増加中

「サービス他」の受注高と売上高が、2020年3月期から増加しています(グラフ4)。このけん引役が、「システムレベル・テスト(SLT)」です。

半導体のテストには、完成した半導体を1個づつ検査する個別検査と、複数の半導体をボードに載せた状態で検査するボード検査の2種類があります(ボード検査に合格するとそのボードを電子機器に組み込む)。SLTはその中間で、個別検査が終わった複数の半導体を組み合わせた場合、不具合が起きないかどうかを検査するものです。

具体的には、アドバンテストが顧客要求に応じて「システムレベル・テスタ」を開発し、顧客に販売しています。このSLTの受注高と売上高が増加したことが、「サービス他」の受注高、売上高が伸びている要因です。

今は、費用が先行している面はありますが、今後は業績寄与が大きくなってくると予想されます。SoCテスタ、メモリ・テスタに次ぐ第3の収益源として注目されます。

グラフ4 アドバンテスト:「サービス他」の受注高、売上高

3.会社側は2021年3月期通期予想を上方修正した

今3Qまでの実績を見て、会社側は2021年3月期業績予想を上方修正しました。前回の会社予想、売上高2,750億円(前年比0.3%減)、営業利益525億円(同10.6%減)に対して、今回予想は売上高3,050億円(同10.5%増)、営業利益670億円(同14.1%増)となります。楽天証券予想も会社予想と同じとします。この結果、今4Qは売上高828億円(同21.4%増)、営業利益208億円(同79.9%増)と、今3Q比、前年比ともに大幅増益になる見込みです。

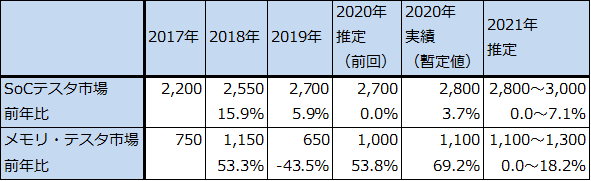

会社側の暦年ベースのSoCテスタ、メモリ・テスタの市場見通しによると、2021年はいずれも堅調に推移すると予想されます(表6)。実際には、5Gスマホの普及本格化、高性能パソコン、高性能サーバー、新型ゲーム機向けのSoCテスタ、メモリ・テスタの需要増加が予想されるため、会社側の市場見通しよりも強い市場になる可能性があります。また、システムレベル・テストも高い伸びが続くと予想されます。

この見方に沿って、楽天証券では2022年3月期を売上高3,600億円(同18.0%増)、営業利益890億円(同32.8%増)と予想します。また、2023年3月期も高水準の半導体設備投資が続くと予想されるため、売上高4,100億円(同13.9%増)、営業利益1,100億円(同23.6%増)と予想します。いずれも前回楽天証券予想から上方修正します。

なお、過去数年間は過去の業績不振時に計上した繰越欠損金によって低い税率が適用されていましたが、繰越欠損金は今期中になくなる見込みであり、来期からは20%台半ばの実効税率になる見込みです。このため、2022年3月期、2023年3月期の楽天証券予想当期利益は、前回予想に比べて下方修正となります。

表5 アドバンテストの事業別売上高

出所:会社資料より楽天証券作成。

注:四捨五入のため合計が合わない場合がある。

表6 アドバンテストの半導体テスタ市場予想

出所:アドバンテスト資料より楽天証券作成

4.今後6~12カ月間の目標株価は前回の1万2,000円を維持する

今後6~12カ月間の目標株価は、前回の1万2,000円を維持します。楽天証券の2023年3月期予想EPS 420.5円に成長性を考慮した想定PER25~30倍を当てはめました。

引き続き中長期で投資妙味を感じます。

表7 アドバンテストの受注高

出所:会社資料より楽天証券作成

表8 アドバンテストの売上高

出所:会社資料より楽天証券作成

ディスコ

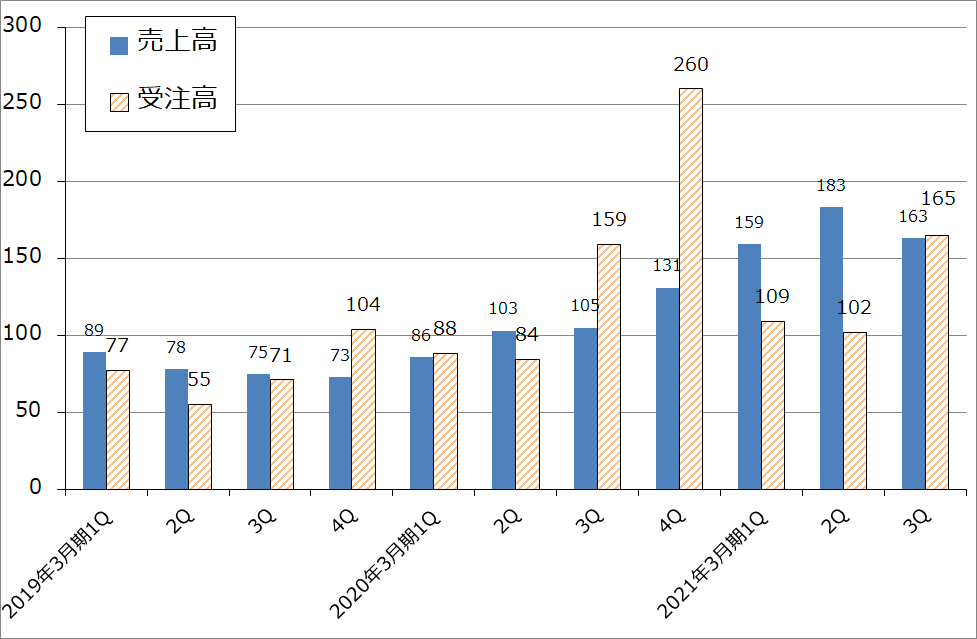

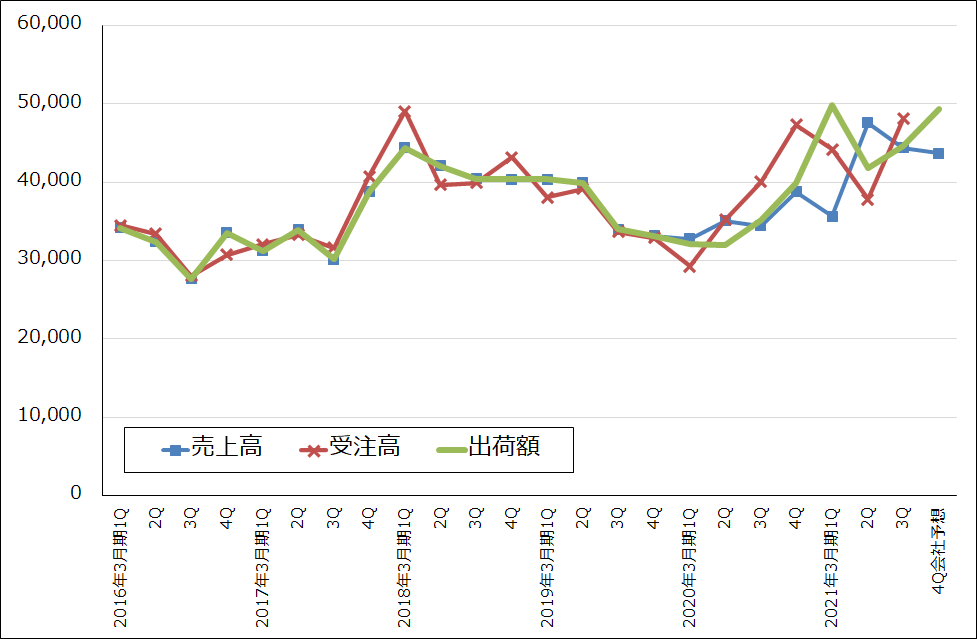

1.2021年3月期3Qは28.9%増収、57.8%営業増益

ディスコの2021年3月期3Qは売上高443億9300万円(前年比28.9%増)、営業利益133億1300万円(同57.8%増)となりました。前回レポート(楽天証券投資WEEKLY2021年1月15日号)で述べたように、今3Qは会社予想では売上高383億円(同11.2%増)、営業利益88億円(同4.3%増)、前回の楽天証券予想(今3Qの個別売上高、個別出荷額に基づき予想したもの)は売上高450億円(同30.7%増)、営業利益125億円(同48.1%増)でしたが、今3Q実績は会社予想に対しては売上高、営業利益が、楽天証券予想に対しては営業利益が上回りました。

今3Qの出荷額は446億600万円(前年比26.7%増)となり、今2Qの418億3,900万円を上回り好調でした。検収も比較的順調に進んだため、売上高は順調に伸びました。

また、営業利益率は今2Qの29.6%に続き、今3Qは30.0%と高水準でした。今3Qは今2Q比で減収だったにもかかわらず同水準の営業利益率になったのは、採算の良い消耗品(ブレード)の出荷が高水準だったこと、生産性の改善等によると思われますが、ダイサ(回路を描いたシリコンウェハを四角いチップに切り出す装置)、グラインダ(シリコンウェハの底面を薄く削る装置。ダイサ、グラインダとも世界シェア約80%)の採算が上昇したことによります。

特にダイサは、ロジック半導体向け、5G向けフィルタ等の電子部品向けに順調に伸びました。

表9 ディスコの業績

発行済み株数 36,033千株

時価総額 1,262,957百万円(2021/1/28)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

グラフ5 ディスコ:売上高、受注高、出荷額(連結ベース)

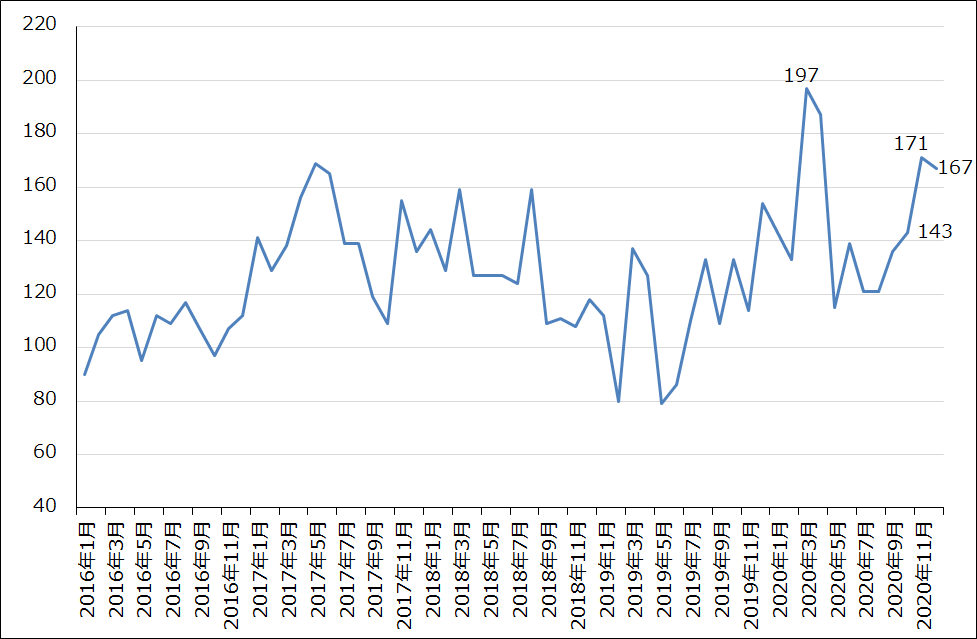

グラフ6 ディスコの月次受注高

2.2021年3月期楽天証券予想は、ほぼ前回予想を維持。来期も順調な業績拡大を予想する。

会社側は2021年3月期通期業績予想と、2021年3月期4Qの業績予想を開示しました。それによれば、2021年3月期通期会社予想は、売上高1,713億円(前年比21.4%増)、営業利益474億円(同30.0%増)、2021年3月期4Q会社予想は、売上高437億円(同12.7%増)、営業利益107億円(同0.8%減)となります。

会社側によれば、ダイサ、グラインダの引き合い(正式受注に先立って顧客から寄せられる「引き合い」がディスコにとって重要な指標になる。正式受注は出荷の直前になることが多いもよう)は今3Qは高水準で勢いがありましたが、今4Qに入ってやや落ち着いた動きになっているもようです。また、今4Qの為替レートを1ドル=95円(今3Q実績は1ドル=104.8円。為替感応度は、1円の円高で年間7~8億円の営業利益に対するマイナス要因が発生する)と想定していることもあり、今4Qは今3Q比で減収減益と会社側は予想しています。

ただし、会社予想出荷額は今3Q446億円から今4Q494億円に増加する予想であり、検収も保守的に見積もっているもようです。そのため、今4Qも会社予想に対する上乗せが期待できると思われます。この見方に従って、楽天証券では今4Qを売上高454億円(同17.1%増)、営業利益123億円(同14.1%増)、2021年3月期通期を売上高1,730億円(同22.6%増)、営業利益490億円(同34.4%増)と予想します。2021年3月期通期予想は検収を保守的に見て前回予想に比べて売上高を若干下方修正しましたが、営業利益予想は同じです。

また、2022年3月期、2023年3月期楽天証券予想は前回予想を維持しました。順調な業績拡大が予想されます。今4QからはTSMCの大型投資、おそらくそれに追随するであろうサムスンの半導体設備投資がディスコにどう影響するかが焦点になります。

3.今後6~12カ月間の目標株価は、4万6,000円を維持する。

今後6~12カ月の目標株価を前回と同じ4万6,000円とします。2023年3月期の楽天証券予想EPS 1,457.0円に、成長性と市場シェアの高さ(ダイサ、グラインダともに約80%で、世界中のほぼ全ての半導体後工程にディスコのダイサが置かれている)を考慮して想定PER30~35倍を当てはめました。

引き続き投資妙味を感じます。

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、ディスコ(6146)

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。