本選挙(11月3日)に向け不確実性を増すワシントン情勢

米国の大統領選挙では連邦議会選挙も同時に実施され、下院議会の全議席(435議席)と上院議会の約3分の1(今回は35議席)が改選されます。

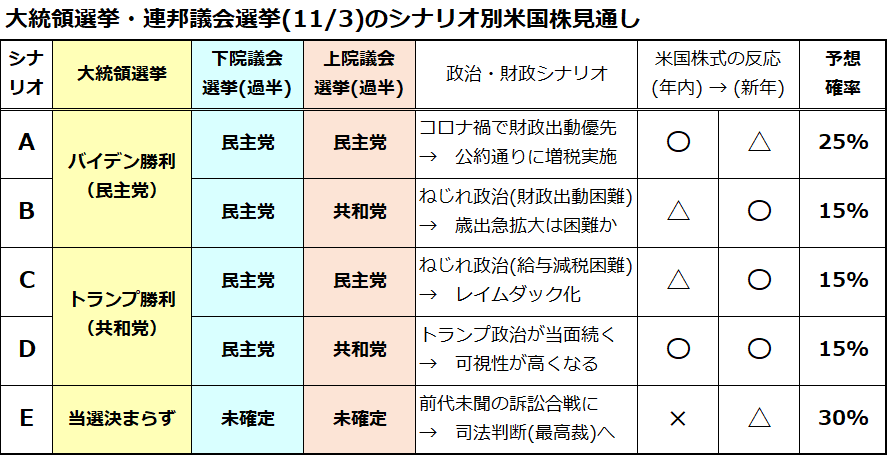

大統領府と議会の勢力図(議席の過半を民主党が占めるか共和党が占めるのか)の組み合わせで、米国の政治や財政政策の方向性を想定。(断言はできませんが)米国株式の動向を予見することができます。

図表2で、選挙結果のシナリオ別に米国株式の反応を予想してみました。全米世論調査平均(Real Clear Politics)の最新予想は、シナリオA(大統領府も両院議会の過半も民主党勝利=ブルーウェーブ)を見込んでいます。

この場合、市場は「景気浮揚と格差是正のため最大総額で約10兆ドルの歳出が実施される」と期待して株式が堅調となる可能性があります。

ただ、民主党は「財源」として高額所得者・富裕層増税を公約にしており、2021年後半に増税実施が視野に入る時期でいったん売られる可能性も。大統領府、下院・上院の過半を民主党と共和党が分け合うと、「ねじれ政治」で歳出拡大も増税も簡単には決定できません。

「市場は大きな政府を求めない」と想定し、新年の株式には堅調要因となりそうです。

<図表2>大統領選挙を巡るメインシナリオは「混迷」?

出所:各種情報や報道をもとに楽天証券経済研究所作成(2020年10月20日時点)

市場が「最悪ケース」として警戒しているシナリオが「E」です。コロナ禍の選挙で、有権者の5割超(約8,000万人)が郵便投票を行うと報道されており、投票手続きと開票作業に混乱が見込まれています。

開票状況が接戦となれば、両陣営から異議が申し立てられる事態となり、訴訟合戦に発展し「しばらく当落が決まらない」との見方が強まっています。

日程的な目途としては、12月14日の選挙人投票(総計538票)、1月3日に召集される新しい下院議会などが注目されますが、最後は司法判断(最高裁判断)に委ねられるとの見方もあります。

「民主主義大国が初めて経験する分断」とも憂慮され、株式市場も困惑する可能性があります。

とはいえ、新年1月20日(大統領就任式)までに当選者が決定し「暗雲」が晴れれば、株式の市場の反転要因となるでしょう。

結果的に直近の支持率・市場予想に沿った「バイデン当選」で終わるなら、業種別にはクリーン(再生可能)エネルギー、ヘルスケアサービス、土木などインフラ関連株が買われ、石油・ガス(炭素排出型エネルギー関連)、シェール関連、防衛関連株が相対的に売られるとの見方が有力です。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)