前回に引き続き、今回も下げ相場について書きたいと思います。前回は、長期投資であれば、下げ相場でもそれほど慌てる必要はなく、むしろ投資の好機として考えられると書きました(下げ相場も長期積立投資では、メリットがある!?)。今回は、下げ相場でも慌てない方法として、下げ相場を予測できることを書きます。

景気循環による下げ相場は、ある程度予測できる

これまでの連載で、市場の動きは予測できず、タイミングを図った短期売買は有効ではないと書いてきました。しかし、それにも例外があると筆者は考えています。それは、景気循環に伴う市場の動きです。

「株式」は景気が良いときは企業業績が良くなるため買われやすく、景気が悪いときは企業業績が悪くなるため売られやすい傾向があります。株式市場は、景気が悪くなる兆しが出てくると、下落トレンドに入ります。逆に景気が回復する兆しが見えてくると、上昇が始まります。

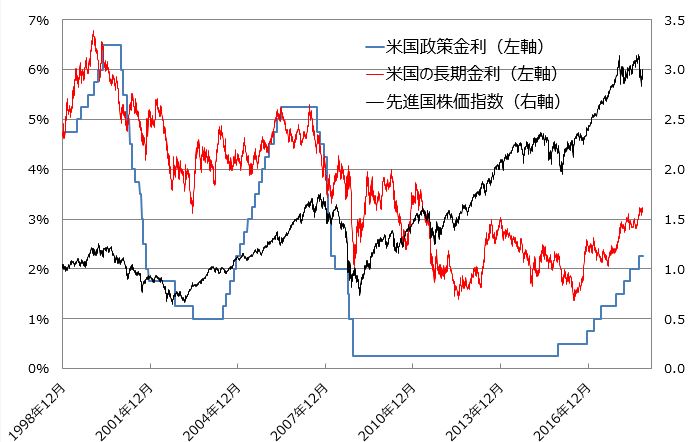

下のグラフをご覧ください。

【グラフ1】米国政策金利と長期金利、先進国株価指数の推移

※米国の長期金利は、米国10年国債利回り

※出所:Bloomberg より楽天証券作成(2018/11/15)

グラフ1のオレンジ色の枠は株式市場の下落局面を示しています。黒線が株価指数、青線が米国の政策金利、赤線が米国の長期金利(10年国債利回り)です。

青線は米国の利上げ動向を表していますが、米国の景気が回復から拡大に向かう過程で政策金利が引き上げられた後、利上げが終わり、政策金利が横這いの推移になった局面で株価の下落が始まっています。

利上げは景気が過熱し過ぎないように行うものですが、利上げを停止するタイミングの見極めは難しく、正確に行うことはほぼ不可能です。その結果、利上げを停止したときには、すでに景気を引き締め過ぎてしまっていることが多く、景気の悪化が始まっており、株価の下落局面が始まってしまうのです。

なお、株式の投資家に比べ、債券の投資家は、経済のファンダメンタルズの変化に敏感です。そのため、株式市場の下落に先駆け、景気悪化の兆しを知覚した債券投資の活発化により、債券が買われます(債券利回りは低下します)。

グラフ1で見ると、「青線の米国政策金利が天井で横這い」、「赤線の米国長期金利が大きく低下」という条件が揃うと、「黒線の株価指数が急落」が起きるという流れになっています。

これとは逆の、株式市場の反発上昇局面については、予測は困難です。景気の悪化は急速に進むため、皆がはっきり感じる一方、景気の回復はゆっくり、かつ産業ごとにバラバラに進むため、皆がはっきり感じるには相当時間がかかるからだと筆者は考えています。

ただ株価反発のタイミングの予測は困難ですが、景気の回復を感じる人が増えるにつれ、株価は反発し、上昇局面に入るというパターンが繰り返されるということだけは確かです。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)