お勧め運用方法

それでは、これまでの説明を踏まえ、具体的にどのように運用するべきか、筆者のお勧め運用方法を書きます。

結論から書きます。「先進国株式(為替ヘッジなし)の指数連動型のインデックスファンドに積立投資すること」をお勧めします。

株式のリスクを取れないという人にも、あえて、お勧めします。理由は、積立投資で毎月同じ金額を10年間投資するのであれば、損失は出にくいと考えられるからです。

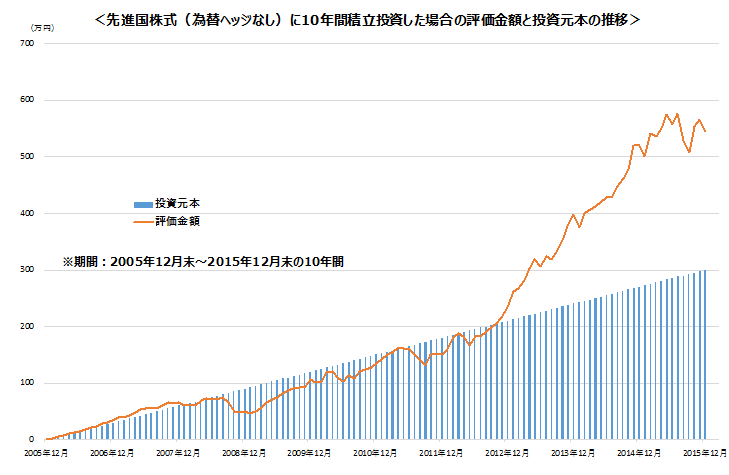

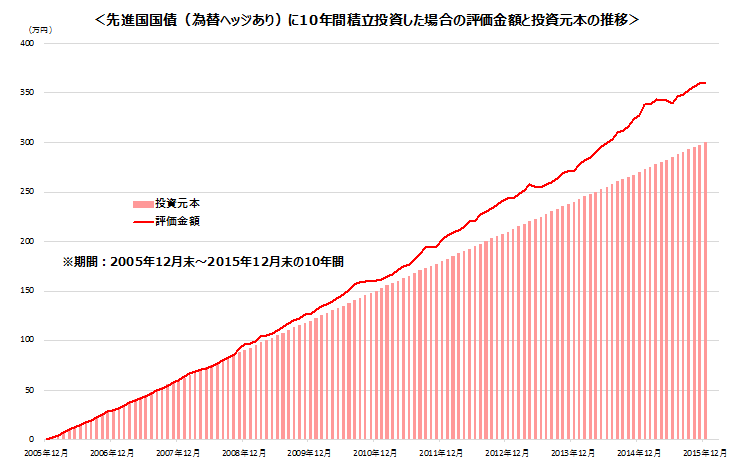

以下は、先進国株式(為替ヘッジなし)と先進国債券(為替ヘッジあり)に300万円を毎月2万5,000円ずつ積立投資し続けた場合の評価金額と投資元本の推移を表示したグラフです。

「評価金額>投資元本」の場合はプラスリターン、「評価金額<投資元本」の場合はマイナスリターンとなっていることを表しています。なお、期間は2005年12月末から2015年12月末のリーマンショックの影響が大きく現れ、損益条件が悪く出るタイミングを選び、あえて条件が厳しいシミュレーションにしております。

先進国株式(為替ヘッジなし)及び先進国国債(為替ヘッジあり)に投資した場合、両方とも10年後には、元本割れはしていません。10年経つまでの過程では、評価金額が投資元本を下回り、一時的に元本割れをしている期間もありますが、最後は元本を大きく上回る結果になっています。

一括して300万円を投資する場合は、10年リターンがマイナスになるケースもありますが、毎月2万5,000円ずつ10年間、120回にわたって積立投資すると、買い付けタイミングが分散され、大きな損失は発生しにくくなります。株式のリスクに耐えられない人でも、積立投資であれば、株式への投資が可能という人がたくさんいるのではないでしょうか。

最後に、投資対象として先進国株式(為替ヘッジなし)をお勧めする理由を書きます。

長期的に期待されるリターンであれば、先進国株式よりも新興国株式の方が一般的に高いと言えます。しかしながら、新興国は歴史的に先進国の経済動向に振り回され、経済危機が度々発生しております。過去、経済危機が発生したときの株価の下落は、株価自体に加え、通貨も暴落するため、激しいものになってきました。積立投資をしたとしても、元本割れの度合いの大きさに精神的に耐えきれず、途中で売却してしまう可能性を否定できません。そのため、新興国株式への投資はお勧めしません。

では、先進国株式に投資するのであれば、日本も先進国なのだから、日本株式への投資でもいいのではないかと考えられる方もいると思います。しかし、読者のほとんどは日本国内で働いて生活されているはずです。収入の面で、日本企業のリスクをもうすでに十分取っているわけですから、金融資産の運用で、同じリスクを取るべきではありません。そのため、日本株式を投資対象から外した先進国の株式に投資することをお勧めします。

為替については、動きを予測することは非常に困難です。ほとんど予測不能ですが、お勧めしている投資は、為替リスクが先進国通貨に限定され、積立投資をするというものですから、為替リスクは取っても許容できると考えます。

次回は、そもそもなぜ長期投資をすべきなのかについて、書きたいと思います。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)