「投資」と「投機」は本質的に異なるもの

投機的な取引、いわゆる短期売買を繰り返して資産を形成していくことは、困難なものです。だからこそ一般の投資家に求められるのは、長期の視野に立った、着実な資産形成と言えます。しかし、「資産形成をしていきたいけれど、何に注目したらいいかわからない。まず何をしたらいいかわからない」という人も多いはず。

そこで、楽天証券のチーフ・グローバル・ストラテジストである香川睦(むつみ)が、長期投資の選択肢として有効な「グローバル投資」の意義をわかりやすく解説。さらに、具体的な投資方法やアイデアを、月2回のペースでご紹介します。お楽しみに!

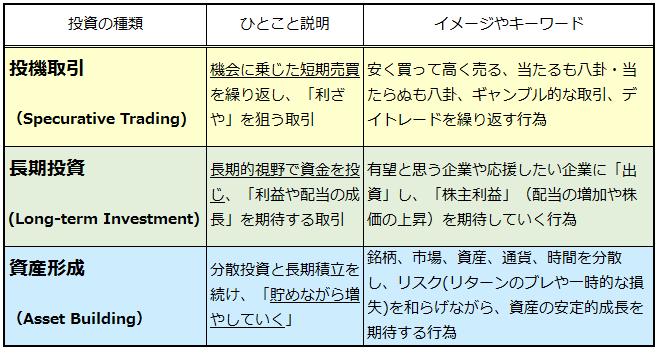

さて、第1回目の今回は、多くの方々が同一視している「投機」と「投資」の違いを解説したいと思います。「投機」とは、「機会に乗じて、短期間で利益(利ざや)を得ようとする行為」。わかりやすく言えば、「安いときに買い、高いときに売る」取引。ただ、一見して簡単に見える短期売買で「勝ち続ける」のは難しいことで、専門家でさえ困難です。ましてや、一般の投資家である皆さんが、仕事や家庭を犠牲にして行うべき取引かどうかは疑問です。

一方「投資」とは、「長期的な視野で資金をビジネス(事業)に投じる行為」を言います。一例を挙げると、企業が発行する「有価証券」の一種である「株式」に資金を投じ、企業価値の増加を期待する行為のことです。企業価値の増加とは、企業が事業を続けた結果として生み出される利益や配当の増加、株価(株式の取引時価)の値上がりなどを総称します。

図表1:「投機」と「投資」と「資産形成」の違いは?

長期的な有価証券投資はリターンをもたらす

投資では、リターン(収益)が得られる期待がある一方、リスク(リターンのブレや一時的な損失)も想定しておかねばなりません。短期的なリスクを経ず、長期的なリターンは得られないとも言えます。具体的な市場実績でイメージしてみましょう。

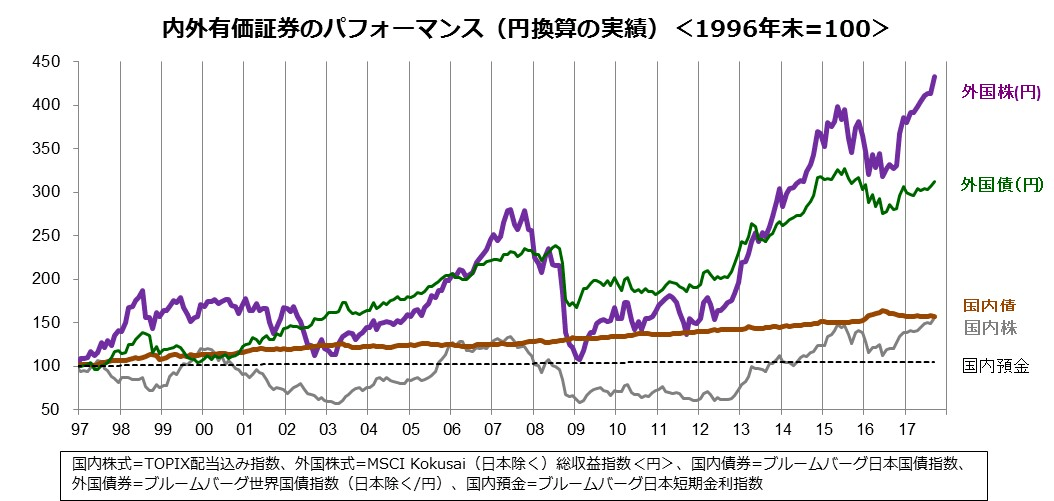

図表2は、過去20年程度における内外の有価証券市場の平均実績(円換算)を振り返ったグラフです(各種の市場平均指数/1996年末を100として表示)。ここで表示されているのは、国内株式(円)、国内債券(円)、外国株式(円)、外国債券(円)の4種類です。

参考情報として、国内預金のパフォーマンスを示す指数と比較してみると、「投資」について次の事実が浮き彫りになってきます。

(1)長期的な視野では株式や債券のリターンが国内預金よりも高かった

(2)外国株式(円)のリターンが国内株式より高かった

(3)外国債券(円)のリターンが国内債券より高かった

(4)国内預金では、リスクがほとんどなかったものの、リターンもほとんどなかった

ただ、短期的な視野では、預金や債券のリターンが株式を上回った局面もありました。

図表2:有価証券投資には長期で取り組みたい

上記で取り上げた1997年以降、2017年9月までの長期市場実績で検証してみましょう。国内株式の平均リターン(総収益)を年率換算すると3.7%、国内債券は2.2%、外国株式は9.0%、外国債券は6.1%でした。

一方、同期間におけるリスクを振り返ると、国内株式は17.8%、国内債券は2.4%、外国株式は19.4%、外国債券は11.1%と検証できました(ここでは統計学的な数値である「1標準偏差」を使用しました)。たとえば、国内株式でいうと、「リスクが高かった(17.8%)わりには、リターンが低かった(3.7%)」という特徴を捉えることができます。

なお、外国株式や外国債券のリターンやリスクが比較的高かったのは、外貨(主に米ドル)の対円相場の変動が「為替差益(損)」として、それぞれの実績に影響してきたことがうかがえます。

ビットコインは投機なのか投資なのか

最近、ビットコイン(仮想通貨)取引が注目されていますね。ただ、値動きが激しいことに加え、「投資対象として適格なのか?」という批判も多い状況です。「通貨(コイン)」と称しながら、中央銀行や政府の信用が裏付けされず、有価証券(株式、債券、不動産投信)のように、利益や配当の成長、利息(クーポン)や元本償還といった「キャシュフロー」の裏付けがないことも指摘されています。

単なる「売買需給」のみで形成されている相場だとすれば、「投資」ではなく「投機」の対象と分類できるかもしれません。実際、欧米金融界の識者が最近ビットコインの投機性を批判しています。

米最大手銀行JPモルガンのジェームズ・ダイモンCEOは9月12日、「(仮想通貨は)本物ではない。いつか終わる」と指摘。ECB(欧州中央銀行)のヴィトル・コンスタンシオ副総裁も9月22日、「(仮想通貨は)投機の道具であり、明らかに通貨ではない」と批判しています。

ヘッジファンド世界最大手のブリッジウォーター・アソシエイツ社の創業者として著名なレイ・ダリオ氏も9月20日、ビットコイン相場の上昇を「きわめて投機的な市場におけるバブルであり、本源的な価値が見えない」と述べ、投資対象としない姿勢を明らかにし、「17世紀のチューリップバブル(投機相場)に似ている」とも言っています。

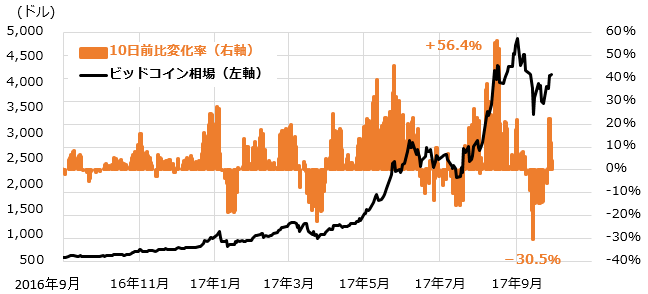

実際、過去1年程度のビットコイン相場を振り返ると、値動きに大きな変動が見られます(図表3)。

上昇した場合では10日前比変化率が最大+56.4%に及んだ一方、下落した場合では10日前比変化率が最大-30.5%であった事象が挙げられます。このように、「ハイリスク・ハイリターン」的な特徴が強く、「10日程度で取引価値が3割以上減少した」事実は、潜在的リスクとして認識するべきでしょう。

図表3:ビットコインは投機性が強い

とは言うものの、仮想通貨の取引価値は、「ブロックチェーン」と呼ばれる情報の共有管理ネットワークシステムにあり、国境を超えた取引・決済に使える「利便性」にこそ、価値があるという見方もあります。ブロックチェーンの活用で、取り扱い業者は投資・管理コストを抑制することが可能となり、送金コストを引き下げ、即時決済などのサービス向上が見込まれるからです。

ただ、こうした利便性がビットコイン相場(取引価値)の高騰を説明するのに十分かどうか、疑問を感じます。金融当局や監督官庁の監視から外れていることで、「マネーロンダリング(資金洗浄)の温床となっている」という批判があることも事実です。中国当局は9月にビットコインに対する規制を強化する姿勢を鮮明にして、相場の乱高下や混乱を招きました。ビットコイン相場が「投資に適している」とは言いにくい現状だと、私は考えています。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)