「歴史は繰り返さないが、しばしば韻(いん)を踏む」は広く知られる相場格言です。大きな相場変動に見舞われたとき、専門家たちがまず調べるのは、過去の似たケース。新しい事態は過去の韻を踏むのか、踏まない場合は何が異なるのか、を突き詰めます。時代が変わっても、科学や技術が進歩しても、人間の性質、市場の本質はどこか変わらないところがあるようです。

今、コロナ禍相場は暴落から急反発しました。そこで私は先人に従い、次のステージに油断なく備えるため、相場暴落の歴史をさかのぼり、2008年のリーマン危機、2000年のIT(情報技術)バブル破裂、そして1930年代の世界大恐慌の教訓を読み解きます。

リーマン危機との比較

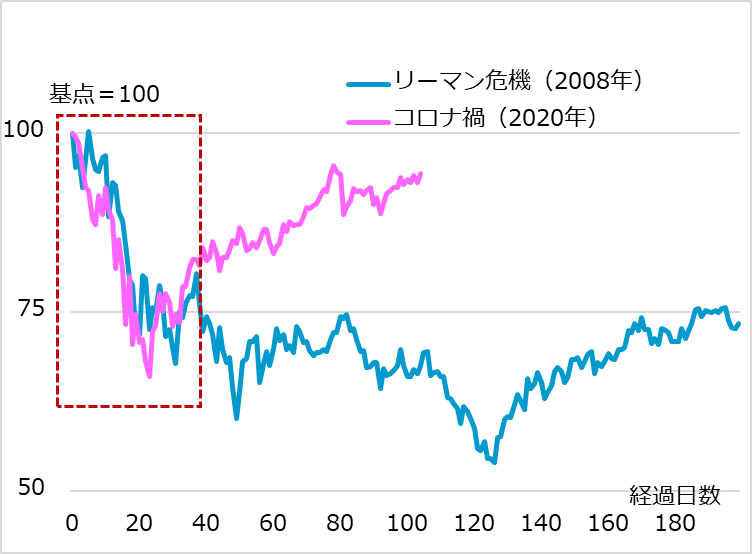

コロナ禍に襲われた株式相場は、2020年2月下旬から1カ月ほど急落し、その後、失地回復に向かいました。その間の4月上旬まで(図表1、点線四角部)は、リーマン危機後の相場の韻(同、青線)が意識されました。相場の二番底懸念を拭えないプロ投資家たちが先物売りなどで備えましたが、個人マネーの買い殺到に巻き戻し買いを余儀なくされ、相場を一段高へと弾ませました。コロナ禍では相場が韻を踏むことなく、リーマン危機時の軌道から離れた感もあります。ここから何を読み取るべきでしょうか。

図表1:S&P500種株価指数:リーマン危機vsコロナ禍

リーマン危機は、リーマン・ブラザーズという破綻した1社の名前を冠して語られますが、欧米の主要金融機関のほとんどが過剰にリスク取引を膨らませて、破裂した事態です。金融機関の機能不全はマネーの滞り、さらに逆流を生じさせ、経済社会に広く深刻な事態をもたらすと危惧されました。

当時、バーナンキFRB(米連邦準備制度理事会)議長を筆頭に、1930年代の世界大恐慌を研究する権威たちが政策中枢におり、適切な財政・金融政策を打ち出せば危機を回避できるという考えを実行に移しました。ただし、金融の機能不全は伝播が速い一方、こうした政策も初の試みであり、民主主義の決定プロセスでもたつく場面も。結果として、「100年に一度」級と言われた危機を回避しましたが、株式市場が政策を好感して金融相場を始動させたのは半年後のことでした。

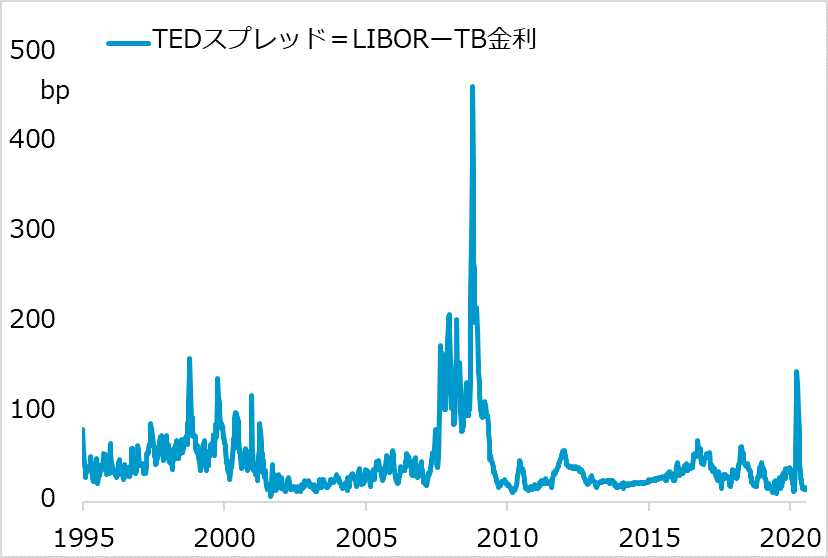

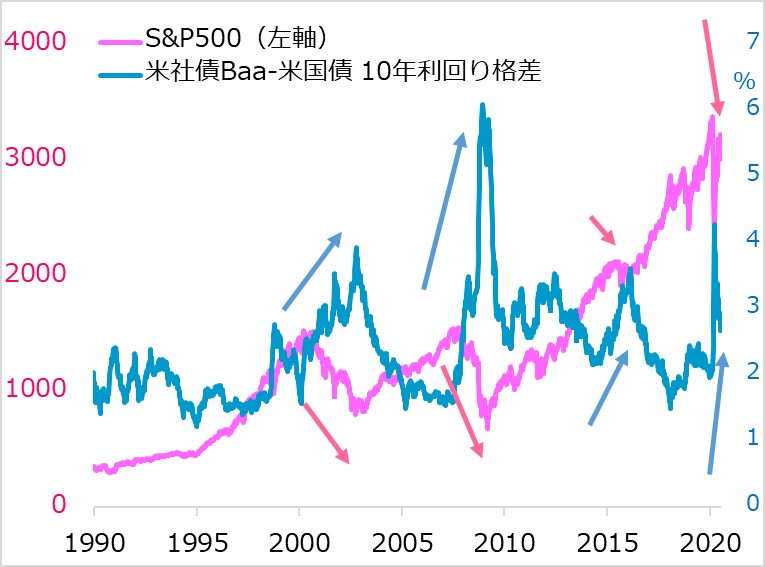

一方、コロナ禍では、突然の経済活動停止、需要喪失に見舞われました。株価は急落し、資金繰りが懸念される企業のデフォルトリスクもにわかに高まりました。ただし、金融機関は比較的健全であり、政府・中央銀行も極めて迅速に政策総動員に動いています。金融市場の緊張(図表2)も、企業の信用リスク(図表3)もいったん抑えられました。そこに、欧州や米東部での新型コロナウイルス感染第1波のピークアウトが重なり、株式相場の反発が早められた感があります。

図表2:銀行間取引の緊張度:TEDスプレッド

図表3:企業信用リスク:「社債-国債」利回り格差

リーマン危機とコロナ禍とを比較して留意されるのは、前者がもっぱら金融部門の危機だったのに対し、後者は企業や家計を巻き込む経済社会の危機であり、まだ継続していることです。そして、コロナ禍の政策対応がはるかに迅速で大規模な一方、経済社会に巨額の債務を課して、その重しが中期的に顕在化するリスクです。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)