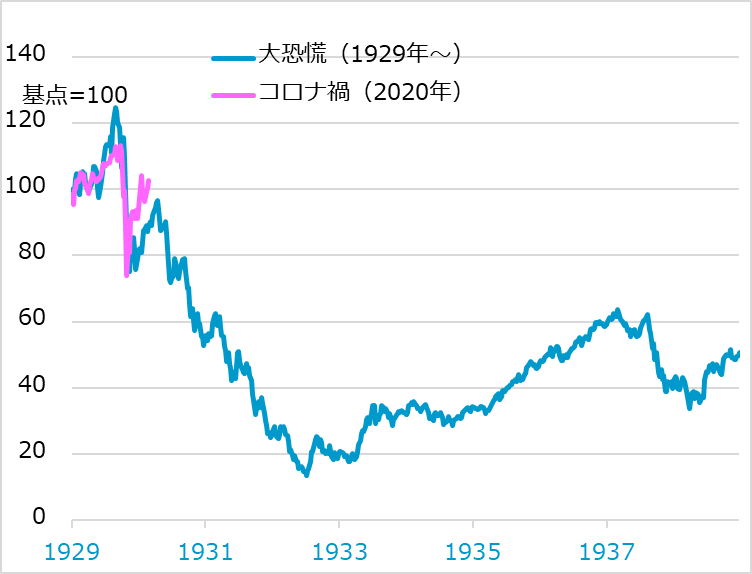

世界大恐慌との比較

1929年の株価暴落から始まる世界大恐慌の相場軌道と、コロナ禍の軌道とが踏んでいる韻は「まだ生きている」かと、市場関係者の間で今も時々話題になります(図表5)。ただし両者の間には決定的な違いがあります。

図表5:S&P500:世界大恐慌vsコロナ禍

既に紹介したように、現代の政策当局者は、1930年代の政策対応の失敗が大恐慌を招いたとの教訓から、リーマン危機でも、コロナ禍でも、財政・金融政策をこれでもかと発動し、相場の下落、経済の悪化を阻止するようになっています。阻止に失敗すると、1930年代のように立ち直りが利かず、社会的にも政策的にもはるかに大きなコストがかかると考えられています。この歴史的失敗の轍(てつ)を踏んだ事例として、1990年代以降の日本の「失われた20年」も教訓とされています。

実は、1930年代は、単に株式相場が急落したのみならず、政府は景況悪化で税収が減る分だけ財政は緊縮し、金本位制の下で自由に動けない金融政策は実質引き締めに向かうという有様でした。この見方からは、世界大恐慌は「政策の逆噴射」による人災だったとまで言われることがあります。その証左として、大恐慌下では、金本位制を止めて、為替レート下落、金融緩和が可能になった国から立ち直っていったことが指摘されます。

また米国ではフランクリン・ルーズベルト政権の誕生後、ニューディール政策による需要と雇用の創出へ財政を積極化しました。1935年前後の株価の上昇が示すように、大恐慌はいったん終息しかかります。しかし1937年に、FRBがそろそろいいだろうと、政策の正常化へ預金準備率引き上げという「出口」に動いて程なく、株価は急反落。結局、第2次世界大戦の戦争需要まで、不況とデフレが続く事態になりました。米政府は大量発行する国債の金利を抑えるため、FRBに国債価格支持策(国債金利上限維持策)を課し、金融政策を縛り続けました。

そして現在、コロナ禍で空前の財政・金融政策が発動され、中央銀行が国債を無制限買い入れするという政策自体をどう収拾するかについても、先の長い課題となり、先々市場を悩ませることになる可能性があります。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)