バリュエーションを分析

次にバリュエーションの分析の仕方を説明します。

産金各社の時価総額を確認埋蔵量で割り算すると、投資家がその会社の地下に眠っている確認埋蔵量1オンスに対し、いくらの価値を株式市場で付与しているかが分かります。

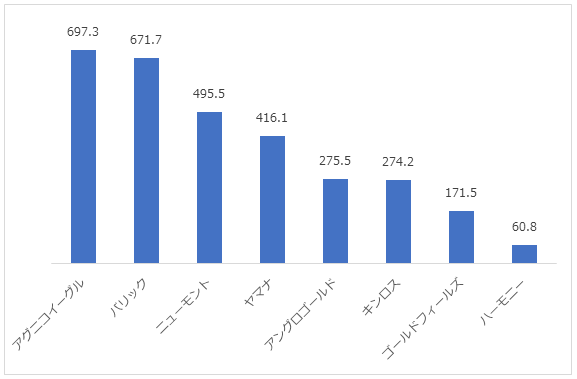

時価総額÷確認埋蔵量(2019年)

出所:各社年次報告書

上のチャートを見るとアグニコイーグル(AEM)は697.3ドルの評価がされています。同社が高評価を受けている理由は、金価格が高いときも低いときも安定した業績が出せるように日頃からロー・コスト経営に徹しているからです。また、営業キャッシュフローを最大化することを心がけた経営を行っています。2019年の金生産の実績は178万オンスでした。同社の場合「今年はこれだけ生産します」と約束すると、必ずその約束を守るということを励行しています。そういう積み重ねが投資家の信頼を得ているわけです。

これに対してアングロゴールド・アシャンティ(AU)、ゴールドフィールズ(GFI)、ハーモニーの3社は比較的低評価に甘んじています。その理由はこれらの企業は南アフリカが本社だからです。

南アフリカは早くからゴールドが出ることで知られており、100年以上の社歴のある老舗産金会社が多く、ずっと生産を続けてきたため、いまは地底深くに降りていかないと金がありません。つまり簡単にアクセスできるところは取り尽くしてしまったのです。そのため、南アフリカの産金会社は一般に採掘コストが高く、したがって株式市場での評価も低いのです。

採掘コストの高い南アフリカの産金会社は株価の値動きが荒っぽく、金価格が下落する局面では南アフリカの産金会社はBUY & HOLDには向かないと言えるのです。

一方、採掘コストが安い優良企業は、株価の値動きがマイルドなので、高コスト企業と比較するとリスクは低いと言えるかもしれません。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)