「人生設計の基本公式」の使い方

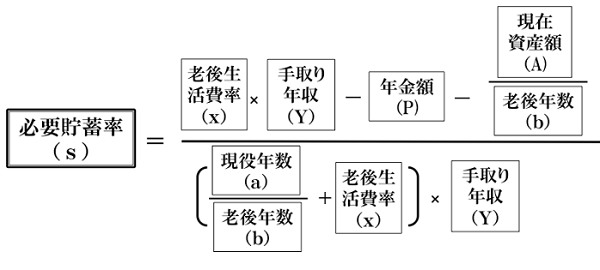

整理してみると、以下の図のような式で必要貯蓄率が求められます。

(図)人生設計の基本公式

入力する変数の意味を以下にまとめます。

- 手取り年収(Y)…将来の平均的な年収を想定した数字

- 老後生活費率(x)…老後支出が今後の現役の支出の何倍になるか(例:0.7)

- 年金額(P)…年金のような一定額の収入(年額で)

- 現在資産額(A)…現在持っている資産額を換金できる時価で

- 現役年数(a)…今後働こうと思っている年数

- 老後年数(b)…老後に想定される年数。平均余命プラス10年くらいで

以下使い方の要領を述べます。

手取り年収(Y)は、大まかな予想額を入れてみてください。この計算式は、将来を考えるためのものなので、あくまでも将来の「予想」の平均です。

この計算にあっては、「年収が増えても、減っても、同じ貯蓄率を守っておくと、これからの現役時代の平均的な支出額に対して、老後の支出可能額はバランスが取れるようになっている」と考えて、気楽に数字を置いてみてください。将来の現役時代・老後の支出額は稼ぎの額に応じて調整されます。

もちろん、現実の人生では、どのように働いて幾ら稼ぐかということは経済生活にとって重大事ですが、稼ぐ算段と努力はこの計算とは一応別問題です。

老後生活費率(x)は1より小さくなることが一般的です。家計調査で50代と70代の夫婦世帯の支出額を見ると、後者が前者の0.7倍くらいになっているので、「取りあえず0.7倍で計算してみて、結果を見て考える」というやり方でもいいでしょう。

生活コストの安い地域に移住して倍率を下げるような選択肢も人生設計としてはあり得ますが、「老後は安く暮らせるはずだ」と過信しないことが大切です。

年金額(P)の推定は、場合によってはなかなか骨が折れます。年金定期便を受け取っている場合には、将来の受給予想額をある程度具体的に予想できますし、企業の人事総務や年金担当の部署に聞くと年金額を具体的に予想することができます。こうした参考情報が得られない場合は、少し厳しめの数字を入れておいてください。「間違えるなら、無難な方向に」という心がけが、計画というものの一般の要諦です。

現在資産額(A)は、計画を考えている時点で持っている資産の換金できる時価価値を入れることが基本です。

ただし、この項目には、「退職金」、「遺産の相続」、「配偶者の稼ぎ」といった必要貯蓄率を下げる項目を反映させることができますし、「介護施設の入居費」、「子供の教育費」、「どうしても残したい遺産」といった必要貯蓄率を上げなければならない要素も反映させることができます。多くの要素の影響を反映させることができる点で、人生のさまざまなケースに対応する上で強力な項目です。

現役年数(a)と老後年数(b)は裏腹の関係にあります。前者を延ばすと、後者が縮むという関係なので、必要貯蓄率の計算結果に大きく影響します。「幾つまで働くか(働けるか)」は老後の人生設計を考える上で、おそらく最大の影響要因でしょう。

計算は電卓でもできます。もっとも、次に述べるように何度も計算のし直しができることにこの式の大きな価値があるので、表計算ソフトで計算できる仕組みを作っておいたり、計算用のサイトを利用したりすることが便利でしょう。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)