米国株式の回復ピッチに警戒感が強まるか?

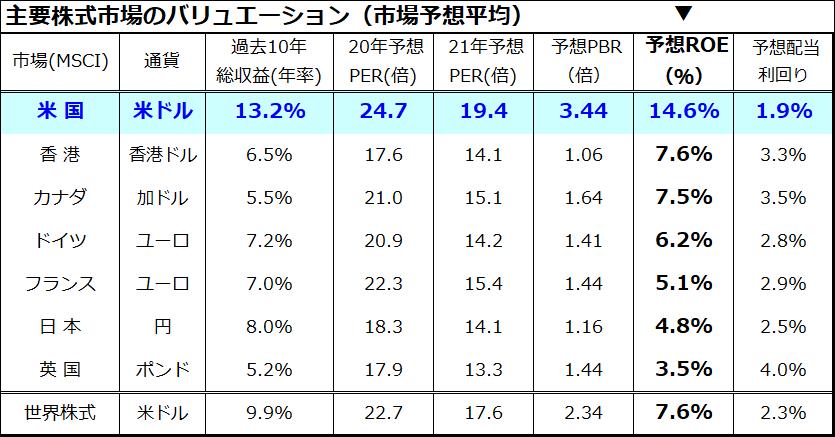

<図表4>米国株式のROEは高いがバリュエーションも高め

出所:Bloombergより楽天証券経済研究所作成(2020年6月24日)

第3の潜在的リスクは、米国株式の回復ピッチそのものに対する警戒感が広まることです。MSCI株価指数ベースでみた米国株式市場の予想PER(株価収益率)は2020年予想で約24.7倍、21年予想で約19.4倍に上昇しています(市場予想平均)。

過剰流動性と信用市場改善を背景にして株式リスクプレミアムの縮小が予想PERを拡大させてきました。「不況下の株高」とは、EPS(1株当り利益)が縮小あるいは低EPSでも株価が上昇する事象を言います。

大手IT企業群(ナスダック上位企業群)の高ROE(自己資本利益率)が牽引してきた相対的なバリュエーション上昇に警戒感が広まる可能性はあります。特に上述した第1の潜在的リスクが顕在化すると、「景気低迷の長期化不安」で株式リスクプレミアムが再拡大し、「予想EPS(業績見通し)×PER(株価収益率)」で試算される株価形成に市場の自信が揺らぐ場面はあるかもしれません。

景気回復が勢いを失っても、さらなる財政出動やFRB(米連邦準備制度理事会)の追加的緩和策が株式市場を支えるとの見方もあります。いずれにせよ、相場変動に備える投資戦略として「短期売買」はお勧めしません。資産運用の王道とされる3つのプリンシパル(原則)は「長期投資」、「分散投資」、「積立投資」と考えています。

資産運用には「コア・サテライト」と呼ばれる手法があります。コア(中核)部分は、iDeCo(個人型確定拠出年金)、NISA(少額投資非課税制度)、あるいは、つみたてNISAといった非課税制度の枠をできるだけ活用。リスク許容度に応じて株式部分は米国株式への長期投資をコアに据えたいと思います。

米国株式が大幅に下落した2月下旬から3月は「ドルコスト平均法」の効果が確認できた局面でした。株価が大きく下落した場面では、押し目買いや積み増しを優先する投資戦略が良いと思います。

相場の乱高下や悲観ムードに押されて売買するより、ここは「貯めながら増やす積立投資」がコアである米・一般投資家の常識に倣いたいと思います。米国株式への投資にあたっては「Stay Invested」と呼ばれる長期投資の姿勢が肝要と考えているからです。

投資対象の分散や時間分散で「コア部分」を整えた上で、サテライト部分(余裕資金)でセクター(業種)重点投資や個別銘柄投資を検討するのがベターだと考えています。

著者おすすめのバックナンバー

2020年6月19日:MMT期待vs感染第2波不安:世界株の行方は?

2020年6月12日:米ナスダック最高値更新と反落リスク。トランプ大統領の再選失敗は要警戒?2020年6月5日:東証マザーズが上がる理由と投資戦略。世界株高の背景に米中景気のサプライズ

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)