世界株式堅調の背景に業績見通し底入れ

米国を中心に世界株式が堅調である要因として、欧米の金融政策がハト派に転換したことに加え、1-3月をボトムに業績見通しが改善に向かうとの見方が広まってきたことが挙げられます。米アトランタ連銀が発表するGDPナウキャスト(目先の実質成長率見通し)は、一時+0.17%まで低下(3月12日)しましたが、3月下旬以降回復し、直近は+2.27%となっています(4月8日)。

1~3月期の米国の経済成長率は、大寒波や政府機関の一部閉鎖の影響もあり「ゼロ成長(もしくはマイナス成長)」入りを危惧させましたが、4月5日に発表された雇用統計(3月)が示した通り、個人消費を支える雇用情勢は米経済の底堅さを印象付けました。

米ゴールドマンサックスは10日、向こう4四半期の間に景気後退に陥る確率を(従来の「20%前後」から)「10%強」に引き下げました。また、年後半に向けた中国景気の底入れ期待を反映し、上海総合指数は年初来で約3割上昇し、52週高値を上抜けました。

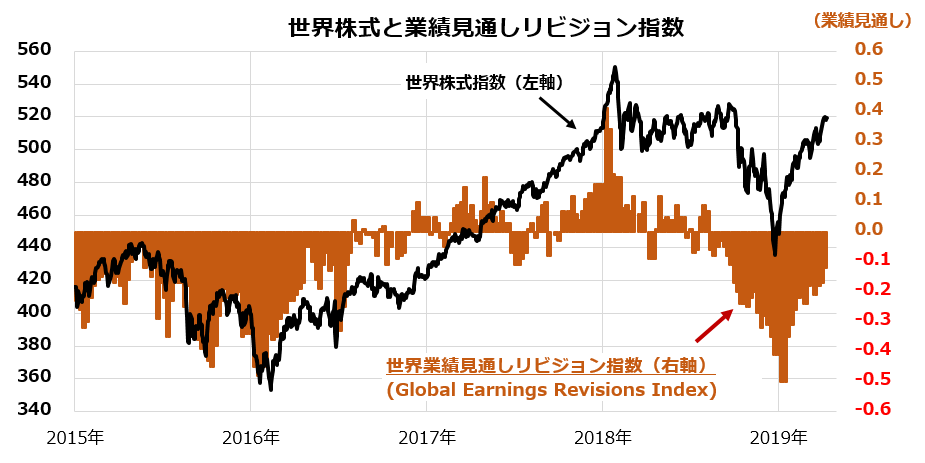

図表2は、世界株式と世界市場ベースの「業績見通しリビジョン(修正)指数」の動きを示したものです。米中貿易摩擦などの行方にいまだ警戒感は拭えませんが、マイナス幅(上方修正-下方修正)は縮小傾向で、昨秋以降の業績見通し下方修正が一巡しつつあることがわかります。

換言すると、景気後退や業績底割れを悲観した株価が、業績底入れを予見して回復に転じていると言うこと。「相場は常に将来を先読みしようとする」との特徴を象徴するかのようで注目したいと思います。投資家は、「悲観していたほど悪くならない」とのイメージを、今後発表される経済指標、決算発表、業績見通しで確認していくことになります。

図表2:業績見通しの底入れ感が世界株高の支え

*世界の業績見通しリビジョン指数=Citigroup Global Earnings Revisions Index

出所:Bloombergより楽天証券経済研究所作成(2015/1/1~2018/4/10)

手数料0円の東証上場ETFでグローバル投資

本稿では、投資コストを抑えながら米国など海外株式に分散投資できる方法を下記にご紹介します。楽天証券では現在、東証上場ETF(上場投資信託)のうち84銘柄に限り「売買手数料0円(無料)」のサービスを提供しています(4月10日時点)。

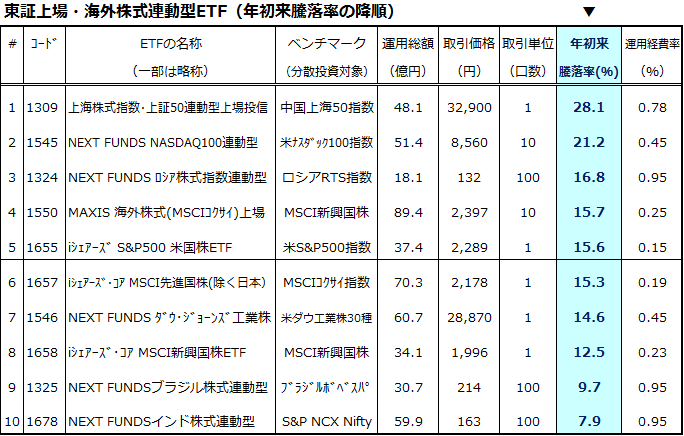

これらのうち、米国株式や海外株式のベンチマーク(株価指数)に連動を目指すETFで運用総額が10億円以上のファンドに絞り、年初来リターン(年初来騰落率)が高い順に一覧ました(図表3)。

年初来リターンが1位(+28.1%)なのは、中国上海50指数(円)に連動を目指すETF(1309)となっています。同ETFの取引単位は1口ですので、現在の最低投資金額(約定代金の目安)は3万2,900円前後となります。年初来リターンで2位(+21.2%)は、米ナスダック100指数(円)に連動を目指すETF(1545)です。同ETFの取引単位は10口のため、最低投資金額(約定金額の目安)は8万5,600円前後となります。

ベンチマーク(分散投資対象の市場)や運用経費率(信託報酬率)を比較検討した上で、時間分散や長期投資を心掛け、「投資コストを抑えたグローバル分散投資」を展開していきたいと思います。下記した東証上場ETFは、楽天証券では購入(買い)も売却(売り)も売買手数料が無料となっています。「手数料0円ETF」に関する詳細情報は下記にてご確認ください:

手数料0円ETF

図表3:手数料0円(無料)の東証上場ETF(参考例*)

出所:Bloombergより楽天証券経済研究所作成(2019/4/10)

▼もっと読む!著者おすすめのバックナンバー

2019年4月5日: どうなる?米中貿易交渉と中国関連株の行方

2019年3月29日: 配当貴族は輝きを増す?市場は景気後退入りを警戒

2019年3月22日: FOMCで金融相場を確認?日米で見直されるIPO銘柄

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)