先週の国内株市場ですが、週末8月18日(金)の日経平均終値は1万9,470円となり、19前週末終値(8月10日の1万9,729円)からは約259円の下落幅でした。前週の下落幅が223円ほどでしたので、2週にわたって200円以上の下落が続いたことになります。週足ベースでも4週連続の続落となっています。

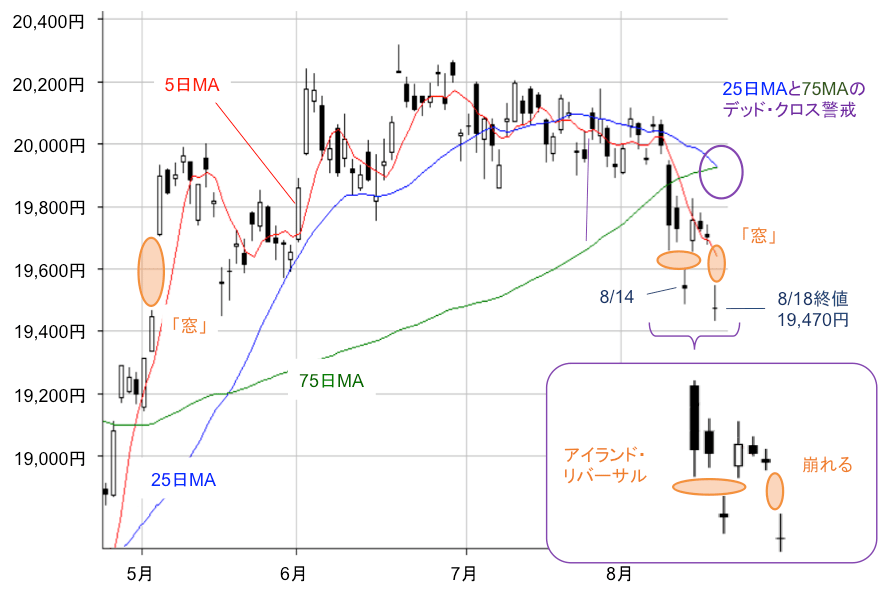

(図1)日経平均(日足)の動き (2017年8月18日取引終了時点)

まずは、上の図1で足元の動きを確認します。

先週の日経平均の値動きでポイントになるのは、週初の14日(月)と週末の18日(金)のローソク足です。両者共に前日のローソク足から「窓」を空けて下落し、ほぼ「十字線(始値と終値が同じ値段)」の形となっています。

とりわけ、最初の14日(月)の十字線ですが、翌15日(火)に今度は窓空けで反発したため、いわゆる「アイランド・リバーサル」の格好となりました(下の図2)。アイランド・リバーサルとは、窓空けによってローソク足が離れ小島のように取り残される形のことで、これが出現すると相場の天井や底を示すことが多いとされています。

そのためか、以降の16日(水)~17日(木)のローソク足は、5日移動平均線が意識される格好で、底打ち反発のきっかけをうかがうような値動きとなっていました。ところが、18日(金)に再び窓空けで下落してしまったことで、アイランド・リバーサルが崩れたことになります。よって、日経平均については反発を期待するシナリオよりも、下げ止まりや下値を探るシナリオの方が優位な印象です。

移動平均線に注目してみても、25日移動平均が75日移動平均線を下抜ける「デッド・クロス」になりそうな状況ですので、ここで踏ん張れるかが今週の焦点のひとつになります。

今週の予定を整理してみますと、地政学的イベント絡みでは、21日(月)から米韓合同軍事演習が始まるほか、25日(金)は北朝鮮の先軍節が控えています。金融政策イベント絡みでは、週末にカンザスシティー連銀主催の経済シンポジウムがワイオミング州ジャクソンホールで開催され、イエレンFRB議長やドラギECB総裁の講演に注目が集まります。さらに、足元では米国トランプ政権の運営や基盤が揺らいでいることもあり、株価材料となりそうなスケジュールからは、相場が下方向への意識を強めつつも様子見姿勢が強まりそうな雰囲気です。

もっとも、無難にイベントを通過すれば、安心感から株価の戻りを試す展開に転ずることが考えられますが、先ほどのアイランド・リバーサル崩れが反発への意欲を抑制してしまうかもしれません。

また、「窓」空けと言えば、5月のあたまに出現した大きな窓がありますが、足元の日経平均はこの大きな窓の中に位置しています。この窓の価格帯は、日経平均1万9,450円~1万9,700円ぐらいの水準ですが、この価格帯での取引はあまり多くないこともあり、仮に、今週下げ止まりを見せたとしても、この範囲内での推移にとどまる可能性が高そうです。

日経平均が動きにくい中、他の指数の状況についても簡単にチェックしてみます。まずはTOPIXです(下の図2)。

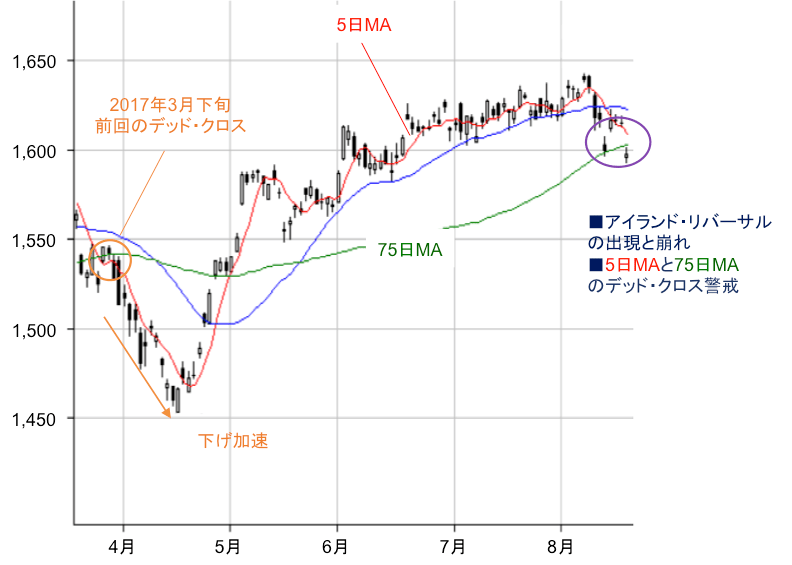

(図2)TOPIX(日足)の動き (2017年8月18日取引終了時点)

TOPIXも日経平均と同様に、アイランド・リバーサル崩れとなっています。こちらは、18日(金)のローソク足が75日移動平均線を下抜けてしまいました。また、移動平均線についても、5日移動平均線が75日移動平均線を下抜ける「デッド・クロス」になりそうな状況です。これまで日経平均に比べて比較的堅調に推移してきたTOPIXですが、さすがに微妙になってきました。

3月下旬から4月下旬にかけての下落局面では、株価の75日移動平均線下抜けと、5日移動平均線と75日移動平均線のデッド・クロスが出現して以降に下げ足が加速していたこともあり、注意が必要です。

次にマザーズ指数です。

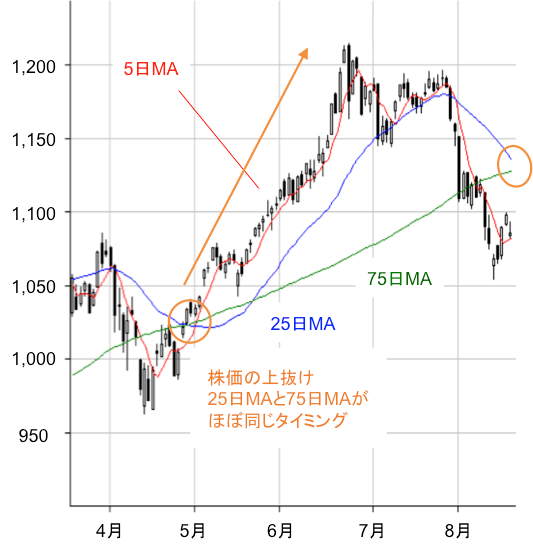

(図3)マザーズ指数(日足)の動き (2017年8月18日取引終了時点)

マザーズ指数は14日(月)の下落を境にして一応反発を見せています。5日移動平均線がサポートになっている格好です。25日移動平均線と75日移動平均線のデッド・クロスしそうなのが気になるところですが、前回の下げ止まりから反発した局面(4月中旬~5月あたま)のように、デッド・クロスが出現しても、株価が順調に75日移動平均線まで戻すことができれば、あまり気にしなくても良いのかもしれません。

ただし、前回は株価が75日移動平均線を上抜けたタイミングは、ほぼ同時に25日移動平均線を上抜けたタイミングでもありました。今回は、先にデッド・クロスが出現してしまう可能性が高く、となると、株価は先に25日移動平均線を上抜けた後に75日移動平均線を上抜けるといった具合に、上値トライのハードルが2つに増えることになるため、前回のような本格反発はすぐには期待できないかもしれません。

株価の75日移動平均線までの戻りの速さがポイントになりそうです。

そして、最後に日経JASDAQ平均です。

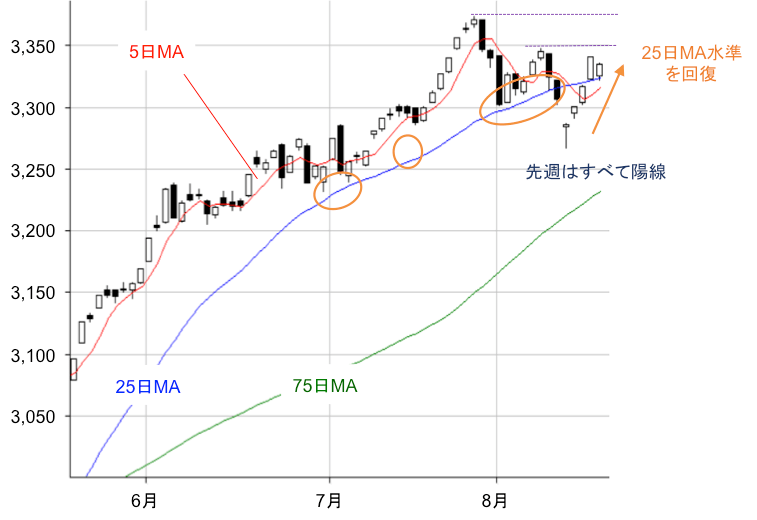

(図4)日経JASDAQ平均(日足)の動き (2017年8月18日取引終了時点)

日経JASDAQ平均は、これまで紹介した指数たちと雰囲気がやや異なり、上昇基調を保っているように見えます。先週のローソク足は全て陽線であるほか、株価も25日移動平均線水準を回復しています。

今週のポイントは5日移動平均線が25日移動平均線を上抜けるゴールデン・クロスを達成できるかと、株価が直近高値を更新できるかになります。

もちろん、これまでマザーズやJASDAQなどの新興株市場が日経平均やTOPIXなどの主力株市場よりも優位な状況だったのは、主力株市場が「上値が重たいものの、値崩れしない」展開が続いていたことが背景にありました。今後、主力株の下げ幅が大きくなれば、市場全体のリスクオフが広がり、新興株市場へも影響が出始めるため、新興株市場が堅調さを保てるかどうかが、市場全体のムードを測るバロメーターになっていると言えそうです。

![[動画で解説]日銀、12月利上げへの準備進める~10月「主な意見」でここまで分かる~](https://m-rakuten.ismcdn.jp/mwimgs/8/6/498m/img_86a553b9b7b1414e097c04666bbf745b97077.jpg)

![[動画で解説]トランプ2.0で退場を迫られそうな人の特徴(吉田 哲)](https://m-rakuten.ismcdn.jp/mwimgs/1/8/498m/img_187bb160d07a9e42a994f631d324e5f856871.jpg)

![[動画で解説]米国株最高値の裏に、5つのトランプ・リスク(窪田 真之)](https://m-rakuten.ismcdn.jp/mwimgs/8/7/498m/img_87e1489c5344018fcc304b5d65fe09da43349.jpg)

![[動画で解説]銘柄レポート:スーパー・マイクロ・コンピューター(NASDAQから10K提出期限延長の承認を得る必要がある)](https://m-rakuten.ismcdn.jp/mwimgs/3/9/498m/img_39f7e5c7ac86401ea69f3be820f888f797328.jpg)

![[今週の株式市場]イベント満載の今週で相場の方向性が決まる?~株価の「波」で考える今後のシナリオ~](https://m-rakuten.ismcdn.jp/mwimgs/1/5/356m/img_153ff688ed25288cbf3894967228ba9640935.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/160m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)