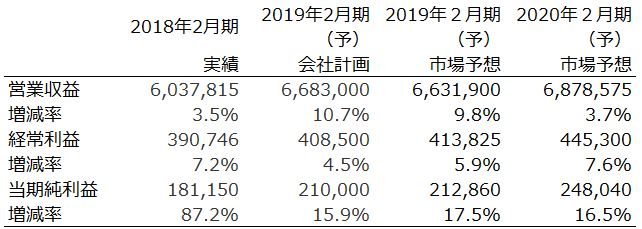

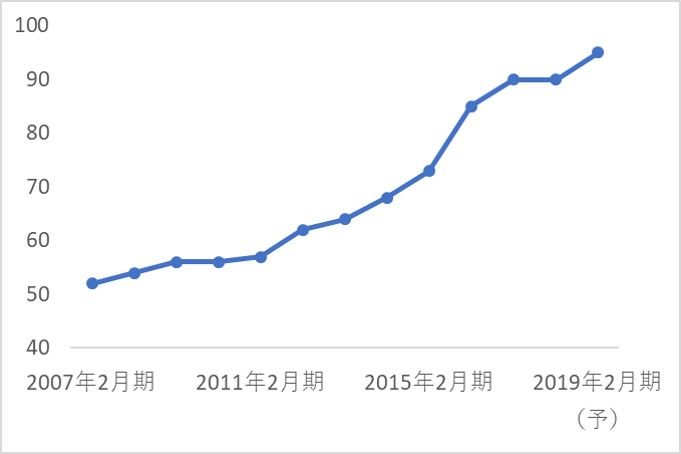

19年2月期の経常利益は8期連続で最高益を更新する見通し。配当性向は約4割

セブン&アイHDの2019年2月期連結経常利益は、国内コンビニ事業の安定推移と海外コンビ二事業の拡大などにより、8期連続で最高益を更新する見通しです。通期の配当は95円が計画されており、配当性向は約4割となる見込みです。会社側は配当性向4割の方針を示しており、今後も利益拡大に伴い配当金は増えるでしょう。2020年2月期は、2019年10月からの消費増税が警戒されますが、持ち帰りが中心の同社の場合は軽減税率が適用されると考えられます。詳細は2018年10月17日のレポート(消費セクターの年末テーマは「軽減税率」。スーパー、コンビニ、フードデリバリーは悪材料を乗り越える?)に記載しています。

<セブン&アイHDの連結業績推移>単位:百万円

市場予想はアイフィス(10月18日現在)

<セブン&アイHDの通期配当推移>単位:円

考えられるリスク

セブン&アイHDの将来的なリスクは、国内コンビニ市場の飽和及びフランチャイズオーナーの人材不足による出店余地の減少です。国内コンビニ市場は将来的には店舗数が頭打ちになり、また、フランチャイズオーナーの高齢化も進んでいくとみられます。

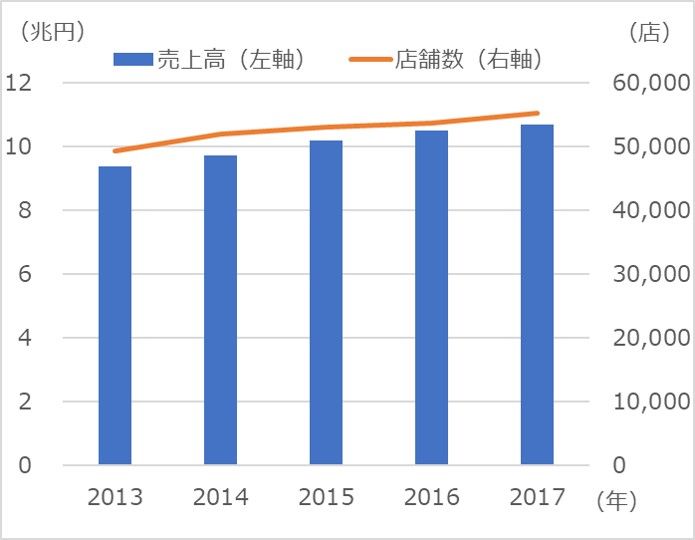

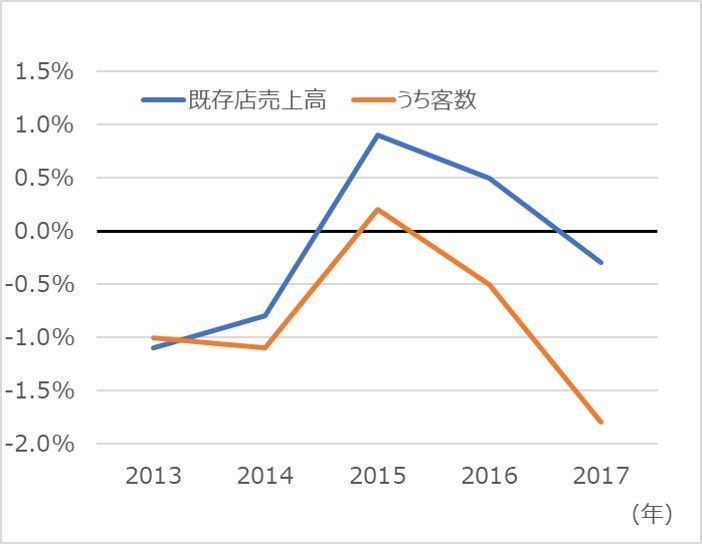

コンビニ市場は緩やかに拡大していますが、飽和感も警戒する必要もあります。日本フランチャイズチェーン協会によると、2017年のコンビニの売上高は約11兆円(前年比1.8%増)となりました。既存店売上高は低迷傾向にあり、特に客数の減少が目立っています。

<コンビニ市場の規模推移>

作成:楽天証券

※店舗数はその年の12月末時点

<コンビニの既存店売上高と客数の前年同月比推移>

作成:楽天証券

足元では、セブン-イレブン・ジャパンがフランチャイズに対するチャージ率を1%特別に割り引くなど、出店がこれまでよりも難航している様子も見せています。したがって、セブン&アイHDは、本格的に国内コンビニ市場が低迷する前に、海外コンビニ市場を育成する必要があります。

ただ、ITを活用した次世代サプライチェーン、次世代店舗開発が進めば、将来的に店舗を展開するコストを大きく下げられる可能性があります。例えば、セブン-イレブン・ジャパンでは、一部店舗での検品作業に電子タグを導入しました。これによって1日当たりの作業時間が170分から70分に短縮できる見込みです。また、三井物産(8031)と共同でAIを取り入れたコンビニの開発を進めるとも発表しています。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)