中長期投資で、セブン&アイHD(3382)に投資妙味があると考えています。理由は以下3点です。

- 国内コンビニでは他社がまねしがたいビジネスモデルを築いている

- 海外コンビニ事業の成長が期待できる

- 2019年2月期の経常利益は8期連続で最高益を更新する見通し。配当性向は約4割

国内コンビニでは他社がまねしがたいビジネスモデルを築いている

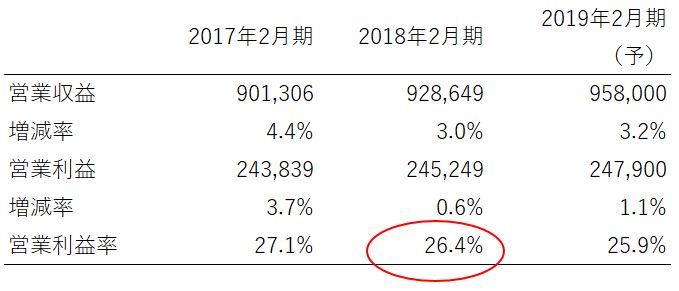

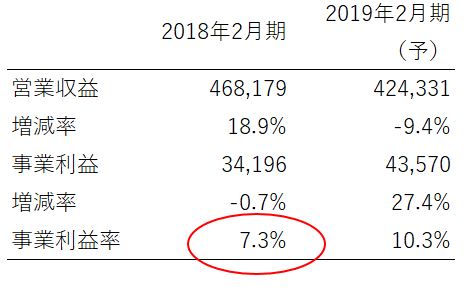

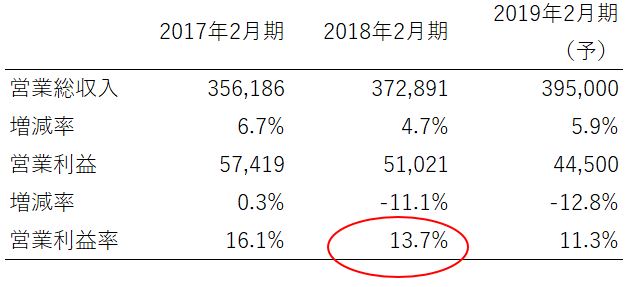

セブン-イレブン・ジャパンは収益性の高いビジネスモデルを築いており、競合であるユニー・ファミリーマートHD(8028)、ローソン(2651)と比べて高い利益率を実現しています。2018年2月期における国内コンビニ事業の営業利益率は26.4%であり、ファミリーマート単体の7.3%(※事業利益率)、ローソン単体の13.7%を大きく上回っています。

<セブン&アイHDの国内コンビニエンスストア事業業績>単位:百万円

<ファミリーマート単体の業績>単位:百万円

<ローソン単体の業績>単位:百万円

出所:会社資料より楽天証券作成

収益性の高いビジネスモデルは主に以下2点で成り立っています。

(1) 高い日販

(2) フランチャイズ形態

(1) 高い日販

セブン-イレブン・ジャパンの平均日販(店舗が1日で稼ぐ売上高)は他のコンビニを常に上回っています。2018年2月期における全店平均日販は、セブン-イレブン・ジャパンが65万3千円、ファミリーマートが52万円、ローソンの国内コンビニが53万6千円でした。

日販が高い主な理由は3つあります。

a. 先行者メリット

b. 商品開発力

c. サプライチェーン

a.先行者メリット

コンビニのようなリアル店舗で販売力を高めるためには、街自体の人口が多く、かつ人通りの多い場所を確保することが極めて重要です。この点、セブン-イレブン・ジャパンは競合よりも早くに出店を開始し(※)、その後もスピーディに規模拡大を進めました。出店するほど店舗ごとのデータが蓄積されるため、どのような立地に店舗を集中的に出店すべきかといった戦略を効率的に練られるようになったと考えられます。

※第一号店オープン時期

セブン-イレブン・ジャパン

…1974年5月 豊洲に第1号店オープンファミリーマート

…1978年8月 加盟店募集によるフランチャイズ1号店が千葉県船橋市にオープンローソン

…1975年6月 大阪府豊中市南桜塚に第1号店、同年9月にフランチャイズ1号店となる桃山店オープン

b.商品開発力

日販の高さには、商品開発力の高さも寄与しています。業界トップのセブン-イレブン・ジャパンには原材料調達力がありますが、それだけではなく、食品メーカーなどと連携して高品質な商品開発をしています。例えば、高い品質をうたうプライベートブランドの「セブンプレミアム」は、女性の社会進出や高齢化、健康志向の観点から商品を開発しており、ニーズに迅速に対応するために、毎年既存商品の半分をリニューアルしています。

また、セブン-イレブンのおにぎりやお弁当、サンドイッチでは保存料が不使用ですが、「セブンプレミアム」では食品添加物の一種である乳化剤などの不使用も進めています。

c.サプライチェーン

強固なサプライチェーンも日販を支えています。開発された商品の多くは、セブン-イレブン・ジャパン専用の原料で、専用のレシピを通じ、専用の設備で製造されます。専用の設備を導入したセブン-イレブン・ジャパンの専用工場は、日本全国に164カ所あり(2018年2月現在)、これが商品の高い品質を実現させています。

その後、商品は共同配送センターから店舗へ納品されますが、出店立地自体がこのサプライチェーンを考慮して決められたものであるため、納品は効率的に行われます。店舗からの発注データを工場と共同配送センターと共有していることも、短時間の納品に寄与しています。

なお、足元では、ユニー・ファミリーマートHDが親会社の伊藤忠商事(8001)と、ローソンが三菱商事(8058)と、コンビニ向けの原料調達やサプライチェーンの効率化を進めようとしていますが、2社にとってはセブン-イレブン・ジャパン並みの効率化を図れるかどうか、そして、高い商品開発力を実現できるかどうかが焦点となります。

(2) フランチャイズ形態

コンビニ業態は、フランチャイズ契約をした店舗から、加盟金のほか、店舗の売上総利益に対するチャージ料を得ています。一方、店舗の人件費は基本的に負担しないので、リスクを過度に負うことなく収益を着実に得られるビジネスモデルと言えます。

海外コンビニの成長が期待できる

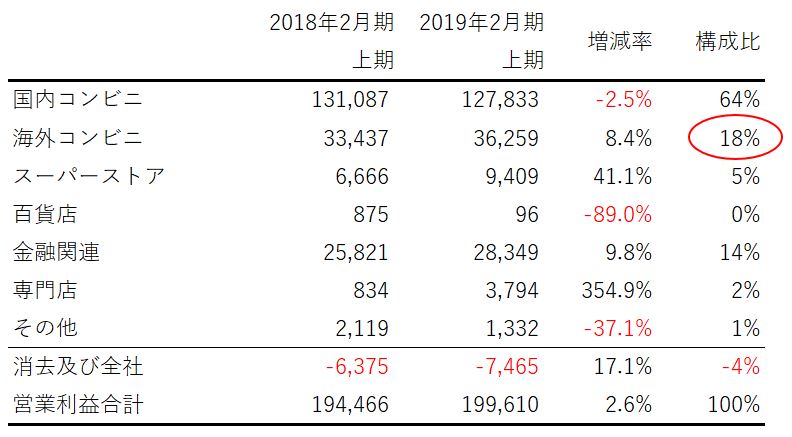

セブン&アイHDは海外に着実に進出できており、他の2社と比べて利益構成比も高いです。2019年2月期上期におけるセブン&アイHDの海外コンビニの営業利益構成比は約18%に上ります。ユニー・ファミリーマートHDでは、台湾ファミリーマートの事業利益構成比が9%となっています。

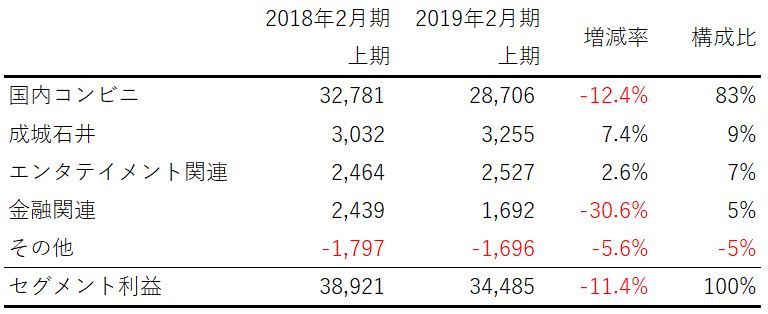

<セブン&アイHDのセグメント別営業利益>単位:百万円

<ユニー・ファミリーマートHDの事業利益>単位:百万円

<ローソンのセグメント利益>単位:百万円

セブン&アイHDの海外コンビニ事業の営業利益は主に米国からもたらされています。2005年11月に米国の7-Eleven,Inc.を完全子会社化した後、中小コンビニの買収を続けており、米国の2019年2月期店舗数は8,994店舗まで拡大しています(日本は2万596店)。米国での市場シェア自体は一割に満たないとみられますが、市場が寡占化していないため、首位のポジションにあると考えられます。

同社では、米国店舗のフードの品質を改善する取り組みを展開しており、米国の収益性は今後も拡大する余地があります。

なお、セブン&アイHD傘下には、国内外コンビニエンスストアだけではなく、スーパーストアや百貨店もあります。これらは構造改革中の事業で、スーパーストアはイトーヨーカ堂やヨークベニマル、百貨店はそごう・西武を指します。これらの事業では不採算店舗の閉店を続け、出店抑制の方向に動いていることから、長期的には収益性が改善するとみられます。

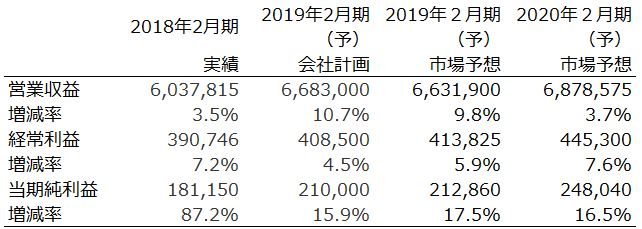

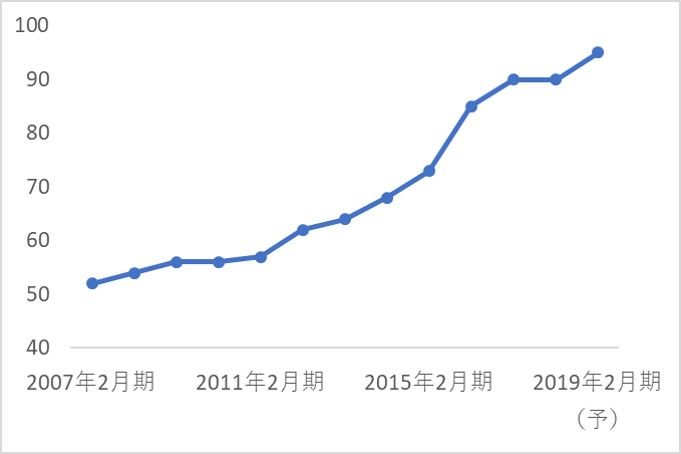

19年2月期の経常利益は8期連続で最高益を更新する見通し。配当性向は約4割

セブン&アイHDの2019年2月期連結経常利益は、国内コンビニ事業の安定推移と海外コンビ二事業の拡大などにより、8期連続で最高益を更新する見通しです。通期の配当は95円が計画されており、配当性向は約4割となる見込みです。会社側は配当性向4割の方針を示しており、今後も利益拡大に伴い配当金は増えるでしょう。2020年2月期は、2019年10月からの消費増税が警戒されますが、持ち帰りが中心の同社の場合は軽減税率が適用されると考えられます。詳細は2018年10月17日のレポート(消費セクターの年末テーマは「軽減税率」。スーパー、コンビニ、フードデリバリーは悪材料を乗り越える?)に記載しています。

<セブン&アイHDの連結業績推移>単位:百万円

市場予想はアイフィス(10月18日現在)

<セブン&アイHDの通期配当推移>単位:円

考えられるリスク

セブン&アイHDの将来的なリスクは、国内コンビニ市場の飽和及びフランチャイズオーナーの人材不足による出店余地の減少です。国内コンビニ市場は将来的には店舗数が頭打ちになり、また、フランチャイズオーナーの高齢化も進んでいくとみられます。

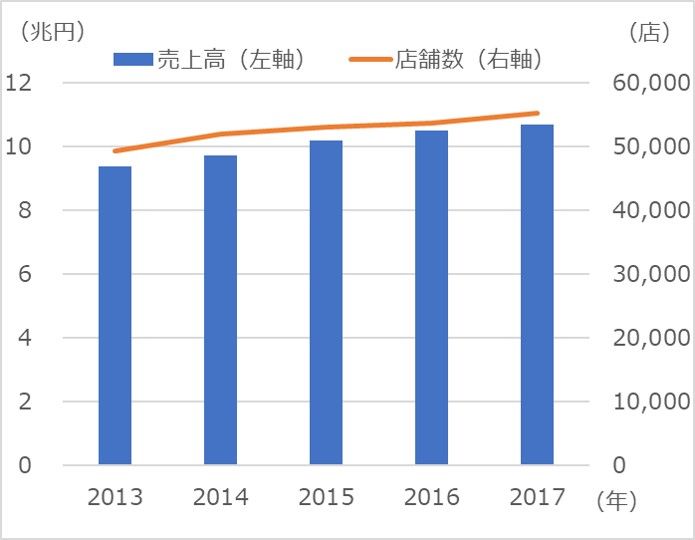

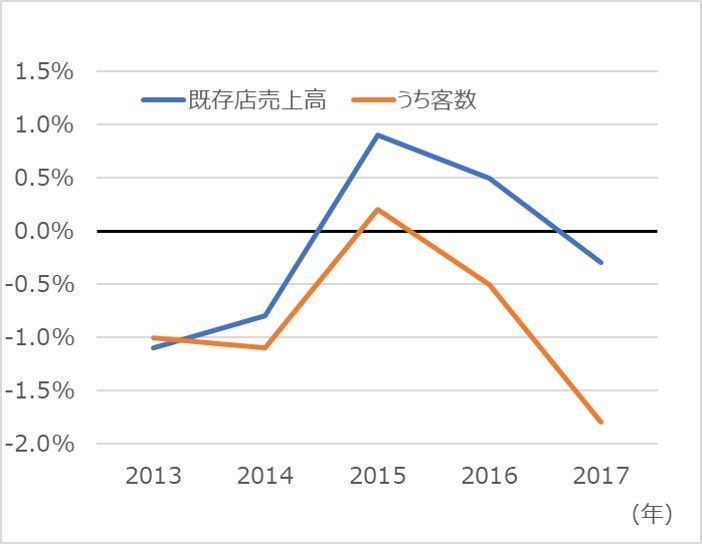

コンビニ市場は緩やかに拡大していますが、飽和感も警戒する必要もあります。日本フランチャイズチェーン協会によると、2017年のコンビニの売上高は約11兆円(前年比1.8%増)となりました。既存店売上高は低迷傾向にあり、特に客数の減少が目立っています。

<コンビニ市場の規模推移>

作成:楽天証券

※店舗数はその年の12月末時点

<コンビニの既存店売上高と客数の前年同月比推移>

作成:楽天証券

足元では、セブン-イレブン・ジャパンがフランチャイズに対するチャージ率を1%特別に割り引くなど、出店がこれまでよりも難航している様子も見せています。したがって、セブン&アイHDは、本格的に国内コンビニ市場が低迷する前に、海外コンビニ市場を育成する必要があります。

ただ、ITを活用した次世代サプライチェーン、次世代店舗開発が進めば、将来的に店舗を展開するコストを大きく下げられる可能性があります。例えば、セブン-イレブン・ジャパンでは、一部店舗での検品作業に電子タグを導入しました。これによって1日当たりの作業時間が170分から70分に短縮できる見込みです。また、三井物産(8031)と共同でAIを取り入れたコンビニの開発を進めるとも発表しています。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。