先週末10月12日(金)の日経平均は2万2,674円で取引を終えました。前週末終値(2万3,783円)からは1,089円安と大きく下げ、週足ベースでも2週続けての下落です。

国内企業の決算シーズン本格化を目前にして、株式市場はにわかに荒れ模様となってしまったわけですが、今回の株価急落が「一時的でやや行き過ぎの株価調整」なのか、はたまた「相場の潮目の変化」なのか、市場の見方がまとまるにはもう少し時間が欲しいところです。そこで、テクニカル分析の視点から足元の状況の整理と、そのヒントになりそうなものを探っていきたいと思います。

いつもの通り、最初は日足チャートから確認します(下の図1)

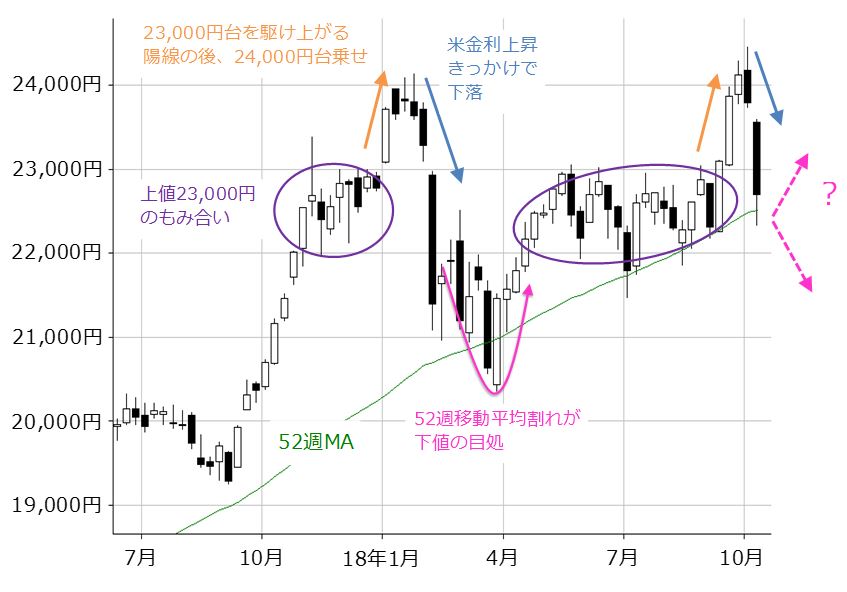

■(図1)日経平均(日足)の動き(2018年10月12日取引終了時点)

まずは値動きの振り返りです。連休明けのため4営業日となった先週の日経平均は、週初の取引から「窓」空けの下落でスタートし、25日移動平均線を下値のサポートとする陰線が2本続く軟調な展開でした。

そして、前日比で915円安となった11日(木)の取引では、再び「窓」を空けて株価水準がもう1段階引き下げられ、さらに、2万3,000円や75日移動平均線といった節目も下抜けてしまいました。

ただ、週末の12日(金)は、取引時間中に株価がプラス圏に切り返したほか、わずかに届かなかったものの、75日移動平均線の水準まで値を戻し、前日比103円高で終えています。とりわけ、この日は前晩の米国株が大幅続落だった流れを受けて、日本株も下値を拡大するのではと警戒されていただけに、多少なりとも反発できたことは意味深いと言えます。

結局、先週の下落基調によって、9月7日を起点にした上昇分をほぼ打ち消す格好となりました。細かく言えば、2,276円上昇し、2,125円の下落です。その一方で、75日移動平均線水準まで値を戻したことや、下値の切上げ傾向が維持されているために、短期的には明確に売り崩されている印象はなく、「急落は一時的で、ひとまず一服したのかも」と考えることができます。

次に、中長期的な視点ではどうでしょうか? 週足チャートで見てみます(下の図2)。

■(図2)日経平均(週足)の動き(2018年10月12日取引終了時点)

10月に入り、終値ベースでも日経平均は年初来高値を更新しました。今年に入って日経平均の2万4,000円台乗せは1月以来、今回で2回目になりますが、実は、前回の時と今回で状況が似ている点がいくつかあります。

具体的には、(1)2万3,000円台を上値抵抗となるもみ合いがしばらく続いていたこと、(2)週足チャートで2万3,000円台を駆け上がる大きな陽線が出現した後に2万4,000円台乗せを達成したこと、(3)その後、米国の長期金利上昇をきっかけに株価が下落に転じたこと、などです。

そして、今回も前回のパターン通りに進むのであれば、この後は52週移動平均線がサポートとなって株価が反発していくというシナリオが描けます。

そもそも、先週の株価下落は先ほども触れたような米金利上昇をはじめ、米中摩擦への警戒などが主な要因として受け止められていますが、これらは以前から警戒されていた材料であり、特に目新しいものではありません。

にもかかわらず、「何故このタイミングでここまで下げ幅が大きくなってしまったのか?」というモヤモヤ感が醸し出されている点が今後の見通し判断を迷わせています。

下げ幅が大きくなった理由としては、最近になって楽観視されていたリスク材料を再認識し始めたことに加え、先週末のオプション・mini先物取引のSQに絡む思惑や、アルゴ取引などの機械的な売りが加速したことなどが挙げられますが、楽観ムードが急激に冷え込んだことは事実であり、「このまま順調に株価が戻せるのか?」、「相場の潮目が変わったのではないか?」という思いを拭い去る自信を取り戻せるかが今週の焦点になります。

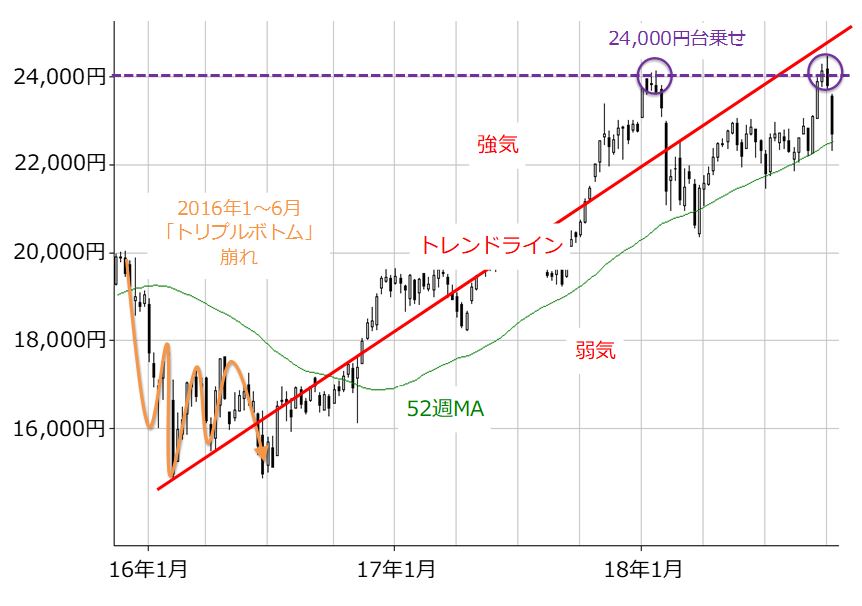

■(図3)日経平均(週足)の動き その2(2018年10月12日取引終了時点)

そこで、もう少し長い期間の週足チャートを見てみます(上の図3)。これまでに何度か紹介したように、長い期間の日経平均は、2016年初旬の「トリプルボトム崩れ」を起点としたトレンドラインを挟んで強気と弱気を繰り返しながら上昇してきました。

この流れに沿って眺めてみると、前回の2万4,000円台乗せは強気のところで達成され、今回は弱気から中立のトレンドライン復帰のところで達成されていることが分かります。今回の2万4,000円台乗せは、株価上昇の過熱感がない中で迎えた調整と捉えれば、下落は限定的となり、52週移動平均線がサポートとして機能する可能性は高そうです。

であるならば、「どこまで株価は戻せるか?」が次の段階のポイントになります。とはいえ、今回の株価下落が既視感のある不安材料であることと、その不安材料への懸念が後退したわけではないだけに、株価反発の勢いはムードの改善度合いに左右されそうです。

そのムードについては、話を日足ベースに戻して、エンベロープで見て行きます(下の図4)。

■(図4)日経平均(日足)のエンベロープ(2018年10月12日取引終了時点)

前回もエンベロープを紹介しましたが、これまでのメインシナリオは、「日経平均が昨年の9月〜11月に見せた上昇局面と同じように、+3%と+6%の範囲内を往来しながら上昇できるか」というものでした。

ただし、先週の下落によって、日経平均は一気に▲3%〜▲6%の弱気ゾーンに足を踏み入れており、従来のシナリオが成り立たなくなったほか、エンベロープでもムードの悪化が読み取れます。

今後の株価が中心線である25日移動平均線(25日MA)と、▲6%のどちらへ向かうのかのムード見極めが注目されますが、週末の日経平均先物は2万2,570円で取引を終えているため、やや慎重なスタートで迎えそうです。そのため、サポートとして意識される75日移動平均線や52週移動平均線をいきなり下回る格好になりますが、早期に回復できるかがカギとなります。

さらに、中国ではGDP等の経済指標の発表が控えているほか、米国ではFOMC議事要旨や為替報告書が公表されるなど、多くのイベントが予定されていることもあって、相場が落ち着きづらいと思われます。したがって、株価急落の発端となった米金利動向と、本格化する日米企業の決算動向による個別物色が良い流れを作れるかがカギになります。

今のところ、企業決算は日米ともに良好なものが見込まれています。下の図5は、週足のNYダウと予想PER(予想ベース)の推移です。

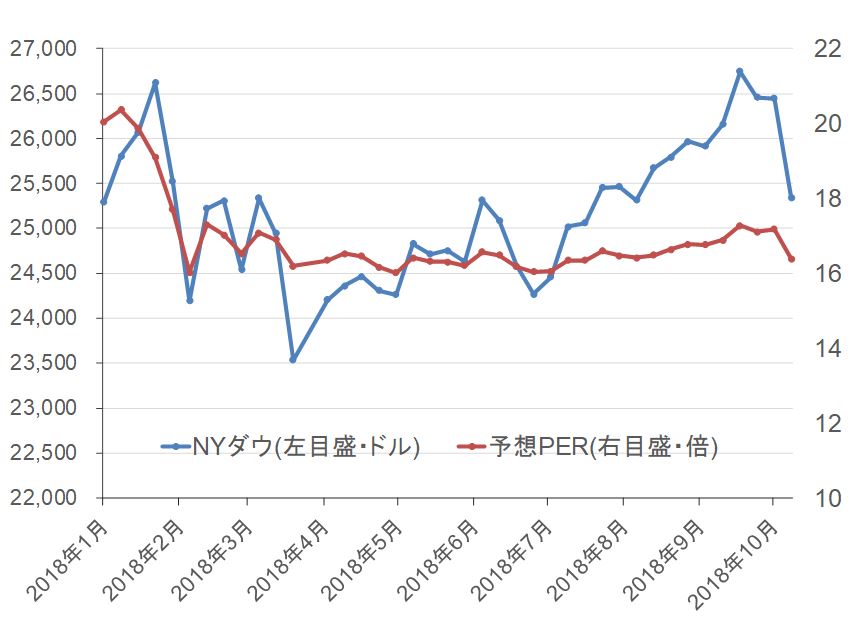

■(図5)NYダウ(週足)と予想PER

NYダウのPERは年初に20倍を超える高水準だったのですが、その後は低下して行きました。足元でも概ね16〜17倍台での推移が続いていますが、NYダウは上昇基調をたどっています。

PERは株価÷EPS(1株あたり利益)で計算されるため、株価が上昇してもPERが上がらないということは、EPSの増加が見込まれていることを意味しています。つまり、米国企業の「稼ぐ力」への期待が高いことを意味しています。

ただし、米国企業の「稼ぐ力」の多くは、いわゆるトランプ減税効果が大きく、来年以降はその貢献度が剥落します。さらに、米中摩擦や金利動向が業績に悪影響を及ぼす懸念もあるため、EPSの低下が見込まれ、現在16倍台のPERが許容できなくなれば、いずれ株価は下落していく可能性があります。

直近までの日本株上昇は、米国株と比較した出遅れ修正の面がありましたが、キャッチアップの目標である米国株が失速してしまえば日本株も上昇しにくくなります。

足元では、先週の株価下落が急角度だったため、ある程度の株価の戻りは想定されますが、中長期的には「相場の潮目が変わるかもしれない」時期がジワリと近づいているのかもしれません。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[今週の日経平均]最高値更新!日経平均とTOPIXはどこまで上を目指せる?~「相場の勢い」と「買い材料」~](https://m-rakuten.ismcdn.jp/mwimgs/0/1/356m/img_0140eebbe8b4844ce63465a11f41881234066.jpg)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/e/1/356m/img_e1db9e5b5292bd5d8b3ae76c8da34e7f34002.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)