「トルコショック」で鮮明となった新興国通貨のぜい弱性

2018年の夏は、新興国市場に大きな下押し圧力がかかりました。

特に、「トルコショック」と呼ばれたトルコ通貨危機では、米国の利上げ傾向とドル高を受け、弱含んでいたトルコの通貨リラの対米ドル相場が、米国との政治的対立を契機に、8月10日には1日に約2割も急落する事態となりました。

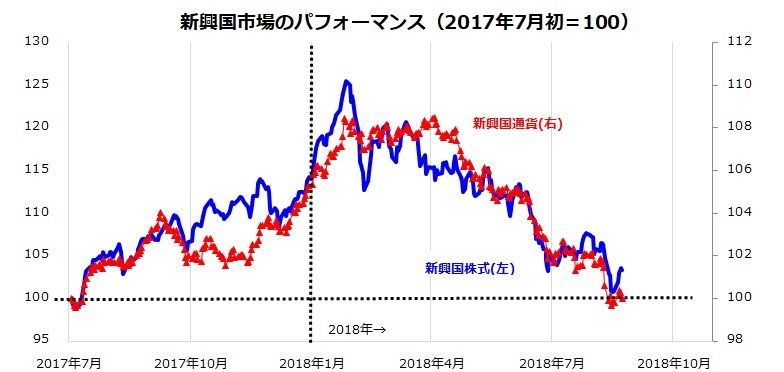

こうした新興国市場の混乱は、市場にメキシコ通貨危機(1994年)やアジア通貨危機(1997年)の再来を連想させ、新興国市場の株式や通貨は総じて下落に追い込まれました(図表1)。

図表1:新興国の株式と通貨は大きく下落

注:新興国通貨=MSCI Emerging Markets Currency Index

出所: Bloombergのデータより楽天証券経済研究所作成(2018年8月22日)

米金利の上昇傾向で新興国のドル建て債務拡大に要注意

トルコなど「高金利(高利回り)国」の通貨下落には、米国の金融政策正常化と新興国のファンダメンタルズ(経済の基礎的条件)がぜい弱であることが背景となっています。

米国で今後も利上げが続くなら、高金利国の通貨が一段の売りにさらされる可能性も否定できません。

また、米国金利と米ドルの上昇が続けば、新興国の国債(ソブリン債)や社債の現地通貨建て債務が増加し、信用不安(債務不履行リスク)が高まる事態も憂慮されます。

特に、トルコのエルドアン大統領とトランプ米大統領が対決色を強める事態となれば、新興国への投資を検討する上で見過ごせない「政治リスク」の悪化も見過ごせません。

「高金利通貨」の裏にある経済実態のぜい弱性に要注意

新興国の多くは、リーマンショック(2008年)以降の、先進国における金融緩和(低金利)環境で対外債務を増加させ、国によってはバラマキ的な支出拡大で財政収支が悪化。景気回復で個人消費が増加すると、経常収支の赤字が拡大する国が増えてきました。

先進国金利が低位安定を続け、世界景気が順調であった環境下では、新興国のファンダメンタルズのぜい弱性も顕在化しませんでした。

ところが、米国で金融政策の正常化が進み、2015年12月から政策金利を7回引き上げ、為替が米ドル高傾向となると、新興国のドル建て債務の負担は増加します。

また、通貨安が進むと、インフレ(輸入物価高騰)や外貨建て債務の返済負担がさらに増大します。

図表2は、主な新興国通貨の対円相場について、「年初来騰落率」を降順に表示したもので、「財政収支÷GDP(国内総生産)」「経常収支÷GDP」「外貨準備高÷経常赤字(倍率)」を一覧にして比較しました(IMF[国際通貨基金]による2018年見通し)。

図表2:新興国市場の通貨下落率とファンメンタルズ比較

図表2が示す通り、トルコやアルゼンチン通貨の年初来下落率は約4割となっています。その要因は、両国の「経常赤字に対する外貨準備高の倍率」が著しく低いことです。

このことは、海外からの資本流入に依存しやすい経常赤字に目をつけた投機筋の、売り(ショート)に対抗する為替介入余力が乏しい状況を示しています。ファンダメンタルズ面の弱点につけ込み、もうけようとする短期マネーが、新興国市場の下落を加速させやすい状況に注意が必要です。

また、通貨下落そのものが経済実態を一段と悪化させ、「スタグフレーション」(不況下の物価上昇加速)に落ち込む可能性が高まり、さらなる通貨下落につながるリスクもあります。

ファンダメンタルズ面のぜい弱さが目立つ、アルゼンチン、ブラジル、南アフリカの通貨下落率が大きくなっている点に要注意です。

一方、経常収支が黒字もしくは「外貨準備高÷経常赤字」が比較的高い国の通貨がしっかりしている点に注目です。

資産運用においては「新興国リスク」の取り過ぎに要注意

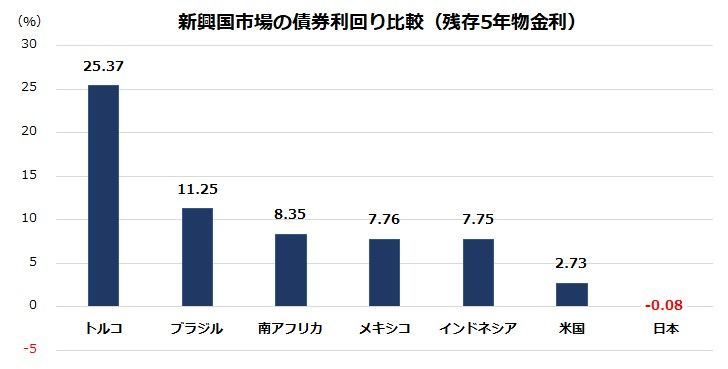

新興国市場には、高金利債券(現地通貨建てやドル建ての高利回り債券)が多くあります。利回りだけで見ると魅力が高そうですが、「高い利回り=信用力が低い=リスクが高い」とみる方が無難です。

具体的には、

(1)対外債務(借入金)への依存度が高い

(2)インフレ率が高く経常収支の赤字が大きい

(3)外貨準備が少なく投機筋の通貨売り圧力に対する耐性が弱い

(4)市場環境の変化次第で流動性が低くなる

といったリスクを反映して利回りが高い(=利回りが高くないと投資家が買わない債券)、との認識が必要と思われます。

世界経済が順調で、先進国の金利が低位で安定している環境では、成長期待の強い新興国の高利回り債券に対する需要は堅調に推移していました。

ただ、

(1)米国が追加利上げを実施して米債利回りが上昇する

(2)貿易紛争の激化で世界景気に下押しリスクが高まる

(3)商品市況(新興国の主要産業である一次産品)が軟調となる

といった環境変化がリスク要因となり、一部新興国の株式、債券、通貨に、売り圧力が高まりやすくなりました。資産運用の中で新興国投資部分が過剰とならないよう、バランスのとれた国際分散投資を実践したいと思います。

図表3:新興国債券の金利は警戒すべきリスク水準を映す

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)